مالیات دستگاه پوز

آخرین ویرایش: شهریور 17, 1404

نحوه محاسبه مالیات وارد بر دستگاه پوز یا همان کارتخوان اصناف و کسبه و مشاغلی که در آن از دستگاه کارتخوان استفاده می شود؛ به یکی از چالش های اصلی صاحبان کسب و کار در سال جدید (1403) تبدیل شده است. در این مقاله از آپاداس به بررسی قوانین مالیاتی بر دستگاه های کارتخوان (POS) و حسابداری مالیاتی آن خواهیم پرداخت پس با ما تا انتهای این مطلب همراه باشید.

دستگاه پوز POS

در ابتدای مطلب بهتر است با مفهوم پوز آشنا شویم، واژه پوز از ابتدای واژههای انگلیسی Point of sale که به معنای پایانه فروش میباشد تشکیل شده است که موجب گردیده تا خرید و فروش به آسانی انجام گردد. در ایران این دستگاه با نامهای: پایانه فروش، دستگاه کارتخوان و پذیرنده شناخته میشود.

انواع دستگاه کارتخوان

- کارتخوان ثابت: به دلیل اتصال کابلی باید در محلی ثابت قرار بگیرد

- کارتخوان سیار: به دلیل قابلیت اتصال بیسیم، معمولا در هرمکانی بهسادگی مورد استفاده قرار میگیرد.

دستگاه پوز، دستگاهی است که ازطریق تلفن یا شبکه، امکان انتقال مبلغ را از حساب خریدار به حساب فروشنده فراهم میکند. درضمن برای استفاده از دستگاه پوز، کارت بانکی نیاز میباشد.

پیشنهاد می شود از مقاله اظهارنامه مالیاتی دستگاه کارتخوان و آموزش ارسال اظهار نامه از طریق سامانه مودیان را نیز دیدن فرمایید.

مالیات بر دستگاههای کارتخوان

یکی از موضوعات مهم در قانون گذاری مالیاتی، مالیات بر دستگاههای پوز است که در بسیاری از کشورها، از جمله ایران، مورد توجه قرار گرفته است. بر اساس قوانین مصوب سازمان امور مالیاتی کشور، تمامی اشخاص حقیقی و حقوقی که از دستگاههای کارتخوان برای تسهیل در پرداختهای مالی استفاده میکنند، مشمول پرداخت مالیات بر این دستگاهها میشوند.

مشاغلی که مالیات دستگاه کارتخوان شامل آنها میشود، همه افراد حقیقی که در مشاغل آزاد از دستگاه کارتخوان برای دریافت پرداختهای مشتریان خود استفاده میکنند، و همچنین اشخاص حقوقی از جمله فروشگاهها، رستورانها، فروشگاههای زنجیرهای و سایر واحدهای تجاری که دارای دستگاه کارتخوان برای پذیرش پرداختهای از طریق کارتهای بانکی هستند.

تشکیل پرونده مالیاتی برای دستگاه کارتخوان بسیار ساده است. افراد حقیقی و حقوقی که از این دستگاهها استفاده میکنند، باید به سامانه ملی خدمات الکترونیکی سازمان امور مالیاتی مراجعه کرده و پرونده مالیاتی خود را تشکیل دهند. پس از ثبت نام در سامانه و دریافت کد اقتصادی مختص خودتان، تمامی تراکنشهای انجام شده اعم از ریز واریزیها با دستگاه کارتخوان به صورت هوشمند، با اطلاعات کامل و شفاف در اختیار سازمان امور مالیاتی قرار میگیرد تا مالیات مربوطه محاسبه و اعلام شود.

قانون مالیات کارتخوان سیار

مالیات دستگاه کارتخوان شامل همه انواع دستگاههای کارتخوان، از جمله دستگاههای کارتخوان سیار، میشود. قانونی که توسط سازمان امورمالیاتی در سال ۱۴۰۰ برای مالیات دستگاههای پوز و کارتخوان تصویب شد، برای همه انواع دستگاههای پوز و کارتخوان اعمال میشود. بنابراین، تمامی وظایف و تکالیفی که درباره محاسبه و شرایط مالیات دستگاههای پوز و کارتخوان “در مقالهای که گفتیم ” برعهده صاحبان آنان است، مرتبط با دستگاههای پوز و کارتخوانهای سیار هم هستند و اعمال خواهند شد.

کارتخوان بدون مالیات

به دلیل اینکه واریزیها و تراکنشهای همه دستگاههای پوز و کارتخوانها، توسط سازمان امور مالیاتی بررسی و رصد میشوند و اصناف و کسبه باید بابت برای تمام تراکنشها واریزیهایی که با دستگاههای کارتخوان یا پوز خود دارند مالیات را براساس درصد مربوطه محاسبه نموده و پرداخت کنند، البته ناگفته نماند در این میان برخی افراد سودجو بهقصد کلاهبرداری، وعده فروش دستگاههای پوز یا کارتخوان بدون مالیات را میدهند. این وعدهها از بیخ و بن دروغ است؛ زیرا وقتی شما دستگاه پوز یا کارتخوان را میخرید، اطلاعات شما اعم از: شماره ملی، مشخصات کامل هویتی، و شماره تماستان ثبت میشود. بدین ترتیب، هیچ فردی حاضر نخواهد بود بابت تراکنشهایی که با دستگاه کارتخوان دارید مالیات شما را بپردازد. استفاده از دستگاههای کارتخوان بدون پرداخت مالیات منجر به مشکلات قانونی و مالیاتی جدی خواهد شد، از جمله احکام سنگین مالیاتی و قضایی.

با این توضیحات، مشخص است که استفاده از دستگاههای کارتخوان، به ویژه دستگاههای کارتخوان سیار، بدون رعایت تکالیف مالیاتی منجر به مشکلات قانونی و مالیاتی جدی خواهد شد.

محاسبه مالیات دستگاه پوز و کارتخوان

استفاده از دستگاههای کارتخوان به عنوان یکی از روشهای مهم در پذیرش پرداختهای مالی در مشاغل و کسبوکارها معمول شده است. این دستگاهها به صاحبان کسب و کار امکان میدهند تا به راحتی از پرداختهای بانکی استفاده کرده و سریعاً پول را دریافت کنند. اما با استفاده از این دستگاهها، صاحبان کسب و کار موظف به پرداخت مالیات دستگاه کارتخوان هستند.

نحوه محاسبه مالیات دستگاه های کارتخوان

- تا سقف 35.6 میلیون تومان سود سالیانه: معافیت از پرداخت مالیات.

- از 35.6 میلیون تومان تا سقف 50 میلیون تومان سود سالیانه: 15% مالیات.

- از 50 میلیون تومان تا سقف 100 میلیون تومان سود سالیانه: 20% مالیات

- بیشتر از 100 میلیون تومان سود سالیانه: 25% مالیات

پیامدهای عدم ثبت دستگاه کارتخوان

اگر دستگاه پوز خود را ثبت نکنیم چه می شود؟ عدم ثبت دستگاه کارتخوان ممکن است منجر به پیگیریهای قانونی و پرداخت جریمه شود. صاحبان کسب و کار باید از طریق ثبت دستگاههای خود، از تعهدات مالیاتی خود پیروی کنند.

استفاده از دستگاههای کارتخوان برای پذیرش پرداختهای مالی یکی از روشهای اساسی در کسب و کارها است، اما برای رعایت قوانین مالیاتی و جلوگیری از هرگونه مشکلات قانونی، ثبت دستگاه و پرداخت مالیات مربوطه ضروری است.

همچنین پیشنهاد می شود مقاله قوانین مالیات پیمانکاری شرکت ها را نیز مطالعه فرمایید.

مالیات گردش حساب

مالیات گردش حساب، یکی از موضوعاتی است که در ارتباط با امور مالی و مالیات، بسیار مورد توجه قرار میگیرد. این نوع مالیات، به طور مستقیم از سوی سازمان امور مالیاتی دریافت نمیشود، اما نقش بسیار مهمی در شناسایی افراد و شرکتهایی دارد که قصد فرار مالیاتی یا پولشویی را دارند. در این مقاله، به توضیح جامعی از مفهوم و نحوه محاسبه مالیات گردش حساب میپردازیم.

پیشنهاد می شود جهت ثبت و تکمیل فرم اظهارنامه مالیاتی از فایل اکسل اظهارنامه مالیاتی اشخاص حقوقی که توسط تیم آپاداس طراحی شده است استفاده نمایید.

علاوه بر این، برای اطمینان از رعایت دقیق الزامات مالیاتی و جلوگیری از مشکلات احتمالی، توصیه میشود که با آگاهی کامل از نحوه تکمیل فرمهای مربوطه، اقدامات لازم را انجام دهید. برای کسب اطلاعات بیشتر در مورد نحوه تکمیل و ارسال فرم اظهارنامه مالیاتی دستگاه کارتخوان، میتوانید به مقاله فرم اظهارنامه مالیاتی دستگاه کارتخوان مراجعه کنید.

مفهوم مالیات گردش حساب

مالیات گردش حساب به مجموع مبالغی اطلاق میشود که از حسابهای بانکی افراد و شرکتها به عنوان مالیات دریافت میشود. این نوع مالیات، از طریق حسابهای بانکی محاسبه و دریافت میشود و میتواند نشانگر فعالیتهای اقتصادی و مالیاتی نامطلوب باشد.

نحوه محاسبه مالیات گردش حساب

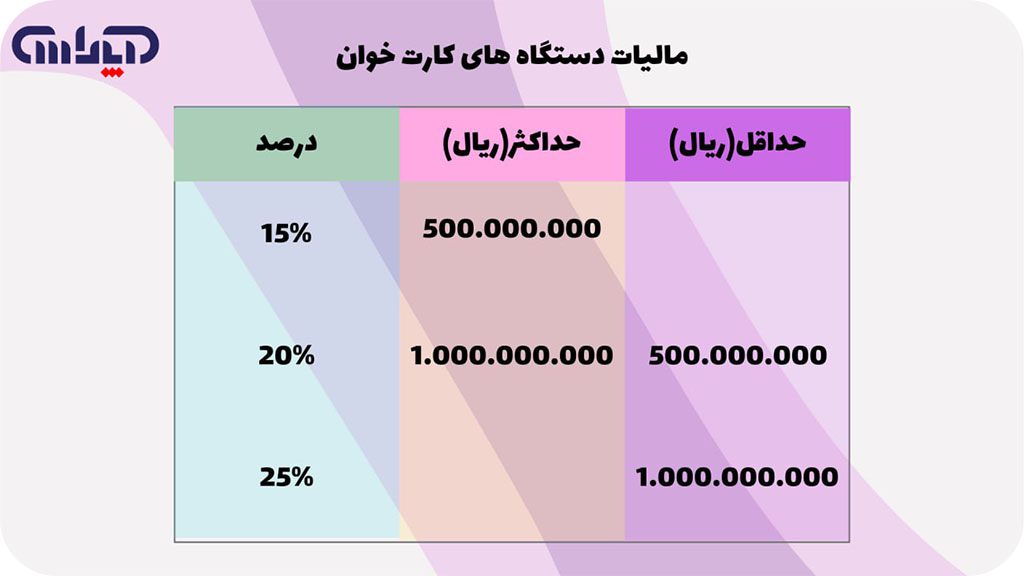

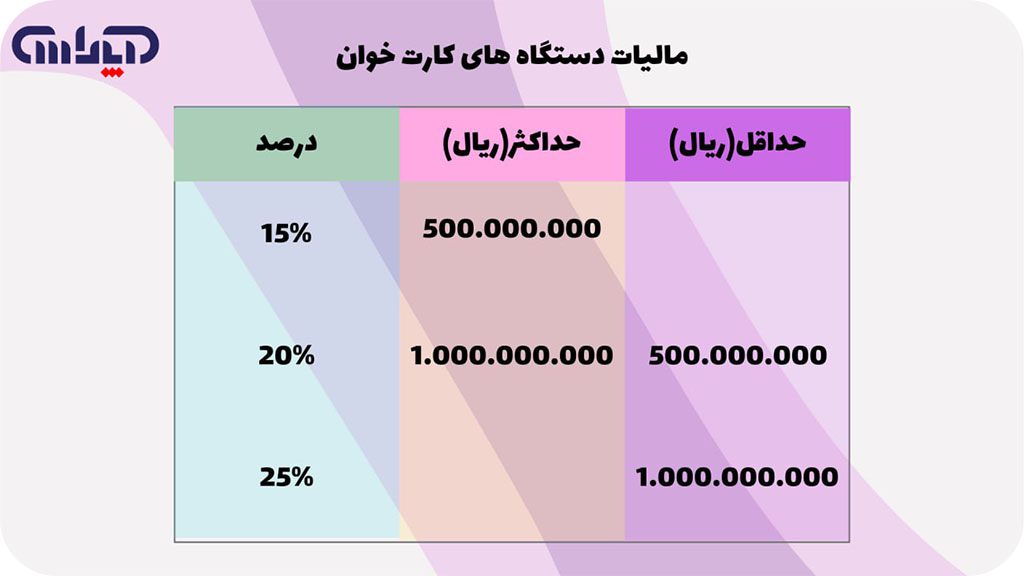

بر اساس قوانین مالیاتی گردش حساب، نرخ مالیات گردش حساب بر اساس مبلغ گردش حساب مشخص میشود. به طور کلی، نرخهای مالیات بر اساس درآمد سالیانه هر شخص معین میشود. برای مثال:

- افراد با درآمد تا 50 میلیون تومان: موظف به پرداخت 15٪ مالیات هستند.

- افراد با درآمد بین 50 تا 100 میلیون تومان: باید 20٪ مالیات را پرداخت کنند.

- افراد با درآمد بیش از 100 میلیون تومان: ملزم به پرداخت 25٪ مالیات هستند.

برای افراد حقوقی و شرکتها نیز نرخهای مالیاتی متفاوتی وجود دارد که بر اساس درآمد و فعالیتهای اقتصادی آنها تعیین میشود.

سقف تراکنش بانکی و مالیات گردش حساب

اگرچه هیچ سقف مشخصی برای تراکنشهای بانکی وجود ندارد، اما با افزایش مبلغ تراکنشها، مالیات گردش حساب نیز افزایش مییابد. افراد باید به دقت و با رعایت قوانین، تمامی تراکنشهای بانکی خود را اعلام کنند، در غیر این صورت ممکن است با جریمه و مالیاتهای سنگینی مواجه شوند.

بررسی تراکنشهای بانکی جهت تعیین مالیات

بررسی تراکنشهای بانکی به منظور تعیین مالیات گردش حساب، بر اساس مبلغ و تعداد واریزیها انجام میشود. بر این اساس، مالیات گردش حساب محاسبه میشود و در صورتی که افراد به تعهدات مالیاتی خود عمل نکنند، با جریمه و مشکلات قانونی مواجه خواهند شد.

مالیات گردش حساب در سال جدید

در سال جدید، سقف تراکنش بانکی و مالیات گردش حساب از سوی سازمان امور مالیاتی مشخص شده است. افراد باید به دقت مبالغ و تراکنشهای بانکی خود را ثبت و اعلام کنند تا از مشکلات قانونی جلوگیری شود.

علاوه بر این، آگاهی از قوانین مالیاتی و نحوه عملکرد آنها برای هر کسب و کاری حیاتی است. برای کسب اطلاعات بیشتر در مورد نحوه محاسبه و پرداخت مالیات، به ویژه با توجه به تغییرات سال 1403، میتوانید از آموزش تبصره ماده 100 سال 1403 بهرهمند شوید. این آموزش به شما در درک بهتر تعهدات مالیاتی و جلوگیری از مشکلات احتمالی کمک خواهد کرد.

تراکنشهای بانکی معاف از پرداخت مالیات

بعضی از تراکنشهای بانکی مانند حق شارژ، تسهیلات بانکی، انتقال بین حسابها و… از پرداخت مالیات معاف هستند. اما این موارد باید با دقت بررسی و ثبت شوند تا از هرگونه مشکل قانونی جلوگیری شود.

این مقاله را به اشتراک بگذارید:

هانیه هاشمزاده، متولد 1367با حسابداری درمحیط کار بهصورت تجربی آشنا شد. وی دانشآموخته رشته مدیریت دولتی در مقطع کارشناسی و رشته مدیریت فنآوری اطلاعات در مقطع کارشناسی ارشد است. از فعالیت های فعلی خانم هانیه هاشم زاده، علاوه بر ارائه خدمات و آموزش حسابداری، مدیریت تیم محتوای تخصصی سایت، پیج اینستاگرامی، تنظیم دوره ها و تهیه جزوات میباشد.

وبسایت آموزشگاه حسابداری آپاداس علاوه بر ارائه مقالات حسابداری، دوره های آموزش حسابداری و فایل اکسل حسابداری نیز ارائه میکند. اگر در تبریز هستید و به دنبال آموزشگاه حسابداری معتبر میگردید، شرایط شرکت در دوره و سایر اطلاعات مربوطه را در صفحه آموزش حسابداری در تبریز آپاداس میتوانید مشاهده فرمایید. همچنین دوره آموزش آنلاین حسابداری آپاداس به شما این امکان را میدهند که مهارتهای لازم برای مدیریت مالی شرکت خود را کسب کنید و با استفاده از فایلهای اکسل آماده، کارایی و دقت بیشتری در کار خود داشته باشید.