فرم آماده اظهارنامه مالیاتی اشخاص حقوقی

نمونه فرم خام اظهارنامه مالیاتی اشخاص حقوقی سال 1402 مناسب افرادی می باشد که قصد ارسال اظهار نامه مالیاتی را دارند. این فایل اکسل دارای تمامی موارد مورد نیاز سامانه مودیان می باشد. مودیان مالیاتی که مشمول پرداخت مالیات بر درآمد 1403 هستند، بهتر است قبل از اقدام به ثبت نام اظهارنامه مالیاتی خود، فرم اظهارنامه را ملاحظه و تکمیل کنند. فایل اکسل نمونه فرم پر شده اظهارنامه مالیاتی اشخاص حقیقی ۱۴۰۳، توسط آپاداس طراحی شده و برای دانلود قرار داده شده است.

فرم خام اظهارنامه مالیاتی سردرگمی های سامانه الکترونیکی را برای کاربران آسان نموده و ارسال اظهارنامه مالیاتی را برای اشخاص حقوقی آسان نموده است. در ادامه به کسب اطلاعات در مورد اظهار نامه اشخاص حقوقی خواهیم پرداخت پس با ما همراه باشید.

همچنین برای استفاده از فایل اکسل اظهارنامه اشخاص حقیقی به صفحه مورد نظر در آپاداس مراجعه نمایید.

اظهارنامه عملکرد اشخاص حقوقی یکی از اسناد مالی مهم است که هر سازمان یا شرکت باید به صورت سالیانه تهیه و به سازمان امور مالیاتی کشور ارائه دهد. این اظهارنامه شامل اطلاعاتی درباره درآمدها، هزینهها، سود و زیان و سایر جزئیات مالی شرکت در طول سال مالی میباشد. هدف اصلی از ارائه اظهارنامه عملکرد، شفافسازی وضعیت مالی شرکت و تعیین میزان مالیات قابل پرداخت است. عدم ارائه به موقع این اظهارنامه میتواند منجر به جریمهها و مشکلات قانونی برای شرکتها شود. به همین دلیل، توجه به جزئیات و دقت در تهیه و تنظیم این سند بسیار حائز اهمیت است.

ویژگی های فایل اکسل فرم اظهارنامه مالیاتی آپاداس

فایل اکسل فرم اظهارنامه مالیاتی طراحی شده توسط آپاداس کامل ترین فرم اظهارنامه مالیاتی می باشد که دارای چندین بخش می باشد که در ادامه به هریک از آنها اشاره می کنیم:

1. اطلاعات اولیه:

این بخش شامل قسمت های زیر می باشد که کاربران بایستی اطلاعات مربوط به هر بخش را وارد نمایند:

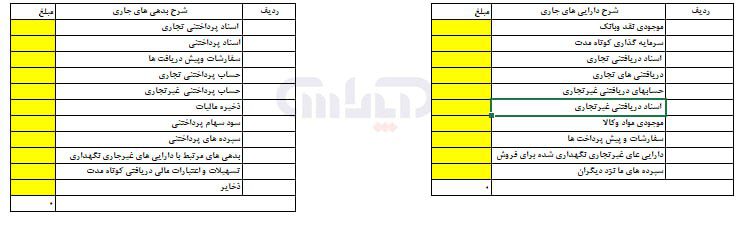

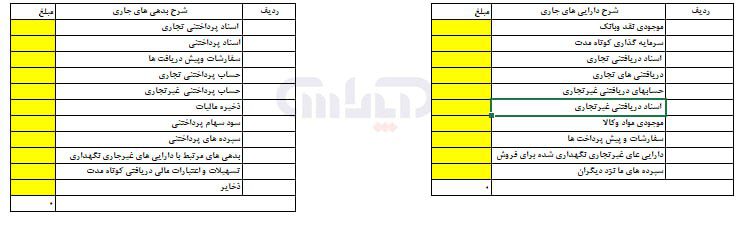

- شرح دارایی های جاری

- شرح بدهی های جاری

- شرح دارایی های غیر جاری

- بدهی های بلند مدت

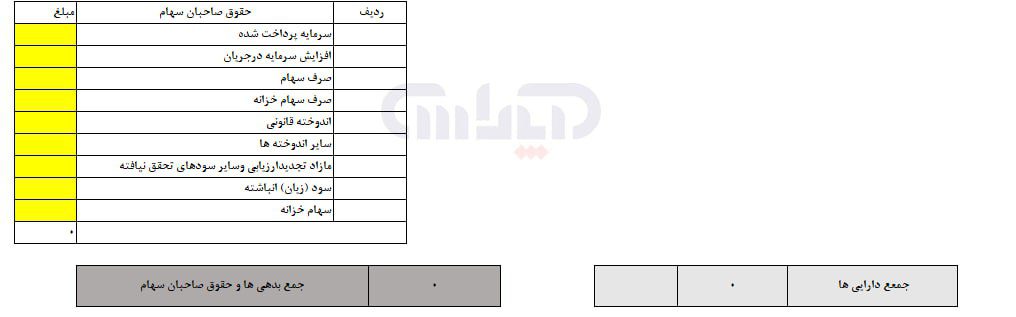

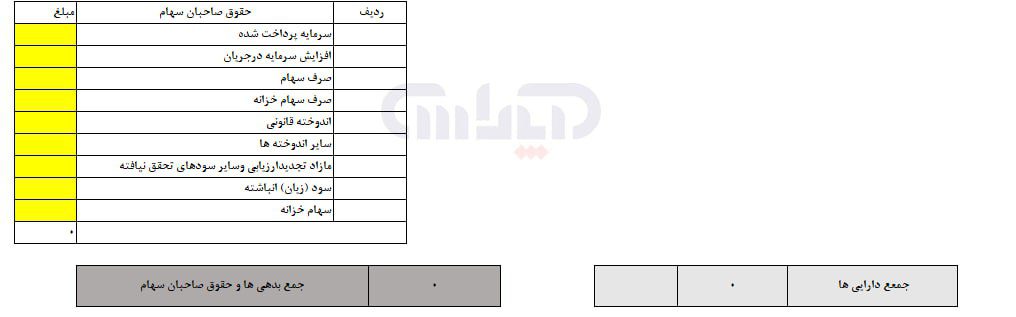

- حقوق صاحبان سهام

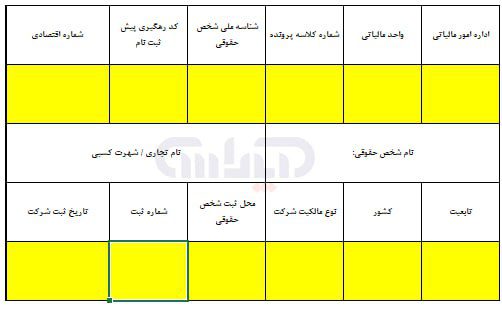

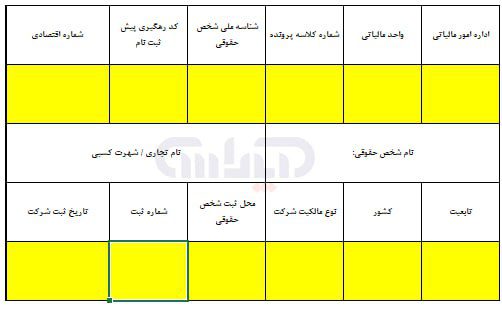

2. مشخصات شخص حقوقی:

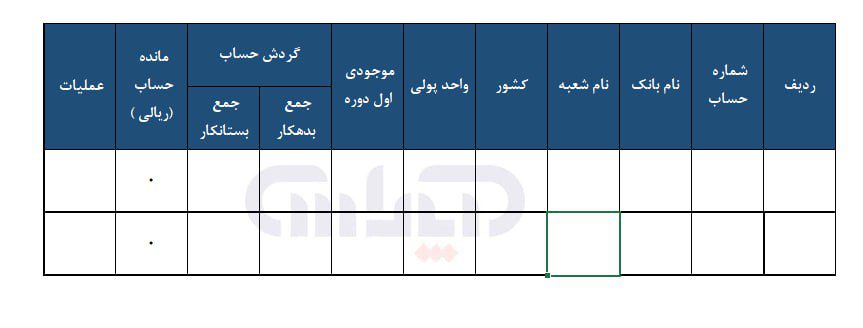

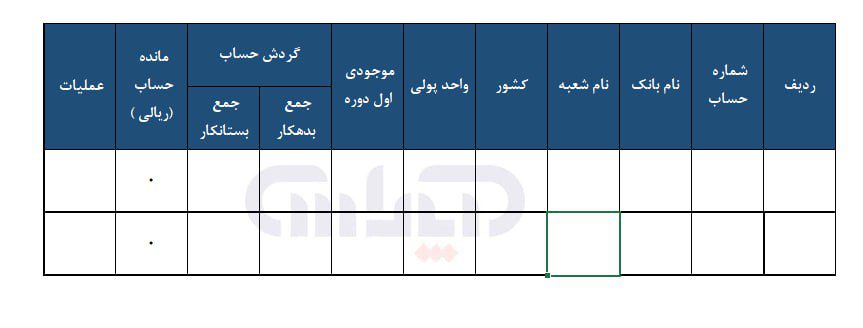

3. حساب بانکی

- مشخصات:

- اطلاعات ریزحسابها: شماره، نام و کد شعبه

- تراکنشهای مالی: گزارش معاملات مالی مهم انجام شده در طول سال

- موجودی حساب: مطابقت مانده در پایاندوره

4. جدول هیئت مدیره

- نام و نامخانوادگی: مشخصات هر یک از اعضا بدون خطا.

- کد ملی: شماره روی کارت ملی

- سمت در هیاتمدیره: سمتهای نفرات مانند: رئیس، نایبرییس، مدیرعامل و عضو هیاتمدیره

- مدت: انتخاب تاریخ شروع و پایان اعضا که در اساسنامه نوشته میشود.

- شماره تماس: منبعی که بتوان ارتباط برقرار کرد.

- آدرس: تعیین محل سکونت یا کار

5. جدول کارکنان

به تعداد نفرات در ایتدا و انتهای سال، و تغییرات تعدادی آنان طی دوره اشاره دارد، البته لازم بهذکر میباشد که تنها کارگرانی که براساس قوانین کار به استخدام شرکت درآمدهاند، نوشته میشوند.

عناصر مهم:

- تفکیک کارکنان

- واردسازی تعداد پرسنل

6. اطلاعات اختصاصی

مبنای ارزیابی وضعیت مالی و محاسبات مودی توسط سازمان مالیاتی، جدول جاری است.

7. جدول مجوزهای فعالیت

با تکمیل جدول فوق، اعتبار مشخص میشود:

- نوع مجوز

- شماره مجوز

- تاریخ صدور

- تاریخ انقضای مجوز

- مرجع صادرکننده

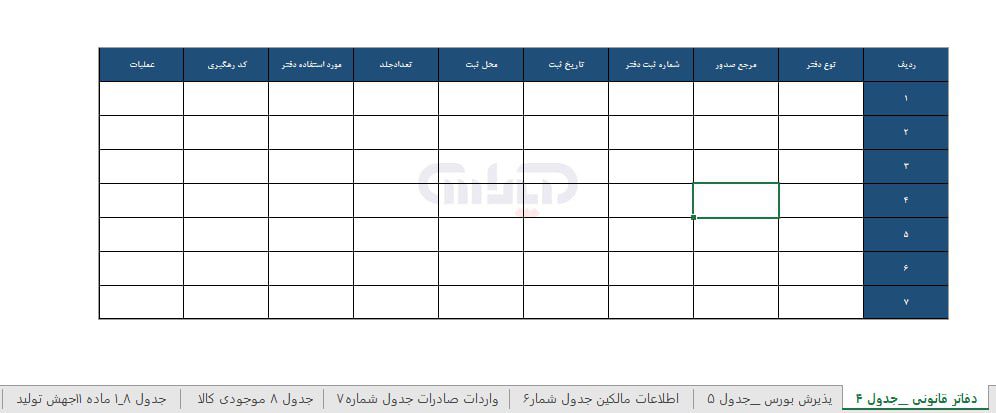

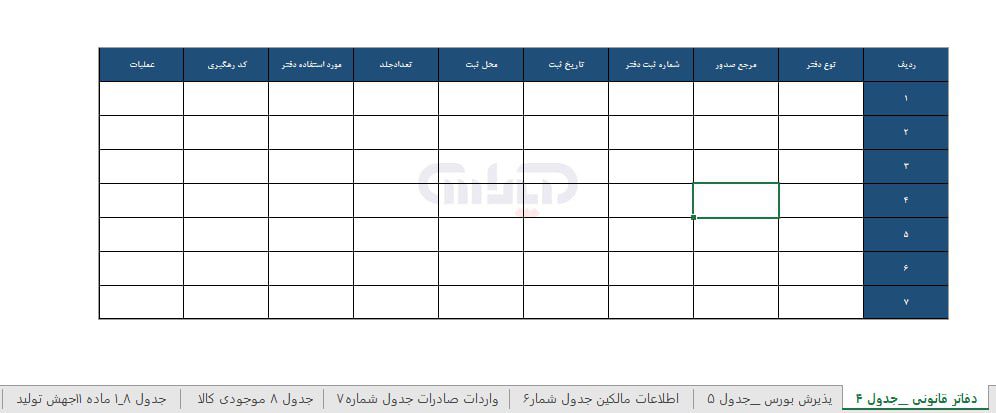

8. دفاتر قانونی

دفاتر حسابداری مختلفی که باید توسط شرکتها نگهداری شود.

جزئیات دفاتر:

در دفتر معین، تمام معاملات مالی به ترتیب زمانی ثبت میشود. هر رویداد مالی باید با جزئیات ثبت شود.

دفتر کل شامل حسابهای اصلی شرکت است که اطلاعات بهصورت گروهی در آن وارد میشود. این دفتر به جداسازی و مرتبسازی اطلاعات مالی کمک میکند.

اطلاعات لازم جهت تکیل اطلاعات دفاتر:

- نام دفتر

- شماره سریال

- تاریخ ثبت دفتر

- تعداد صفحات

- تاریخ شروع و پایان دوره مالی

9. پذیرش بورس

عرضه یک شرکت در بورس اوراق بهادار یکی از مهمترین رویدادهای مالی و اقتصادی هر شرکتی است. این موضوع نه تنها وضعیت مالی و عملیاتی شرکت را دربرمیگیرد، بلکه مستلزم رعایت سایر قوانین و الزاماتی است که باید در مالیات شرکت منعکس شود.

در زیر به نکات مهمی که باید در اظهارنامه مالیاتی پذیرش بورس درج شود اشاره میکنیم:

- تاریخ درج

- بازار سهام مربوطه

- کد سهام شرکت

- اطلاعات سهم

- وضعیت حقوقی شرکت

10. اطلاعات مالکین

اطلاعات مالکین برای شفافیت و تأیید وضعیت مالی و سهامداران شرکت ضروری است.

در زیر اطلاعاتی درباره مالک که باید در اظهارنامه مالیاتی درج شود آمده است:

- نام و نامخانوادگی / نام شرکت: نام کامل شخص حقیقی یا حقوقی مالک شرکت.

- کدملی/ شماره ثبت شرکت: کدملی برای اشخاص حقیقی و شماره ثبت برای شرکتها و اشخاص حقوقی.

- نسبت مالکیت: درصد سهام یا میزان مالکیت هر مالک در شرکت

- سمت در شرکت (در صورت وجود): سمت مالک در شرکت (مثال: مدیرعامل، عضو هیاتمدیره و غیره).

- تاریخ شروع مالکیت: تاریخی که مالکیت فرد یا شرکت شروع شد.

- شماره تماس: شماره تماس جهت تماس با مالک.

- آدرس: محل سکونت یا محل کار مالک.

11. واردات و صادرات

صادرات و واردات در اظهارنامه گمرکی به فرآیند انتقال کالا اطلاق میشود. اظهارنامه گمرکی سندی است که حاوی جزئیات کالاهای صادر شده یا وارد شده، ارزش، مبدا و مقصد و سایر جزئیات مربوطه است.

مرحله اظهارنامه واردات

- ثبت سفارش: واردکننده باید برای کالای شما سفارش دهد.

- تکمیل اظهارنامه گمرکی: اطلاعات مربوط به کالا، قیمت، مبدا، مقصد و سایر مشخصات در سامانه گمرک ثبت میشود.

- بازرسی کالا: کالا توسط کارشناسان گمرک بازرسی و بازدید میشود.

- پرداخت هزینه و عوارض گمرکی: هزینههای گمرکی توسط واردکننده محاسبه و پرداخت میشود.

- حذف موارد: پس از انجام مراحل فوق، موارد از فرآیند حذف خواهند شد.

12. موجودی کالا

شرحکالا در اظهارنامه گمرکی بهمعنای ثبت دقیق اطلاعات کالایی است که در زمان اظهار در انبار یا در راه است. این اطلاعات باید بادقت وارد شود تا از مشکلات حقوقی و مالیاتی جلوگیری شود. در مورد نحوه تکمیل توضیحات کالا در اظهارنامه گمرکی بیشتر به شما خواهیم گفت.

فهرست موجودی کالا در اظهارنامه گمرکی:

- توضیحات کالا

- نام دقیق محصول

- کد HS (کد تعرفه گمرکی)

13. جهش تولید

جهش تولید در اظهارنامههای گمرکی به ثبت دقیق و سریع اطلاعات مربوط به کالا برای تسهیل و سرعت بخشیدن به تشریفات گمرکی اشاره دارد. این امر برای حمایت از تولید داخلی، افزایش صادرات و کاهش موانع واردات انجام میشود. برای دستیابی به این هدف باید براساس سیستم گمرکی و رویههای مربوطه اقداماتی انجام شود.

در زیر به نکات مهم در مورد پرش محصول و نقش اظهارنامه گمرکی می پردازیم.

- استفاده از سیستمهای الکترونیکی: راهاندازی سامانههای آنلاین برای ثبت و پیگیری اظهارنامه های گمرکی بهمنظور کاهش زمان و هزینههای مربوطه.

- کاهش بوروکراسی: حذف مراحل غیر ضروری و کاهش پیچیدگی اداری در فرآیند گمرک.

14. اطلاعات فروش

اطلاعات فروش بهمعنای ثبت اطلاعات دقیق در مورد فروش کالا ازجمله عناصری مانند: ارزش، مقدار، نوع و سایر مشخصات کالا است. این اطلاعات برای تعیین حقوق و عوارض گمرکی و تسهیل فرآیند ترخیص کالا از گمرک بسیار مهم است.

در زیر اطلاعات دقیقتری از نحوه ثبت اطلاعات فروش در اظهارنامه گمرکی و مدارک مورد نیاز ارائه خواهد شد.

ثبت اطلاعات فروش در اظهارنامه گمرکی

- توضیحات دقیق کالا:

- نام محصول

- کد HS (کد تعرفه گمرکی

- تعداد:

- مقدار یا وزن

- ارزش محصول:

- ارزش تجاری

- شرایط فروش:

- شرایط پرداخت

- شرایط حمل و نقل

- مشخصات فروشنده و خریدار:

- نام و آدرس فروشنده

- نام و آدرس گیرنده

15. فروش دانش بنیان

فروش محصولات دانشبنیان در اظهارنامه گمرکی بهمعنای ثبت اطلاعات مربوط به محصولات مرتبط است که جهت ثبت صادرات یا واردات آنها انجام میشود. اظهارنامه گمرکی که توسط صادرکننده یا واردکننده در طی فرآیند ترخیص مرز ارائه میشود، حاوی اطلاعات دقیقی در مورد محصولات، ارزش، مقدار، نوع و شرایط فروش محصولات دانشبنیان است.

مراحل ثبت فروش دانشبنیان در اظهارنامه گمرکی

- تعیین محصول مبتنی بر دانش: نام و مشخصات محصول

- تعیین مقدار و ارزش محصولات: 1. مقدار محصول 2. ارزش تجاری

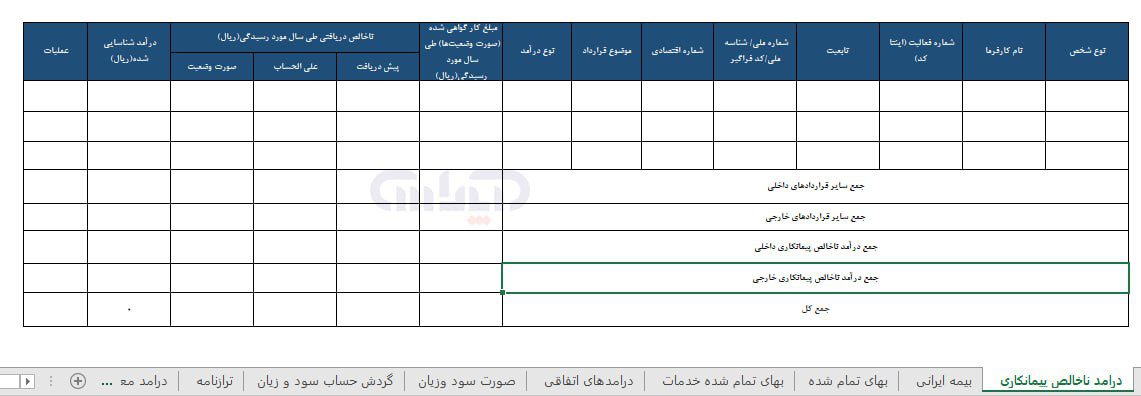

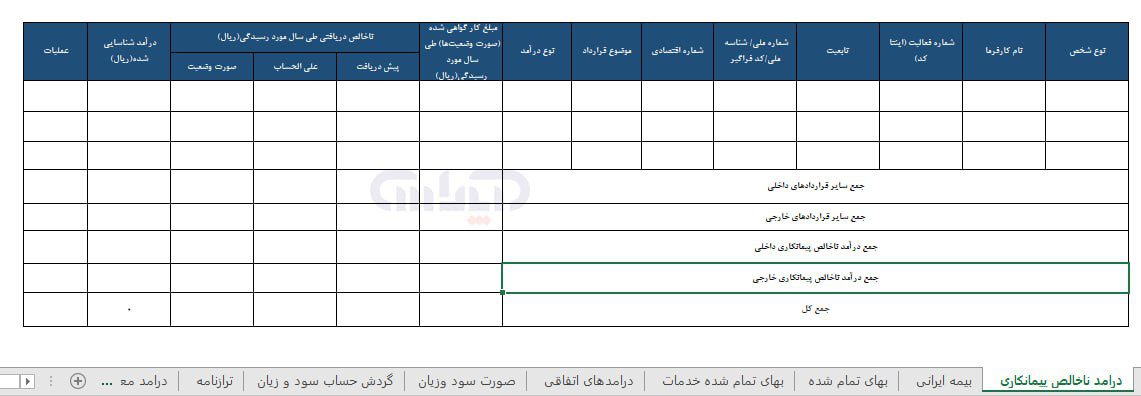

16. درآمد ناخالص پیمانکاری

درآمد ناخالص پیمانکار در گزارش به کل درآمدی اطلاق میشود که یک شرکت یا شخص بهعنوان پیمانکار در ازای اجرای پروژه یا خدمات دریافت میکند. این نوع درآمد شامل هزینه های مربوط به پروژه و سود ناخالصی است که پیمانکار از اجرای پروژه بهدست میآورد.

مراحل و نکات اصلی ثبت درآمد پیمانکار در اظهارنامه گمرکی:

- شناسایی محصولات یا خدمات پیمانکاران

- مبلغ درآمد

- فاکتور تجاری

- تاییدیه و مجوزها

- مشخصات پیمانکار

17. بیمه ایرانی

در اظهارنامه مالیات بر درآمد افراد حقوقی ، اطلاعات درآمد مربوط به بیمه بهدلیل خصوصیت خاص این صنعت، درجدول جداگانه ارائهمیشود. این بیمهها دربردارنده اقسام متفاوتی از بیمههای مرسوم، مثل بیمه حوادث ، بیمه عمر، بیمه اتومبیل و بیمه حملونقل میباشد

در جدول اطلاعات بیمه مجموع درآمدها و هزینههای مربوط به بیمه بهصورت کامل و با تمام جزئیات نوشته میشود.

18. بهای تمام شده

در اظهارنامه مالیات بر درآمد، اصطلاح “بهای تمام شده” به هزینههایی اطلاق میشود که در صورتهای مالی شرکت یا موسسه درج میگردد. این هزینهها شامل: هزینههای انجام شده در تولید کالا یا ارائه خدمات میباشدو میتواند بهعنوان هزینه قابلقبول مالیاتی درنظر گرفته شود.

نکات مهم در مورد ثبت بهای تمام شده در اظهارنامه مالیات بر درآمد:

- واردسازی هزینههای مستقیم و غیرمستقیم

- رعایت مقررات مالیاتی

19. بهای تمام شده خدمات

در اظهارنامه مالیات بر درآمد، هزینههای نیروی کار به مبالغ مرتبط با ارائه خدمات برای ایجاد، ارائه و بهرهبرداری ارائه خدمات اشاره دارد. این هزینه ها از پرداخت مالیات بر درآمد معاف هستند و باید صحیح و طبق قانون مالیات ثبت شوند.

نکات مهم در مورد هزینه خدمات

- تعریف هزینه خدمات: شامل هزینه های مستقیم و غیرمستقیم میباشد

- تکمیل مواردی که در بهای تمام شده خدمات گنجانده شده است

- ثبت ارزش کل در اظهارنامه: ارزش کل خدمات باید به وضوح در اظهارنامه ثبت و مستند شود.

- انطباق با قوانین مالیاتی: اطمینان حاصل کنید که هزینههای خدمات مطابق با مقررات مالیاتی ثبت میشوند.

- عواقب مالیاتی: ثبت هزینههای خدمات میتواند بر میزان درآمد مشمول مالیات و در نهایت مالیات پرداختی تأثیر بگذارد، بنابراین همه دادهها باید دقیق و کامل ثبت شوند.

20. درآمدهای اتفاقی

درآمد اتفاقی به درآمدهایی اطلاق می شود که بهصورت اتفاقی و غیرمنطبق با فعالیتهای اصلی و روزمره یک شرکت یا سازمان کسب میشود. این نوع درآمد را میتوان، سایر درآمدها نیز نامید و باید طبق قوانین مالیاتی و در اظهارنامه مالیات بر درآمد بهدرستی ثبت شود.

نکات مهم در مورد درآمد اتفاقی

این درآمد معمولاً خارج از عملیات اصلی و روزانه شرکت یا سازمان تحقق مییابد. نمونههایی از این نوع درآمد عبارتند از: فروش اتفاقی دارایی، جوایز، وام های بدون ضامن و غیره.

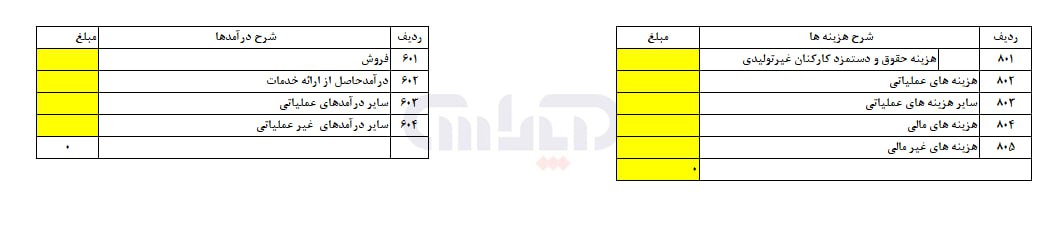

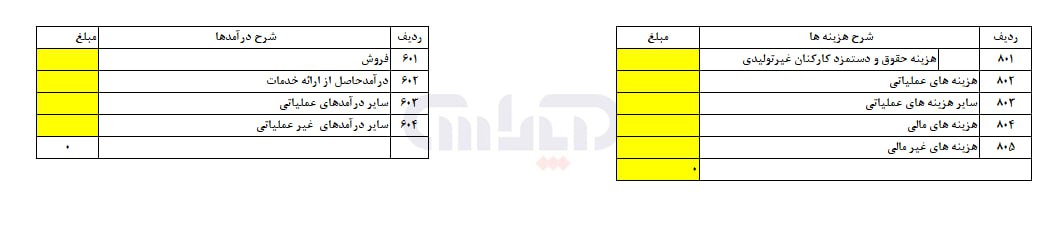

21. صورت سود و زیان

صورت سود و زیان یک گزارش مهم در مورد وضعیت عملکرد مالی یک شرکت یا سازمان در اظهارنامه مالیات بر درآمد بهشمار میرود. این صورتها حساب، اطلاعات کاملی از درآمد، هزینه، سود و زیان طی یک دوره حسابداری خاص ارائه میکند که باید با دقت و مطابق با قوانین مالیاتی ثبت شود.

نکات مهم در صورت سود و زیان:

- محتویات صورت سود و زیان: شامل درآمدها، هزینهها، سود ناخالص، نرخ بهره، پرداخت مالیات پرداختی و سود خالص است.

- ثبت صحیح و دقیق: برای ثبت صورت سود و زیان در اظهارنامه مالیاتی باید کلیه ارقام و اطلاعات براساس اسناد تایید شده ثبت گردد.

- مقررات مالیاتی: صورت سود و زیان باید با مقررات مالیاتی مطابقت داشته باشد.

- تاثیر صورت سود و زیان بر محاسبه مالیات: مالیات بر درآمد با اطلاعات ثبت شده در صورت سود و زیان محاسبه میشود.

- اسناد و مدارک مرتبط: اسناد این گزارش باید مستند باشد.

22. گردش حساب سود و زیان

صورت گردش سود و زیان به نحوه کنترل و ثبت درآمد و هزینه و در نهایت محاسبه سود یا زیان یک دوره مالی خاص اشاره دارد. هنگام رسیدگی به اظهارنامه مالیاتی، فروش این حساب طبق مقررات مالیاتی ثبت میشود و محاسبات مالیات بر درآمد انجام میگردد.

مراحل و روش تبدیل صورت سود و زیان به اظهارنامه مالیاتی:

- ثبت درآمد

- ثبت هزینهها

- محاسبه سود و زیان

- تعیین مالیات قابل پرداخت

- ثبت در اظهارنامه مالیاتی پس از محاسبه سود و زیان نهایی

- گزارش مالیاتی

23. ترازنامه

ترازنامه، وضعیتمالی یک شرکت یا واحد تجاری را در یک زمان نشان میدهد. تراز مالی، اطلاعات داراییها، بدهیها و حقوق صاحبان سهام (سرمایه) یک شرکت یا واحد تجاری را فهرست نموده و از این اطلاعات برای محاسبه مالیات بر درآمد استفاده مینماید.

موارد مهم موجود درتراز اظهارنامه مالیات بر درآمد:

- داراییها

- بدهیها

- حقوق صاحبان سهام

- اسناد انتظامی

- ترازنامه سال قبل

24. درآمد معاف

اصطلاح «درآمد معاف» به درآمدی اطلاق میشود که مشمول شرایط مالیاتی خاصی باشد یا طبق قوانین مالیاتی، معاف تلقی شود. این نوع درآمد باید به دقت در اظهارنامه مالیاتی درج شود تا معافیت مالیاتی آنها بهدرستی اعمال گردد.

نکات مهم در مورد درآمد معاف در اظهارنامه مالیات بر درآمد:

- درآمد معاف: مانند درآمدهای خیریه، سود حاصل از سرمایه گذاریهای خاص و درآمد محاسبه شده براساس مزایای مالیاتی

- نوشتن و گزارش درآمدهای تحقق نیافته

- اهمیت درآمد معاف بر مالیات بر درآمد

- انطباق با قوانین مالیاتی

25. ماده 168

براساس ماده 168 قانون مالیاتهای مستقیم: ” دولت میتواند برای جلوگیری از اخذ مالیات مضاعف و تبادل اطلاعات راجع به درآمد و دارایی مودیان با دولتهای خارجی موافقتنامههای مالیاتی منعقد و پس از تصویب مجلس شورای اسلامی به مرحله اجرا بگذارد. قراردادها یا موافقتنامههای مربوط به امور مالیاتی که تا تاریخ اجرای این قانون با دول خارجی منعقد و به تصویب قوه مقننه یا هیات وزیران رسیده است تا زمانی که لغو نشده به قوت خود باقی است. دولت موظف است ظرف یک سال از تاریخ اجرای این قانون قراردادها و موافقتنامههای قبلی را بررسی و نظر خود را مبنی بر ادامه یا لغو آنها مستدلا به مجلس شورای اسلامی گزارش نماید.”

برگرفته از سایت https://qavanin.ir/

26. ماده 180

طبق ماده 180 قانون مالیاتهای مستقیم: “هر شخص حقیقی ایرانی که با ارائه گواهی نمایندگیهای مالی یا سیاسی دولت جمهوری اسلامی ایران در خارج ثابت کند که از درآمد یک سال مالیاتی خود در یکی از کشورهای خارج بهعنوان مقیم مالیات پرداخته است از لحاظ مالیاتی در آن سال مقیم خارج از کشور خواهد شد مگر در یکی از موارد زیر:

1- در سال مالیاتی مزبور در ایران دارای شغلی بوده باشد.

2- در سال مالیاتی مزبور لااقل شش ماه متوالیأ یا متناوبأ در ایران سکونت داشته باشد.

3- توقف در خارج از کشور بهمنظور انجام ماموریت یا معالجه یا امثال آن بوده باشد.”

برگرفته از سایت https://qavanin.ir/

27. مالیات مقطوع

مالیات مقطوع به مالیاتی اطلاق میشود که صرف نظر از میزان واقعی درآمد در طول دوره مالی، بر درآمد ثابت با نرخ ثابتی محاسبه میشود. این نوع مالیات مبر روی بخشی از درآمد یا معاملات خاص محاسبه میگردد.

مبنای مالیات تکلیفی بر اساس درآمد یا معامله خاصی تعیین میشود. که ممکن است شامل فروش و درآمد خاصی باشد.

28. کمک های پرداختنی

کمکهای پرداختی به هزینههایی اشاره دارد که به افراد یا سازمانهای دیگر براساس قوانین مرتیط پرداخت شده است. این پرداختیها ممکن است بهشکل مشوقها، حمایتها، کمکهای مالی نقدی یا سایر پرداختهای مشابه باشد. در اظهارنامه مالیات بر درآمد، این مشارکتها و پرداختهای مشابه باید بهطور دقیق ثبت شوند تا از مالیات معاف گردند.

29. سرمایه گذاری خارجی

سرمایهگذاری خارجی به سرمایهگذاری های انجام شده توسط شخص یا شرکت در خارج از کشور گفته میشود. این نوع سرمایهگذاری ممکن است شامل: خرید سهام یا سایر داراییها، سرمایهگذاری در پروژههای بین المللی، خرید اوراق بهادار خارجی یا سایر انواع سرمایهگذاری در خارج از کشور باشد. سرمایه گذاریهای خارجی باید با دقت و مطابق با قوانین مالیاتی ثبت و گزارش شود.

30. جایزه دولتی

در اظهارنامه مالیات بر درآمد، جوایز دولتی، حقوق معینی است که توسط دولت یا سازمانهای تحت نظارت آن به افراد یا سازمانها اعطا میشود. این جوایز را بخشی از درآمد گروهی از افراد یا سازمان ها تلقی میگردند، و رقم آن در جدول مربوطه درج میشود تا معاف از مالیات باشند. این مبلغ باید بهدرستی در مالیات بر درآمد لحاظ شده و بهعنوان درآمد معاف از مالیات مالیات گزارش گردد.

31. زیان سنواتی

به زیانهایی که در طول سال مالی جاری و ازقبل سالهای مالی قبل رخ داده است و میتوان آن را کسر نمود. این نوع زیانها معمولاً در اثر عوامل مختلفی مانند: نرخ ارز، بدهیهای غیرقطعی قانونی، تغییر قوانین مالیاتی و عوامل دیگر رخ میدهد. در اظهارنامه مالیات بر درآمد، زیان سنواتی میتواند بهعنوان هزینه قابلقبول مالیاتی به حساب آید و بر مبلغ مالیات شما تأثیر بگذارد.

32. سرمایه

اطلاع از ریز سرمایه سهامداران از اهمیت بهسزایی برخوردار است، در این جدول اطلاعات مربوط به نام و نامخانوادگی مالکین، مشخصات آنها، میزان سهم آنها براساس درصد و ریالی براساس آخرین تغییرات انجام شده، درج میگردد. همچنین درمورد شرکتهای عضو بورس، تنها اطلاعات سهامدارن عمده به ریز نوشته میشود.

33. ارزیابی دارائی

ارزشگذاری داراییها به ارائه اطلاعات داراییهای متعلق به شرکت دلالت دارد. این اطلاعات باید به دقت در اظهارنامه مالیاتی به طور کامل و مطابق با قوانین مالیاتی درج شود.

اقلام ارزیابی دارایی هنگام گزارش مالیات بر درآمد:

ارزیابی دارایی براساس ارزش جاری و مطابق با قوانین مالیاتی محاسبه میباشد، که این شامل ارزش داراییهای مختلف مانند: موجودیها، سرمایهگذاریها، داراییهای ثابت و سایر داراییها میشود. مواردی که در جدل درج میشوند عبارتند از:

- درآمد حاصل از داراییها

- ارتقا طی سال

- تجدید ارزیابی طی سال

34. علی الحساب پروژه

- هزینههای تعهدی: این شامل هزینههایی است که در طول دوره مالی انجام شده اما هنوز پرداخت نشده است. این هزینه ها باید در اظهارنامه مالیاتی شما گزارش شود، حتی اگر در سال جاری پرداخت نشده باشند.

- درآمد تعهدی: بهمعنای درآمدی است که در یک دوره مالی بهدست آمده، اما هنوز دریافت نشده است.

- رعایت روش تعهدی: در برخی کشورها استفاده از روش تعهدی برای گزارش هزینهها و درآمدها در اظهارنامه مالیاتی الزامی است. این بدان معناست که هزینه ها و درآمدها باید هنگام وقوع گزارش شود، نه زمانی که پرداخت یا دریافت میشود.

- تأثیر مالیاتی: استفاده از مبنای تعهدی میتواند پرداخت مالیات را به تأخیر بیندازد یا از آن جلوگیری کند زیرا هزینهها و درآمدها قبل از پرداخت یا دریافت بر روی مالیات گزارش میشوند.

35. سرمایه گذاری اوراق بهادار

سرمایهگذاری اوراق بهادار را یکی از منابع مهم درآمد در نظر گرفته میشود. چنین سرمایهگذاریهایی شامل: خرید و فروش سهام، اوراق قرضه، صندوقهای قابل معامله در بورس (ETF) و سایر ابزارهای بازار سرمایه است. برای مالیات بر درآمد ازطریق سرمایهگذاری اوراق بهادار، جزئیات انواع سرمایهگذاری باید گزارش شود:

- درآمد حاصل از سرمایهگذاری

- درآمد و هزینه

- تغییرات در ارزش سرمایهگذاری

- مالیات بر درآمد

پیشنهاد می شود مقاله مربوط به سرمایه گذاری کوتاه مدت نیز مطالعه شود.

36. عوارض بندی تبصره

محاسبه نرخ عوارض در اظهارنامه مالیات بر درآمد بستگی به نوع عوارض موردنظر دارد که عبارتند ا:ز مالیات بر ارزش افزوده (VAT)، مالیات بر ارث، مالیات نقل و انتقال اموال (سند) و سایر موارد دیگر. نرخهای عوارض براساس مفاد مالیاتی مربوطه محاسبه و پرداخت میشوند؛ بدین جهت محاسبه هر عوارض نیز، از رویهها و فرمولهای متفاوتی تبعیت میکند و قانونهای متعددی برای پرداخت و تعیین زمانبندی آن دارد.

37. پرداختنی ها

مبلغ قابل پرداخت، مالیاتی است که براساس اطلاعات اظهاری مشخص شده است. در این جدول اطلاعات مربوط به هر قسط پرداختی که شامل نام بانک، شعبه، تاریخ، شماره قبض، مبلغ و… عملیات میباشد. درج شده و براساس آن قبض مربوطه صادر میشود. مودی موظف است که اقساط مشخص شده را در مهلت زمان تعیین شده پرداخت نماید.

38. محاسبه مالیات

محاسبه مالیات با توجه به مقدار درآمد و هزینه انجام میپذیرد. در جدول مربوطه، اطلاعات مربوط به محاسبه مالیات درج میگردد، حال به مرور روش اجمالی برای محاسبه مالیات بر اظهارنامه مالیات بر درآمد میپردازیم:

مراحل محاسبه مالیات

- تعیین درآمد ناخالص

- مشخص نمودن هزینه

- محاسبه درآمد

- تعیین میزان مالیات قابل پرداخت یا استرداد

- تکمیل اظهارنامه

39. معافیت و بخشودگی

معافیتها و بخشودگیهای اظهارنامه مالیاتی، تخفیفها و معافی هایی هستند که براساس قوانین و مقررات مالیاتی مربوطه اعمال میشوند و میزان مالیات قابل پرداخت را کاهش میدهد. این تخفیفها و معافیتها براساس: نوع درآمد، هزینه یا شرایط مالیاتی خاص اعمال میگردند. قوانین و نحوه استفاده از این معافیت و بخشودگیها بهوضوح توسط قانونگذار اشاره و ابلاغ شده است.

40. ادامه محاسبه مالیات

با ادامه محاسبه مالیات اظهارنامه مالیات بر درآمد، مرحله آخر فرآیند را طی کرده و اظهارنامه مالیاتی را تکمیل مینمایید. در ادامه، به جزئیاتی که باید در نظر بگیری، میپردازیم:

بیایید به محاسبه مالیات ادامه دهیم:

- محاسبه درآمد مشمول مالیات براساس نرخ مالیات

- کسر تخفیف و معافیت

- محاسبه مالیات نهایی

- تکمیل اظهارنامه مالیاتی

- ارائه اظهارنامه مالیاتی

- پرداخت یا دریافت بازپرداخت مالیات

41. پانویس

پانویس اظهارنامه مالیاتی، حاوی اطلاعات اضافی، توضیحات یا اظهارات مهم میباشد. مهمترین قسمت در این جدول، مشخصات اطلاعات ارائهدهنده اظهارنامه میباشد.

تنها دو نفر مجاز به تسلیم اظهارنامه میباشند:

- مدیرعامل: با انتخاب این گزینه کافی است اطلاعات هویتی مدیرعامل را کنترل و تایید را بزنید.

- نماینده قانونی: افرادی صلاحیت تسلیم اظهارنامه را دارند که وکالتنامه رسمی از مدیرعامل جهت انجام کارهای قانونی داشته باشند.

اظهار نامه اشخاص حقوقی چیست؟

اظهارنامه عملکرد اشخاص حقوقی همانند نقشهای است که مسیر مالی یک شرکت را برای سالی که گذشته است، به وضوح ترسیم میکند. در ادامه قوانین و اصول مربوط اظهارنامه عملکرد اشخاص حقوقی را به طور جامع آورده ایم و به بررسی هرکدام می پردازیم:

قوانین و مقررات مربوط به ارسال اظهارنامه عملکرد اشخاص حقوقی در سال 1403

ارسال اظهارنامه عملکرد اشخاص حقوقی در سال 1403، نیازمند آگاهی و رعایت دقیق قوانین و مقررات مرتبط است. این مقاله به بررسی عوامل کلیدی و مهمی که در تهیه و ارسال اظهارنامه عملکرد اشخاص حقوقی باید مد نظر قرار گیرد، میپردازد.

- زمانبندی ارسال:

یکی از عوامل اساسی در ارسال اظهارنامه عملکرد، رعایت زمانبندی مقرر شده توسط سازمان امور مالیاتی است. بر اساس قوانین مالیاتی، اشخاص حقوقی موظف هستند اظهارنامه عملکرد خود را تا تاریخ مشخصی از سال مالی بعد ارسال کنند. عدم رعایت این مهلتها ممکن است منجر به جریمههای مالیاتی قابل توجهی شود. لذا، ضروری است که اشخاص حقوقی از تاریخ دقیق مهلت ارسال اطلاع داشته و اظهارنامه خود را به موقع ارسال کنند.

- فرمت و ساختار اظهارنامه:

اظهارنامه عملکرد باید در قالب و فرمتی که توسط سازمان امور مالیاتی تعیین شده است، تهیه و تنظیم شود. این قالب ممکن است شامل جداول، فرمها و بخشهای مختلفی باشد که اطلاعات مالی و عملکردی شرکت را به صورت دقیق و کامل نمایش دهد. استفاده از قالب استاندارد به سازمان امور مالیاتی کمک میکند تا به راحتی اطلاعات مورد نیاز را بررسی و پردازش کند.

- اطلاعات مورد نیاز:

در اظهارنامه عملکرد اشخاص حقوقی، اطلاعات گستردهای باید ارائه شود که شامل موارد زیر است:

- اطلاعات مالی: شامل درآمدها، هزینهها، سود و زیان، و سایر اطلاعات مالی شرکت در سال مالی 1403.

- اطلاعات مالیاتی: شامل مالیاتهای پرداخت شده، مالیاتهای معوقه، و سایر تعهدات مالیاتی.

- اطلاعات مالکیت: شامل اطلاعات مربوط به سهامداران، میزان سهام و تغییرات در ساختار مالکیت.

- سایر جزئیات عملکردی: شامل اطلاعات مربوط به فعالیتهای اصلی شرکت، پروژهها و قراردادهای مهم.

- روش ارسال:

در بسیاری از کشورها، از جمله ایران، ارسال اظهارنامه عملکرد به صورت الکترونیکی از طریق پورتالهای مخصوص سازمان امور مالیاتی انجام میشود. این روش نه تنها از نظر زمانی کارآمدتر است، بلکه دقت بیشتری در ثبت و پردازش اطلاعات فراهم میآورد. با این حال، برخی شرکتها ممکن است ترجیح دهند اظهارنامه خود را به صورت حضوری و در قالب کاغذی نیز تحویل دهند. در هر صورت، آگاهی از روشهای مجاز ارسال اظهارنامه و استفاده از آنها بسیار مهم است.

- مهر و امضا:

اظهارنامه مالیات بردرآمد اشخاص حقوقی باید با مهر و امضای سهامدارن اصلی شرکت یا نمایندگان قانونی آنها تأیید گردد. این تأییدیه نشاندهنده صحت اطلاعات ارائه شده و تعهد شرکت به صحت و کامل بودن اظهارنامه است. عدم امضای اظهارنامه ممکن است منجر به بازگشت آن توسط سازمان امور مالیاتی و نیاز به اصلاح و ارسال مجدد شود.

مراحل تهیه اظهارنامه مالیاتی عملکرد اشخاص حقوقی

تهیه و ارسال اظهارنامه مالیاتی عملکرد اشخاص حقوقی یکی از مهمترین وظایف شرکتها و سازمانها در راستای رعایت تعهدات مالیاتی است.

- جمعآوری اطلاعات مالی:

اولین مرحله در تهیه اظهارنامه مالیاتی، جمعآوری اطلاعات مالی مربوط به سال مالی است. این اطلاعات شامل موارد زیر میشود:

- درآمدها: تمامی درآمدهای کسب شده توسط شرکت در طول سال مالی.

- هزینهها: تمامی هزینههای متحمل شده توسط شرکت شامل هزینههای عملیاتی، اداری و غیره.

- سود و زیان: محاسبه سود یا زیان خالص شرکت پس از کسر هزینهها از درآمدها.

- داراییها و بدهیها: اطلاعات مربوط به داراییهای جاری و غیرجاری و همچنین بدهیهای کوتاهمدت و بلندمدت.

- مالیات پرداختی قبلی: مالیاتهایی که در سالهای گذشته پرداخت شده و تاثیر آنها بر تعهدات مالیاتی فعلی.

- تهیه مستندات مالی:

در این مرحله، مستندات مالی مربوط به سال مالی مورد نظر تهیه میشود. این مستندات شامل:

- گزارشهای مالی: ترازنامه، صورت سود و زیان، صورت جریان وجوه نقد و سایر گزارشهای مالی مرتبط.

- سوابق حسابداری: دفترهای حسابداری، اسناد و مدارک مربوط به تراکنشهای مالی.

- سایر مستندات: قراردادها، فاکتورها، رسیدهای پرداخت و سایر مستندات مرتبط با عملکرد مالی.

- تهیه فرم اظهارنامه:

برای تهیه اظهارنامه مالیاتی، باید فرم اظهارنامه مالیاتی عملکرد اشخاص حقوقی که توسط سازمان مالیاتی مربوطه ارائه میشود، تهیه شود. این فرم شامل بخشهای مختلفی است که اطلاعات مالی و مالیاتی شرکت باید در آن وارد شود.

- تکمیل اظهارنامه:

با استفاده از اطلاعات و مستندات جمعآوری شده، باید اظهارنامه را تکمیل نمایید. این مرحله شامل:

- وارد کردن اطلاعات مالی و مالیاتی: ورود دقیق اطلاعات درآمدها، هزینهها، داراییها و بدهیها.

- محاسبه مالیات قابل پرداخت: محاسبه مالیات بر اساس سود خالص شرکت و نرخهای مالیاتی مقرر.

- وارد کردن سایر جزئیات: اطلاعات اضافی مانند کد اقتصادی، شماره ثبت شرکت و غیره.

- بررسی و تأیید اظهارنامه:

پس از تکمیل اظهارنامه، باید آن را به دقت بررسی کنید و از درستی و کامل بودن اطلاعات اطمینان حاصل نمایید. همچنین ممکن است نیاز باشد که اظهارنامه توسط حسابرس یا مشاور حسابداری تأیید شود تا از صحت اطلاعات ارائه شده اطمینان حاصل شود.

- ارسال اظهارنامه:

بعد از تأیید نهایی اظهارنامه، باید آن را به سازمان مالیاتی مربوطه ارسال کنید. این ارسال معمولاً به صورت الکترونیکی از طریق پورتال سازمان مالیاتی انجام میشود. پس از ارسال، سازمان مالیاتی اظهارنامه را بررسی و پردازش میکند و ممکن است در صورت نیاز، از شما درخواست ارائه مستندات و اطلاعات تکمیلی را داشته باشند.

روند ارسال اظهارنامه عملکرد اشخاص حقوقی

- مهلت ارسال:

هر سال، سازمان امور مالیاتی یک مهلت مشخص برای ارسال اظهارنامه مالیاتی تعیین میکند. اشخاص حقوقی باید از تاریخ شروع و پایان این مهلت مطلع شوند تا بتوانند اظهارنامه خود را به موقع ارسال کنند. عدم رعایت این مهلت ممکن است منجر به جریمههای مالیاتی شود. برای سال 1403، لازم است که اشخاص حقوقی به اطلاعیهها و بخشنامههای سازمان امور مالیاتی توجه ویژه داشته باشند.

- ارسال الکترونیکی یا حضوری:

در سالهای اخیر، سازمان امور مالیاتی ارسال الکترونیکی اظهارنامهها را تشویق کرده است. ارسال الکترونیکی از طریق سامانه آنلاین سازمان امور مالیاتی انجام میشود و به دلیل سهولت و سرعت بالا، بیشتر مورد استقبال قرار گرفته است. با این حال، برخی شرکتها ممکن است به دلایل مختلف، اظهارنامه خود را به صورت حضوری به دفاتر سازمان مالیاتی تحویل دهند یا از طریق پست ارسال کنند.

- فرم و اطلاعات مورد نیاز:

فرم اظهارنامه مالیاتی اشخاص حقوقی شامل بخشهای مختلفی است که باید به دقت تکمیل شوند. این فرم شامل اطلاعات مالی و مالیاتی شرکت، درآمدها، هزینهها، سود و زیان، داراییها و بدهیها، و سایر اطلاعات مربوط به عملکرد مالی شرکت در سال مالی 1403 است. علاوه بر این، ممکن است نیاز به ارائه مستندات مالی و مالیاتی مانند ترازنامه، صورت سود و زیان، گزارش های حسابرسی و سایر مستندات مربوطه باشد.

- ارسال و تحویل:

پس از تکمیل، باید اظهارنامه را به سازمان مالیاتی ارسال کنید. در صورت ارسال الکترونیکی، اطلاعات و اظهارنامه بلافاصله به سامانه مالیاتی ارسال میشود و رسید دریافت میکنید. در صورت ارسال حضوری، ممکن است نیاز به تحویل حضوری به دفتر سازمان مالیاتی یا ارسال از طریق پست باشد. در هر صورت، تأیید دریافت اظهارنامه توسط سازمان مالیاتی اهمیت دارد.

- تأیید و پردازش:

پس از دریافت اظهارنامه، سازمان مالیاتی آن را بررسی و پردازش میکند. در این مرحله، ممکن است از شما درخواست ارائه مستندات و اطلاعات تکمیلی شود. اگر اطلاعات مالیاتی شما مطابق با قوانین و مقررات مالیاتی باشد، اظهارنامه تأیید شده و فرآیند پردازش مالیاتی آغاز میگردد. در غیر این صورت، ممکن است نیاز به اصلاح و ارسال مجدد اظهارنامه باشد.

- پرداخت مالیات:

پس از تأیید و پردازش اظهارنامه، سازمان مالیاتی میزان مالیات قابل پرداخت را محاسبه میکند. مبلغ مالیات قابل پرداخت به شما ابلاغ میشود و باید در مهلت مشخصی این مبلغ را پرداخت نمایید. عدم پرداخت به موقع مالیات ممکن است منجر به جریمههای مالیاتی شود. لذا، توجه به مهلت پرداخت مالیات و انجام آن در زمان مقرر از اهمیت ویژهای برخوردار است.

چه کسانی ملزم به ثبتنام و ارسال اظهارنامه مالیاتی هستند؟

ارسال اظهارنامه مالیاتی از مهمترین تعهدات مالیاتی اشخاص حقیقی و حقوقی در هر کشور است. در ایران، سازمان امور مالیاتی کشور مسئولیت تنظیم و نظارت بر این فرآیند را بر عهده دارد. در سال 1403، گروههای مختلفی از اشخاص حقیقی و حقوقی ملزم به ثبتنام و ارسال اظهارنامه مالیاتی هستند.

گروههای مشمول ثبتنام و ارسال اظهارنامه مالیاتی

- اشخاص حقوقی:

اشخاص حقوقی شامل انواع مختلف شرکتها و موسسات هستند که باید اظهارنامه مالیاتی خود را در موعد مقرر به سازمان امور مالیاتی ارائه دهند. این گروهها عبارتند از:

- کلیه شرکتها و موسسات: شامل شرکتهای دولتی، غیردولتی، تعاونی و سایر موسسات.

- شعبه و نمایندگی شرکتهای خارجی در ایران: این گروه نیز باید مطابق با قوانین مالیاتی ایران، اظهارنامه مالیاتی خود را ارسال کنند.

- صاحبان املاک اجارهای: اشخاص حقوقی که درآمد حاصل از اجاره املاک آنها بیش از 400 میلیون ریال در سال باشد.

- معافان و مشمولان مالیات مقطوع: اشخاص حقوقی که به موجب قانون از پرداخت مالیات معاف یا مشمول مالیات مقطوع هستند نیز ملزم به ارائه اظهارنامه هستند.

- اشخاص حقیقی:

اشخاص حقیقی نیز در گروههای مختلفی مشمول ثبتنام و ارسال اظهارنامه مالیاتی هستند. این گروهها شامل:

- کلیه صاحبان مشاغل: اعم از افرادی که دارای پروانه کسب هستند و یا فاقد پروانه کسب.

- صاحبان املاک مسکونی و تجاری: اشخاص حقیقی که درآمد حاصل از اجاره املاک آنها بیش از 400 میلیون ریال در سال باشد.

- معافان و مشمولان مالیات مقطوع: اشخاص حقیقی که به موجب قانون از پرداخت مالیات معاف یا مشمول مالیات مقطوع هستند نیز باید اظهارنامه خود را ارسال کنند.

لازم به ذکر است که تمامی اشخاص حقیقی و حقوقی که در سال 1402 فعالیت اقتصادی داشتهاند، موظف به ارائه اظهارنامه مالیاتی مربوط به آن سال تا پایان خرداد ماه 1403 هستند. حتی اگر در سال 1403 فعالیتی نداشته باشند، باز هم باید اظهارنامه خود را ارسال کنند. همچنین، افرادی که برای اولین بار در سال 1402 مشمول مالیات شدهاند، باید در سامانه سازمان امور مالیاتی ثبتنام کرده و اظهارنامه خود را ارسال کنند.

مهلت ارسال اظهارنامه مالیاتی

مهلت ارسال اظهارنامه مالیاتی بسته به نوع شخص (حقیقی یا حقوقی) متفاوت است. این مهلتها به شرح زیر است:

- اشخاص حقیقی (صاحبان مشاغل): تا 15 تیرماه 1403 فرصت دارند اظهارنامه مالیاتی خود را ارسال کنند.

- اشخاص حقوقی: تا 31 مردادماه 1403 مهلت دارند اظهارنامه مالیاتی خود را به سازمان امور مالیاتی ارائه دهند.

این مهلتها ممکن است با توجه به بخشنامههای صادره از سوی سازمان امور مالیاتی کشور تمدید شود. لذا، مودیان مالیاتی باید به اطلاعیهها و بخشنامههای منتشر شده توسط سازمان امور مالیاتی توجه داشته باشند.

ارسال اظهارنامه: الکترونیکی یا حضوری

امروزه، سازمان امور مالیاتی ایران بیشتر بر ارسال الکترونیکی اظهارنامهها تأکید دارد. ارسال الکترونیکی از طریق سامانه آنلاین سازمان امور مالیاتی انجام میشود و مزایای زیادی از جمله سهولت و سرعت بیشتر دارد. اما در صورت نیاز، مودیان میتوانند اظهارنامه خود را به صورت حضوری نیز تحویل دهند یا از طریق پست ارسال کنند. پیشنهاد می شود جهت استفاده از راهنمای سامانه مودیان از صفحه آموزش تصویری ورود به سامانه مودیان دیدن فرمایید.

تأیید و پردازش اظهارنامه

پس از ارسال اظهارنامه، سازمان امور مالیاتی آن را بررسی و پردازش میکند. در این مرحله ممکن است نیاز به ارائه مستندات و اطلاعات تکمیلی باشد. در صورتی که اطلاعات مالیاتی ارائه شده مطابق با قوانین و مقررات باشد، اظهارنامه تأیید شده و فرآیند پردازش مالیاتی آغاز میشود.

پرداخت مالیات

پس از تأیید و پردازش اظهارنامه، میزان مالیات قابل پرداخت توسط سازمان امور مالیاتی محاسبه و ابلاغ میشود. مودیان باید مبلغ مالیات را در مهلت مشخصی پرداخت کنند. عدم پرداخت به موقع مالیات ممکن است منجر به جریمههای مالیاتی شود.

نکات مهم در ارسال اظهارنامه

- مهلت ارسال: اشخاص حقیقی باید اظهارنامه مالیاتی خود را تا پایان خرداد ماه 1403 ارسال کنند. عدم رعایت این مهلت میتواند منجر به جریمههای مالیاتی شود.

- دقت در وارد کردن اطلاعات: وارد کردن صحیح و کامل اطلاعات مالی و مالیاتی در اظهارنامه بسیار مهم است. هرگونه خطا یا عدم تطابق میتواند منجر به مشکلات مالیاتی شود.

- مدارک مورد نیاز: آمادهسازی و الصاق مدارک مورد نیاز مانند صورتهای مالی، رسیدها و فاکتورها به اظهارنامه از اهمیت ویژهای برخوردار است.

- استفاده از راهنمای سامانه: در صورت نیاز به راهنمایی بیشتر، از بخشهای راهنما و پشتیبانی سامانه امور مالیاتی استفاده کنید.

کلام آخر

در این بخش، به بررسی فرآیند ارسال اظهارنامه مالیاتی اشخاص حقیقی سال ۱۴۰۳ پرداختیم و روشهای ارسال این اظهارنامه را مورد بررسی قرار دادیم. همچنین، سازمان امور مالیاتی کشور به منظور یاری رساندن به مودیان محترم، اقدامات لازم را انجام میدهد و خدمات خود را از طریق وبسایت و مراکز پاسخگویی ارائه میدهد.

اهمیت ارسال به موقع و دقیق اظهارنامه مالیاتی نه تنها در حفظ عدالت مالیاتی بلکه در نشاندهندگی پایبندی به اصول اخلاقی و شفافیت در فعالیتهای اقتصادی نیز بسیار بالاست. با همکاری و مشارکت همگانی، میتوانیم به تحقق عدالت مالیاتی و توسعه پایدار در کشورمان کمک کنیم.

از کاربران عزیز نیز دعوت میشود که برای کسب اطلاعات بیشتر و راهنمایی در این زمینه، با مشاوران مالی سازمان امور مالیاتی کشور تماس بگیرند و از خدمات آنها بهرهمند شوند.

آپاداس علاوه بر ارائه فایلهای نمونه قرارداد حسابداری، دوره های آموزش حسابداری و فایل اکسل حسابداری شرکت نیز ارائه میکند. اگر در تبریز هستید و به دنبال آموزشگاه حسابداری معتبر میگردید، شرایط شرکت در دوره و سایر اطلاعات مربوطه را در صفحه آموزش حسابداری در تبریز آپاداس میتوانید مشاهده فرمایید. همچنین دوره آموزش آنلاین حسابداری آپاداس به شما این امکان را میدهند که مهارتهای لازم برای مدیریت مالی شرکت خود را کسب کنید و با استفاده از فایلهای اکسل آماده، کارایی و دقت بیشتری در کار خود داشته باشید.