صفر تا صد آموزش ورود به سامانه مودیان

آخرین ویرایش: شهریور 17, 1404

در این مقاله از آپاداس مراحل ورود، ثبت نام و تکمیل اطلاعات در سامانه مودیان مالیاتی را برای اشخاصی که قصد ورود و استفاده از سامانه مودیان را دارند به صورت کامل و جامع بیان میکنیم و به سوال چگونه وارد سامانه مودیان شویم؟ پاسخ می دهیم. نحوه ورود و ثبت نام اظهار نامه مالیاتی اشخاص حقیقی را به تفضیل بیان می کنیم و نحوه دریافت شناسه یکتای مالیاتی را آموزش می دهیم؛ پس با آپاداس که ارائه دهنده بهترین دوره های آموزش حسابداری در تبریز و به صورت آموزش آنلاین حسابداری می باشد؛ همراه باشید.

برای راحتی کار جهت تسلیم اظهار نامه مالیاتی می توانید از فایل اکسل فرم اظهارنامه مالیاتی اشخاص حقوقی آپاداس استفاده نمایید.

ثبت نام و ورود به سامانه مودیان

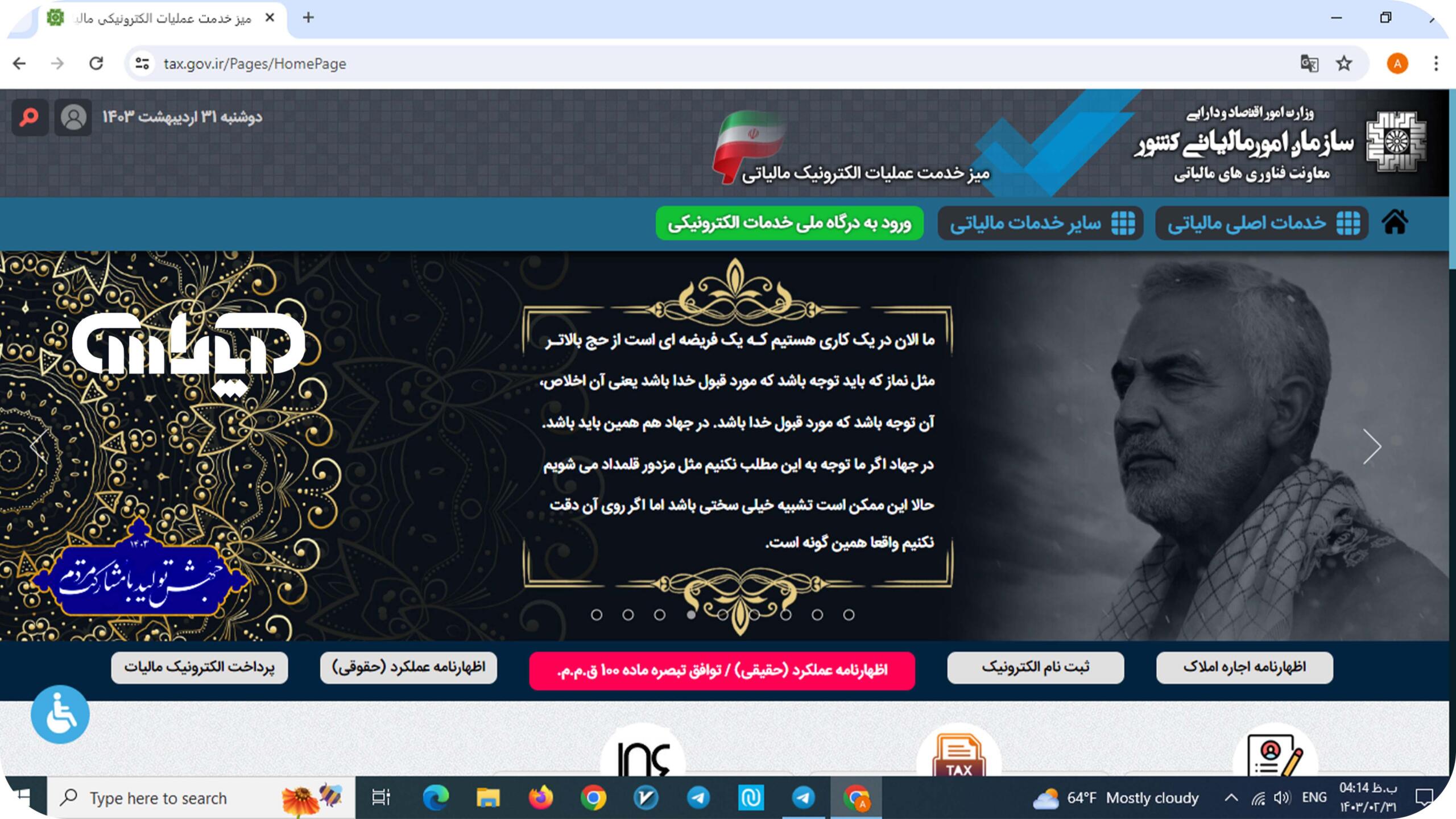

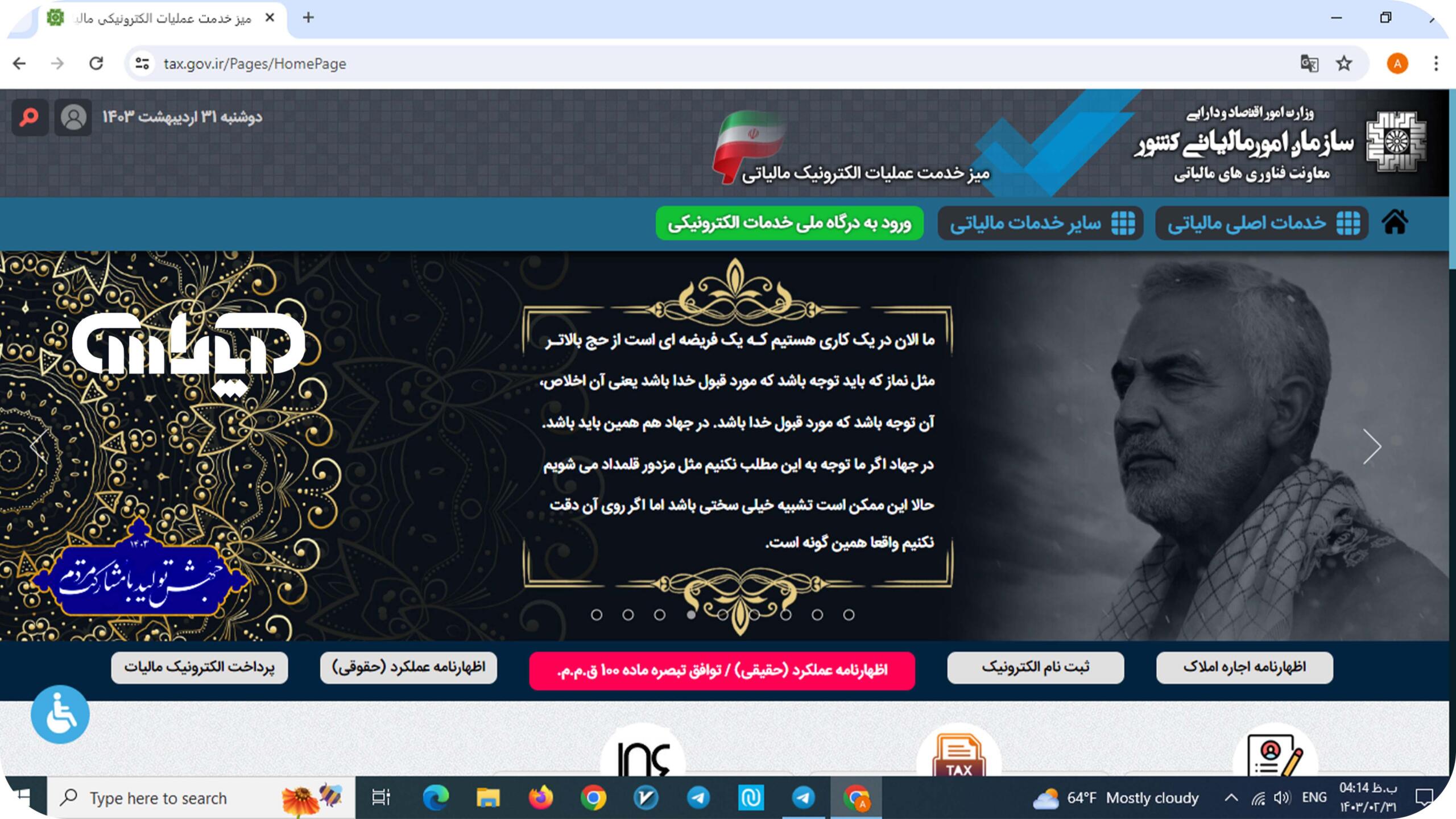

- در ابتدا، مودیان باید به سایت سازمان امور مالیاتی کشور مراجعه کنند.

- در صفحه اصلی سایت، بخش “سامانه مودیان” را پیدا کرده و برای ورود یا ثبت نام از آن استفاده کنند.

- در صفحه ورود یا ثبت نام، مودیان باید اطلاعات هویتی خود را همراه با شماره اقتصادی (کد اقتصادی) شرکت یا سازمان خود وارد کنند.

- سپس، نوع فعالیت مودی (مانند حقوقی، فردی، شرکتی و غیره) را انتخاب کرده و اطلاعات مربوط به فعالیت خود را وارد کنند.

- پس از وارد کردن اطلاعات، مودیان باید اقدام به تایید ثبت نام خود کنند.

مرحله تکمیل اطلاعات

پس از تایید ثبت نام، مودیان باید وارد سامانه شوند و اطلاعات خود را تکمیل کنند.

اطلاعاتی که باید در سامانه تکمیل شود عبارتند از:

- اطلاعات هویتی مودیان، از جمله نام و نام خانوادگی، شماره شناسنامه یا کد ملی و آدرس.

- اطلاعات مربوط به فعالیت مودی، شامل نوع فعالیت، محل فعالیت و سایر موارد مرتبط.

- اطلاعات مربوط به حسابهای بانکی که برای انتقال مبالغ مالیاتی استفاده میشود.

- اطلاعات مربوط به اشخاص ثالث مرتبط با فعالیت مودیان، مانند اطلاعات مشتریان، تامین کنندگان و همکاران.

پیشنهاد می شود جدول مالیات حقوق 1402 را نیز مشاهده فرمایید.

آموزش تصویری ورود به سامانه مودیان مالیاتی

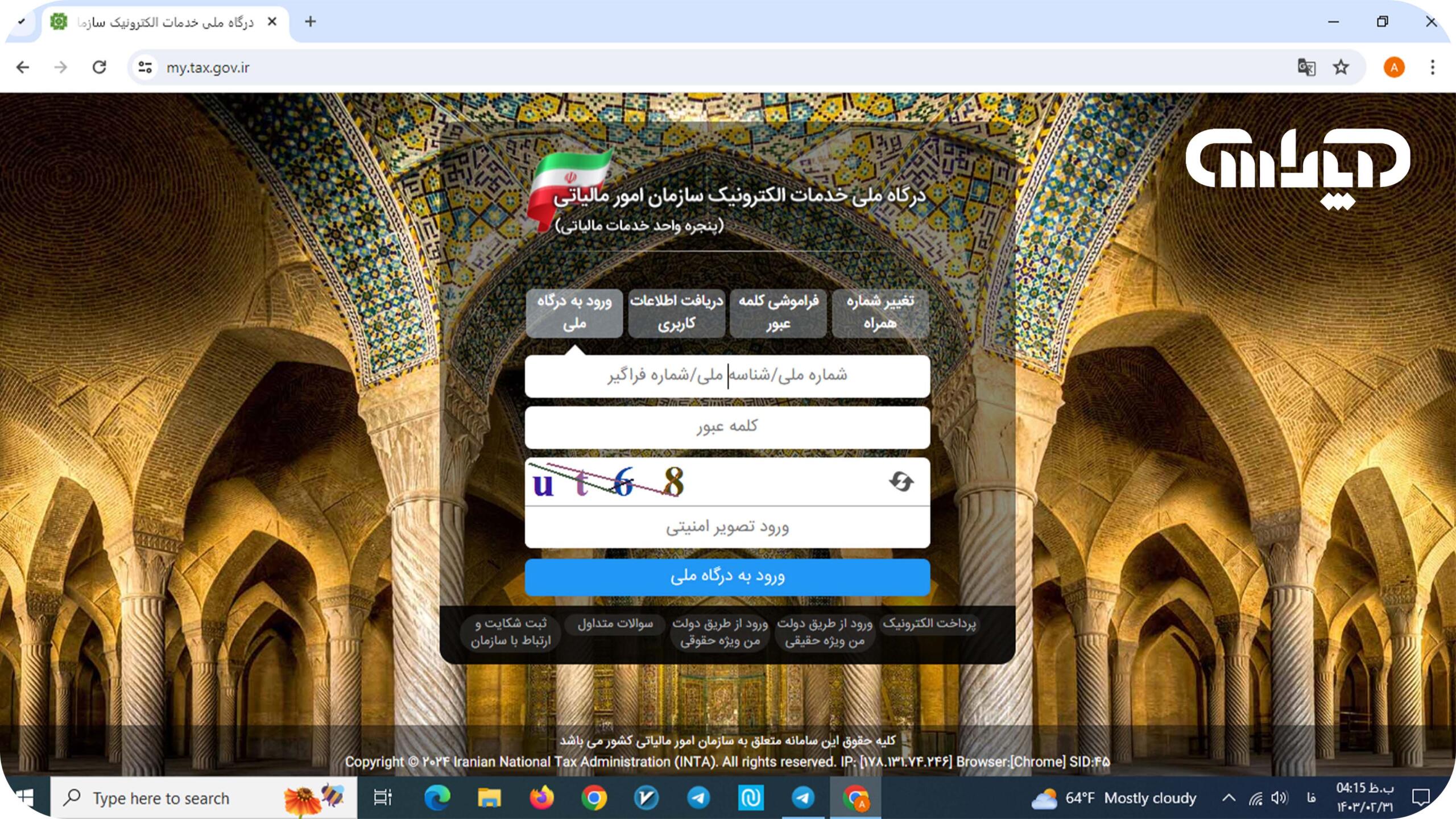

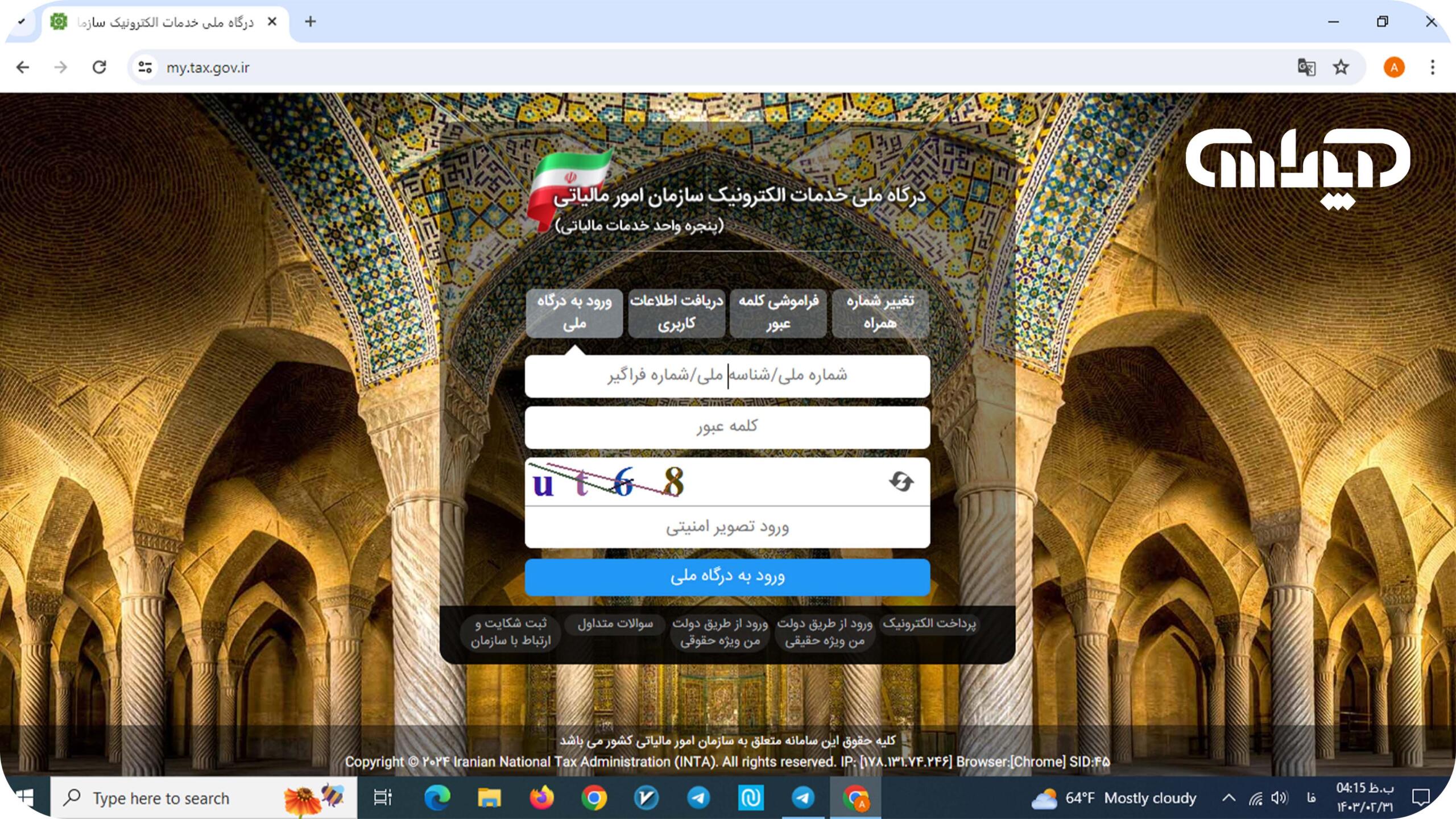

1- در پایان هر سه ماه باید اظهارنامه مالیات بر ارزش افزوده را از طریق سامانه یکپارچه مالیات بر ارزش افزوده به آدرس my.tax.gov.ir ثبت کنید.

2- پس از ورود به سایت سامانه مالیات بر ارزش افزوده باید نام کاربری و رمز عبور خود را وارد کنید.

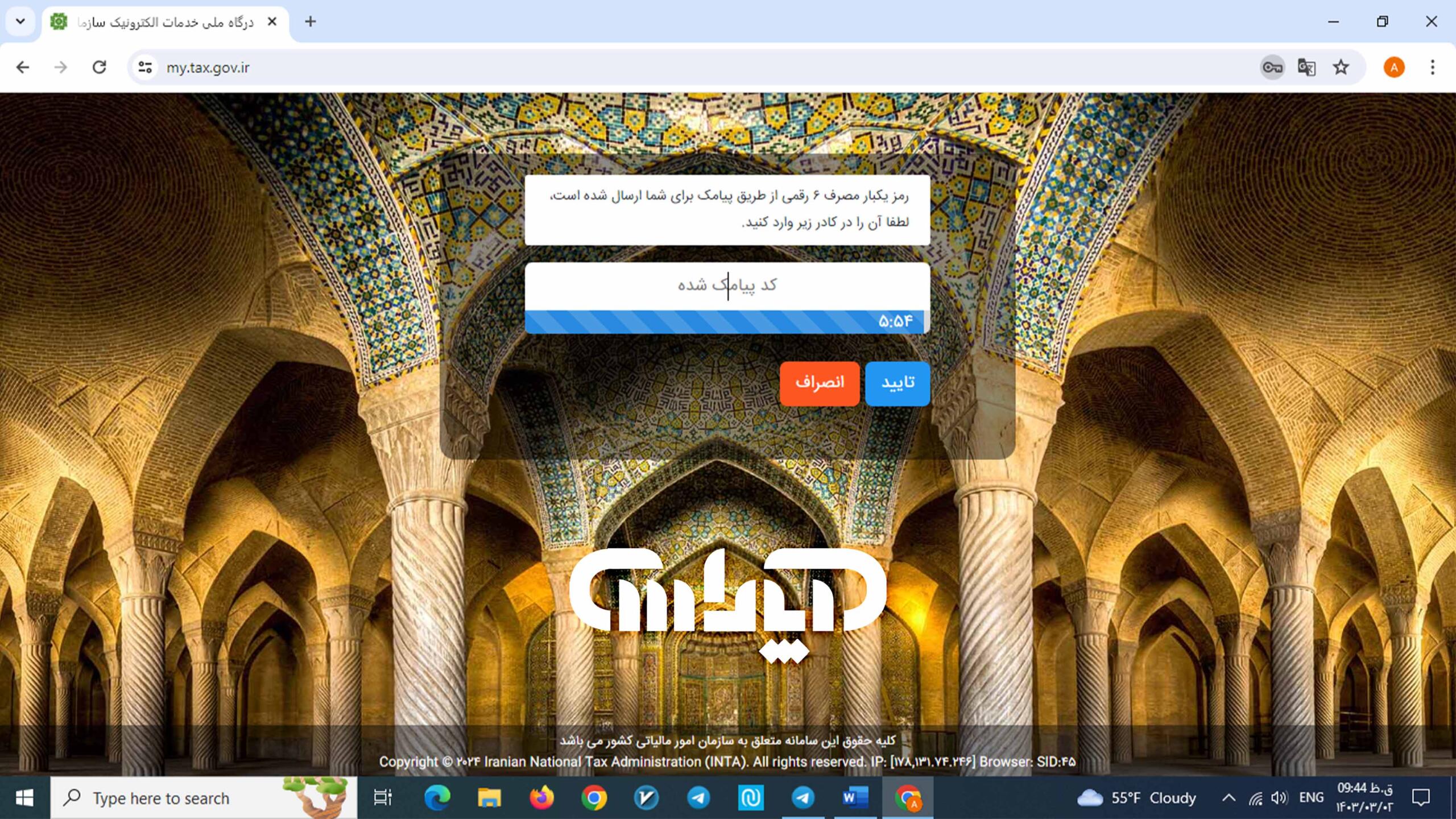

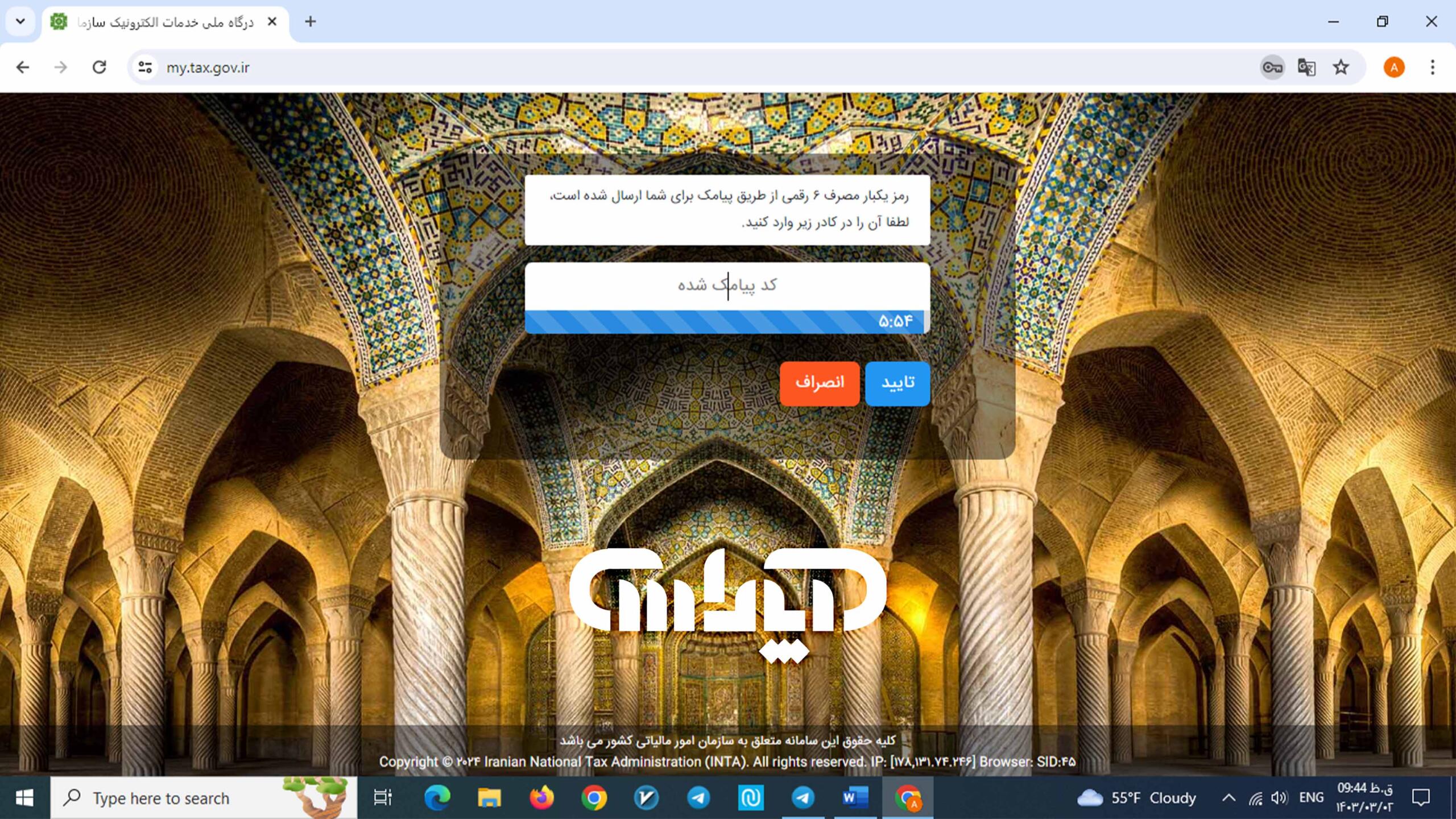

3-با پرکردن نام کاربری و پسورد شخصی یک پیام به شماره تلفن شخص حقیقی یا حقوقی ارسال می شود.

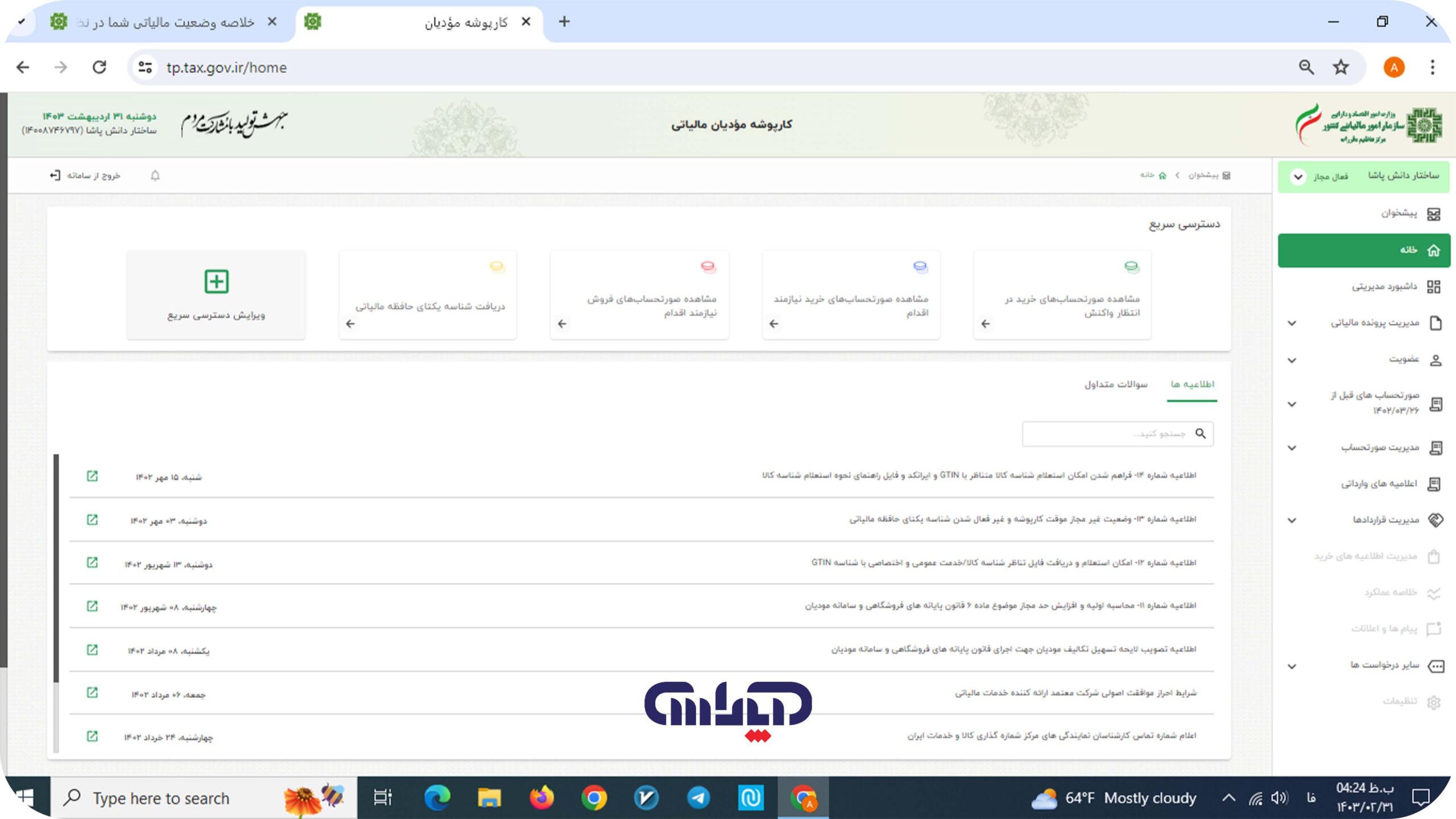

4- سپس وارد چنین صفحهای میشوید که خلاصه وضعیت مالیاتی شما را بیان میکند. در این مرحله باید گزینه ورود به کارپوشه را انتخاب کنید.

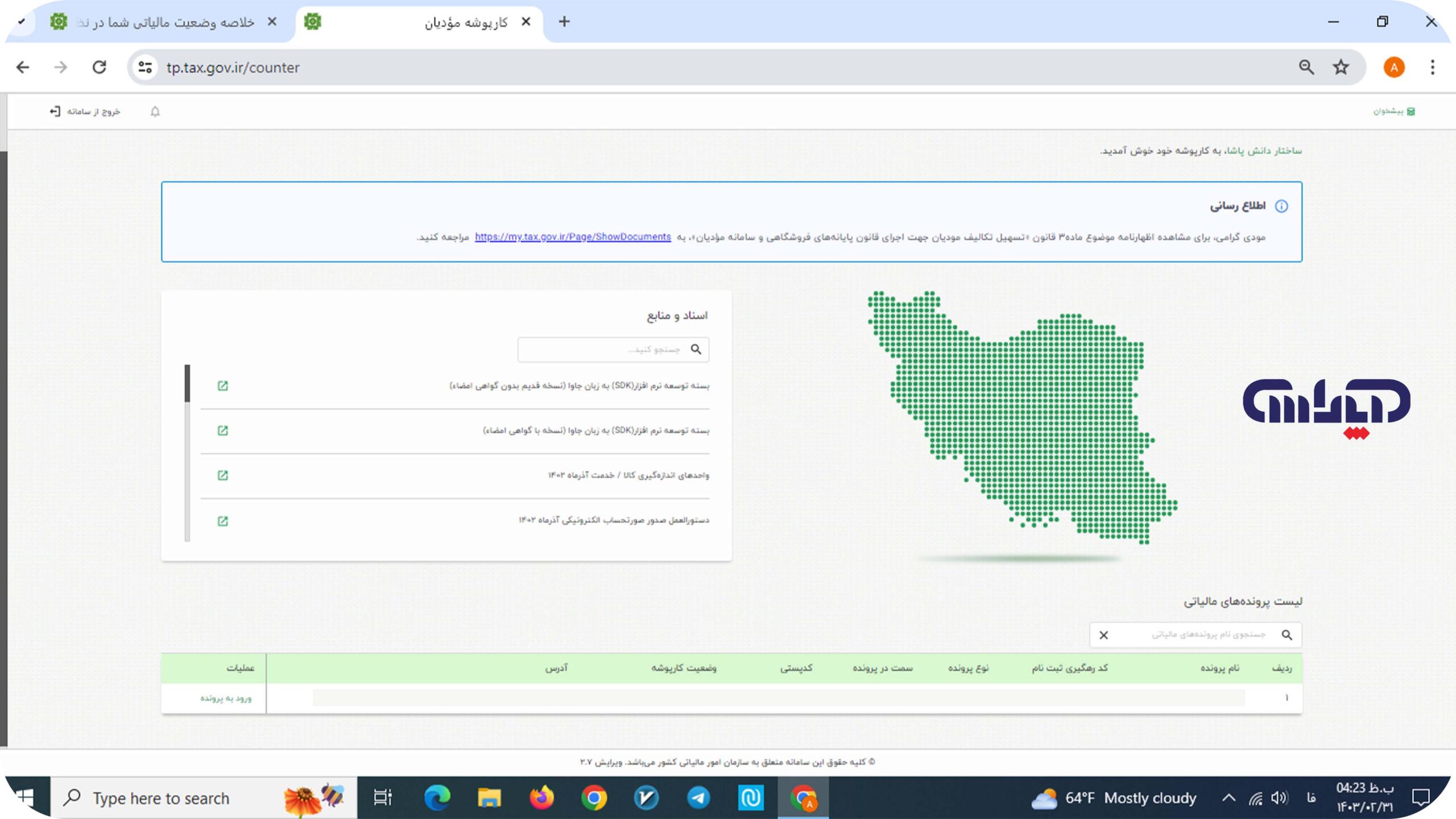

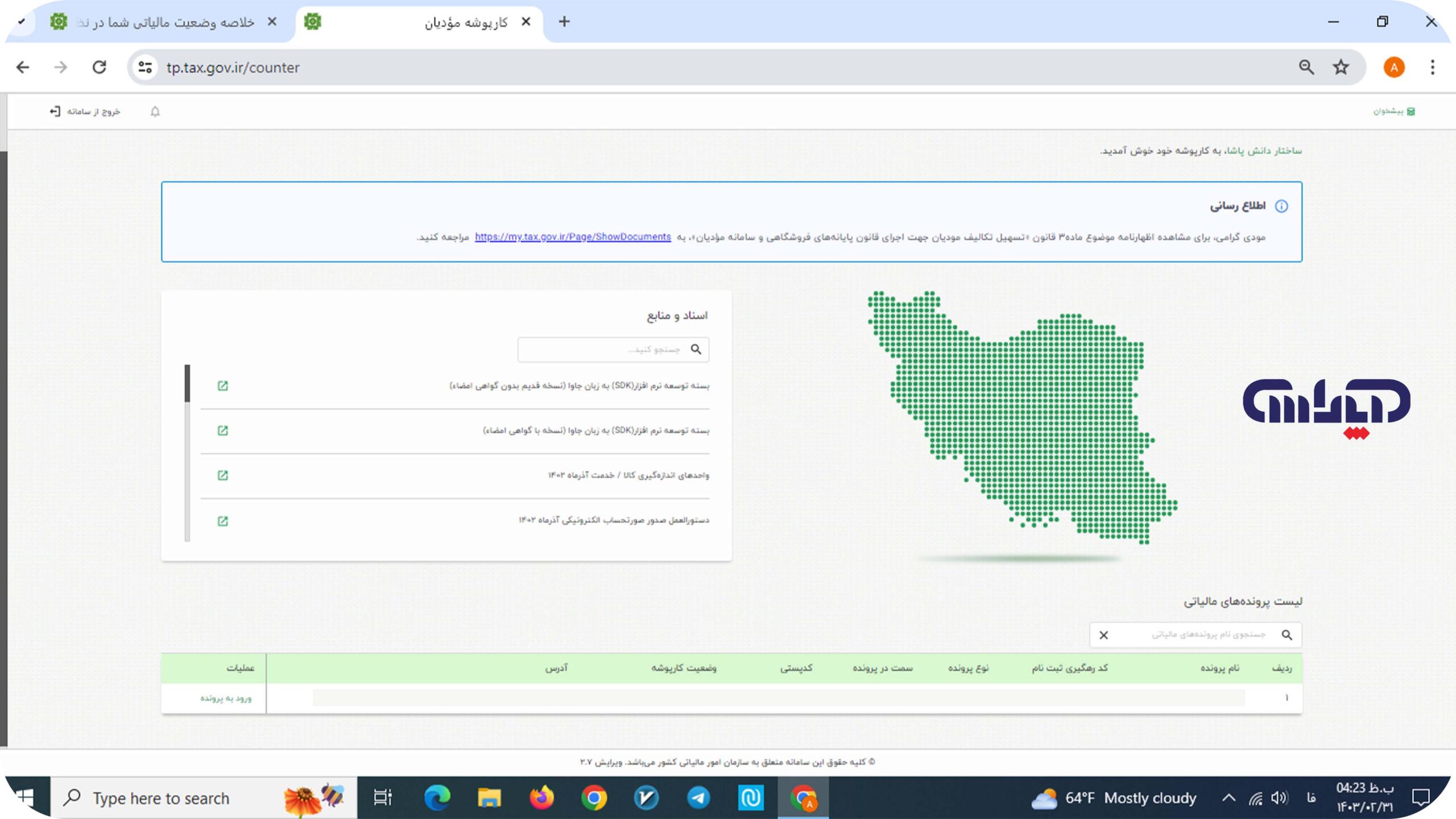

5- پس از ورود به آن قسمت، شما پرونده مربوطه را همراه با جزئیات مشاهده میکنید وبا انتخاب پرونده مالیاتی خود کارپوشه مالیاتی خودرا بازمی کنید.

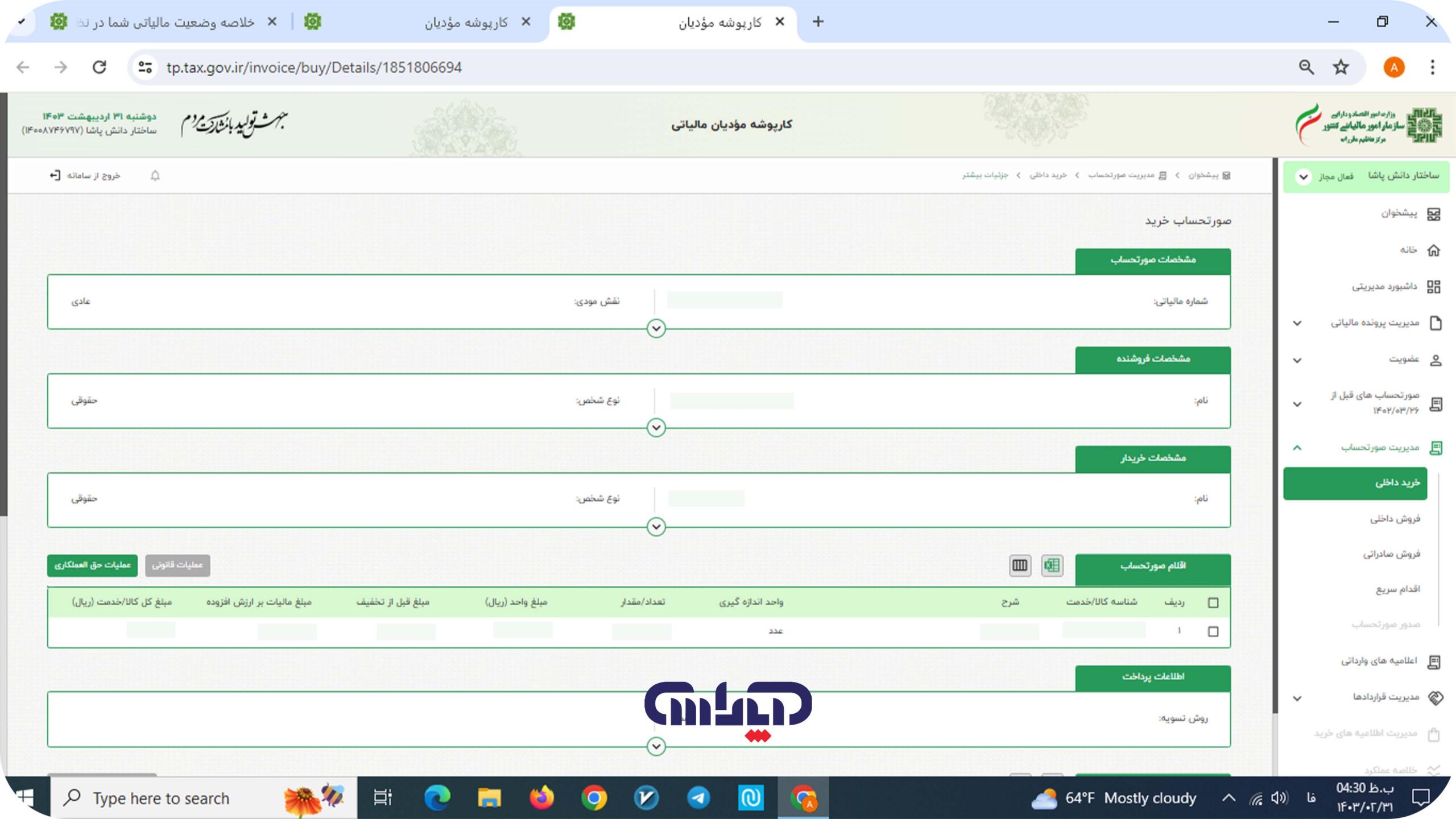

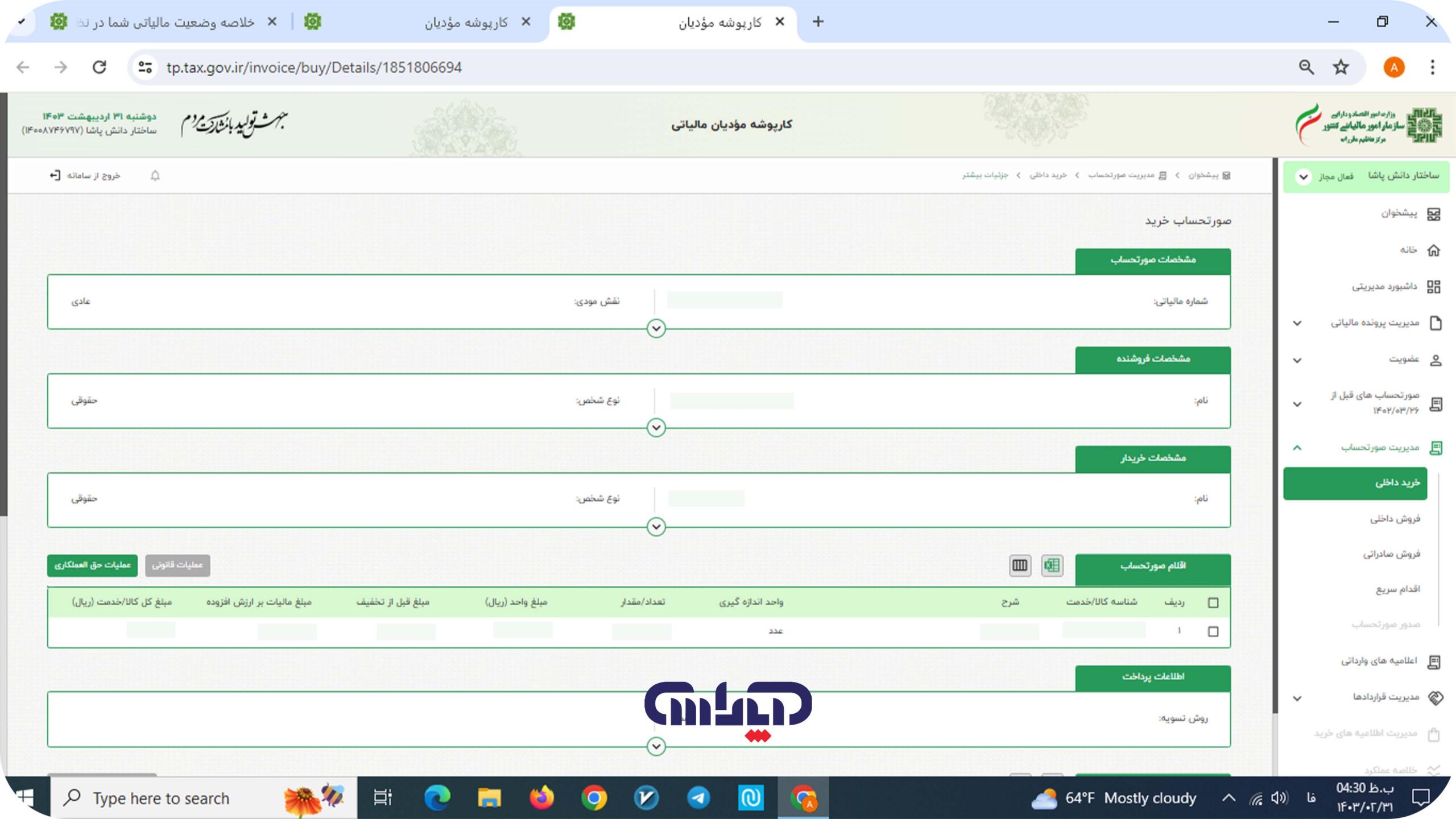

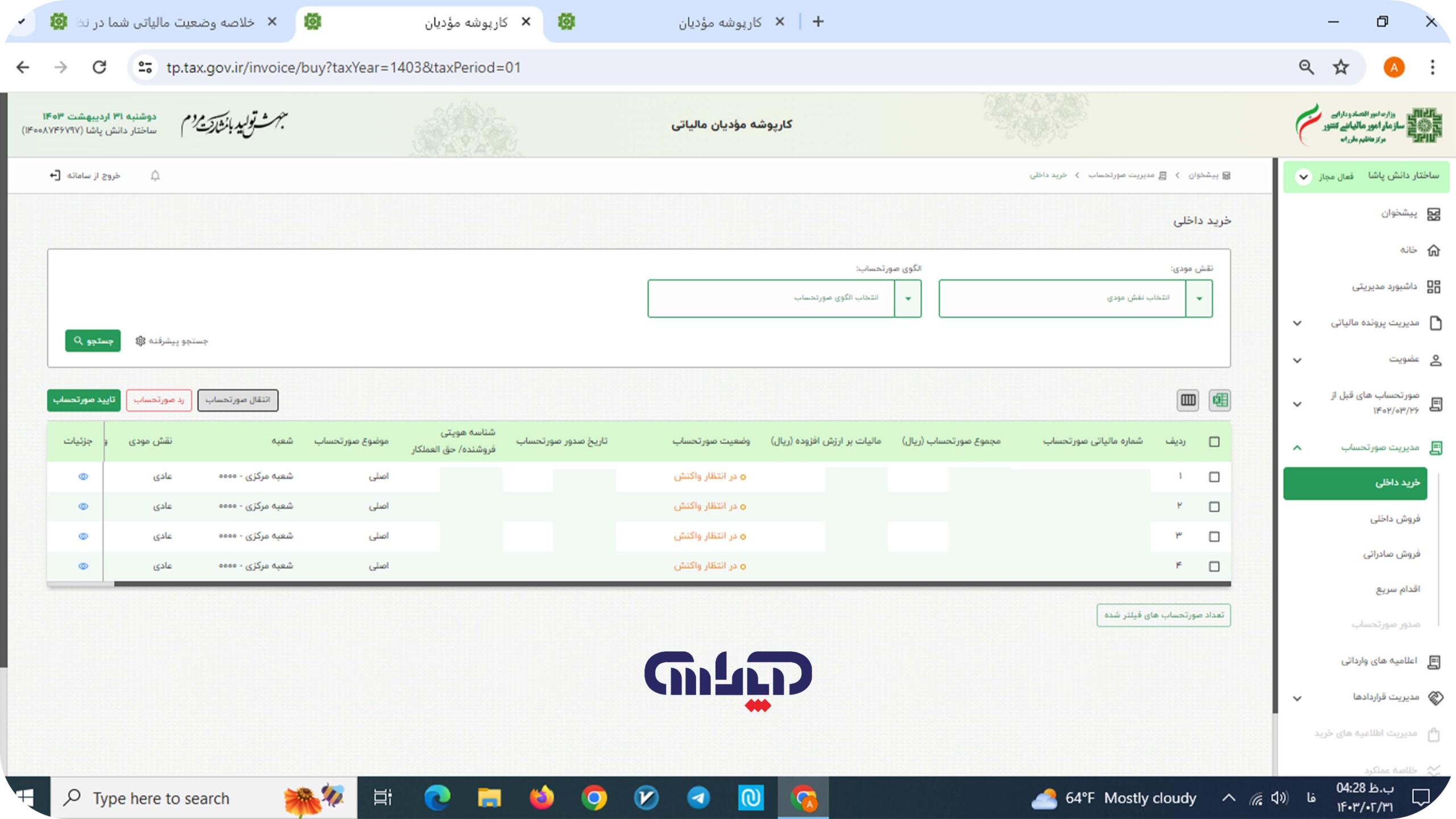

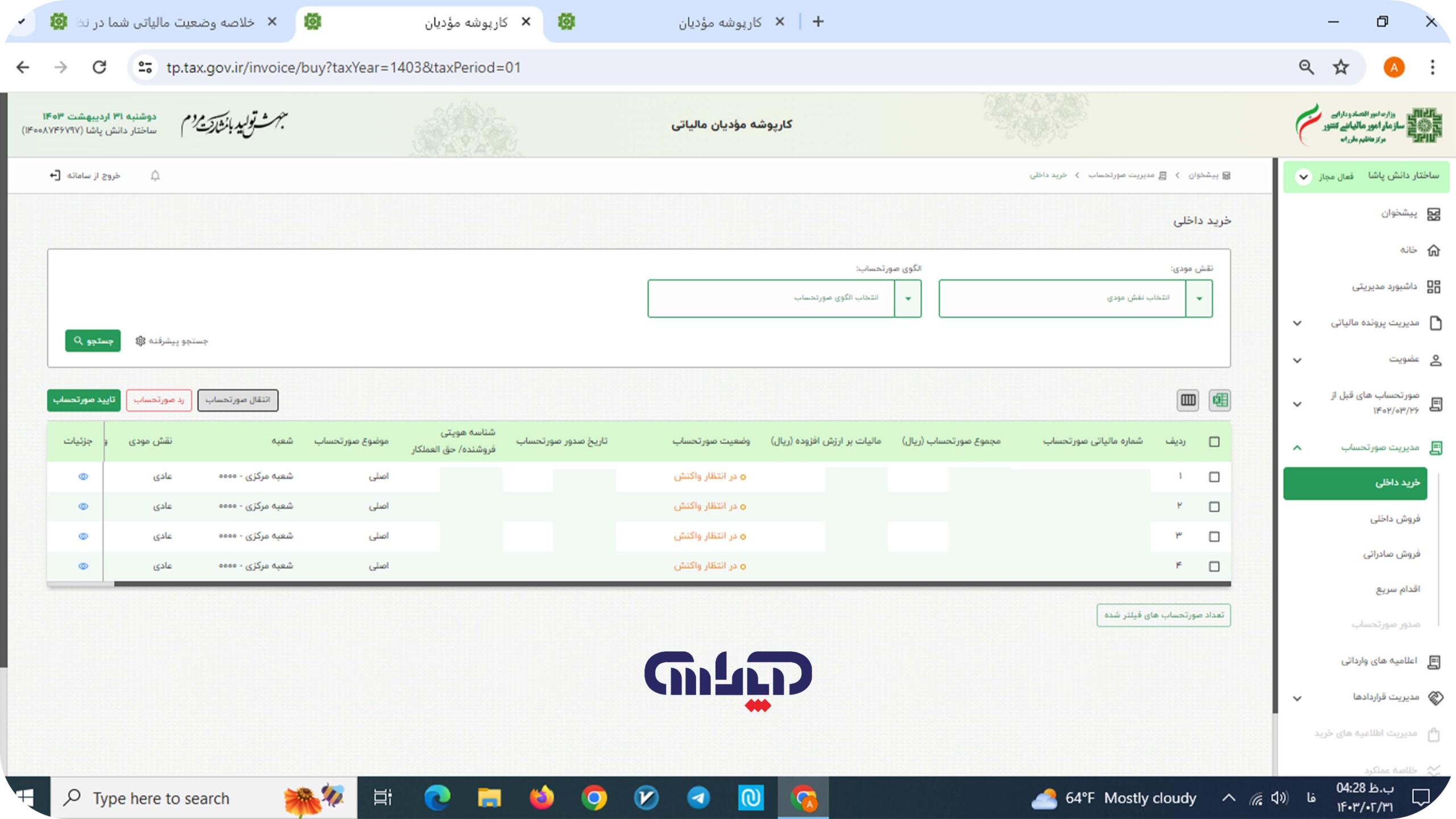

6- پنجره کارپوشه مالیاتی خود باز میکنیدو با انتخاب گزینه مشاهده صورتحساب های خرید درانتظارواکنش ,فاکتورهای خرید دریافتی باز می شود

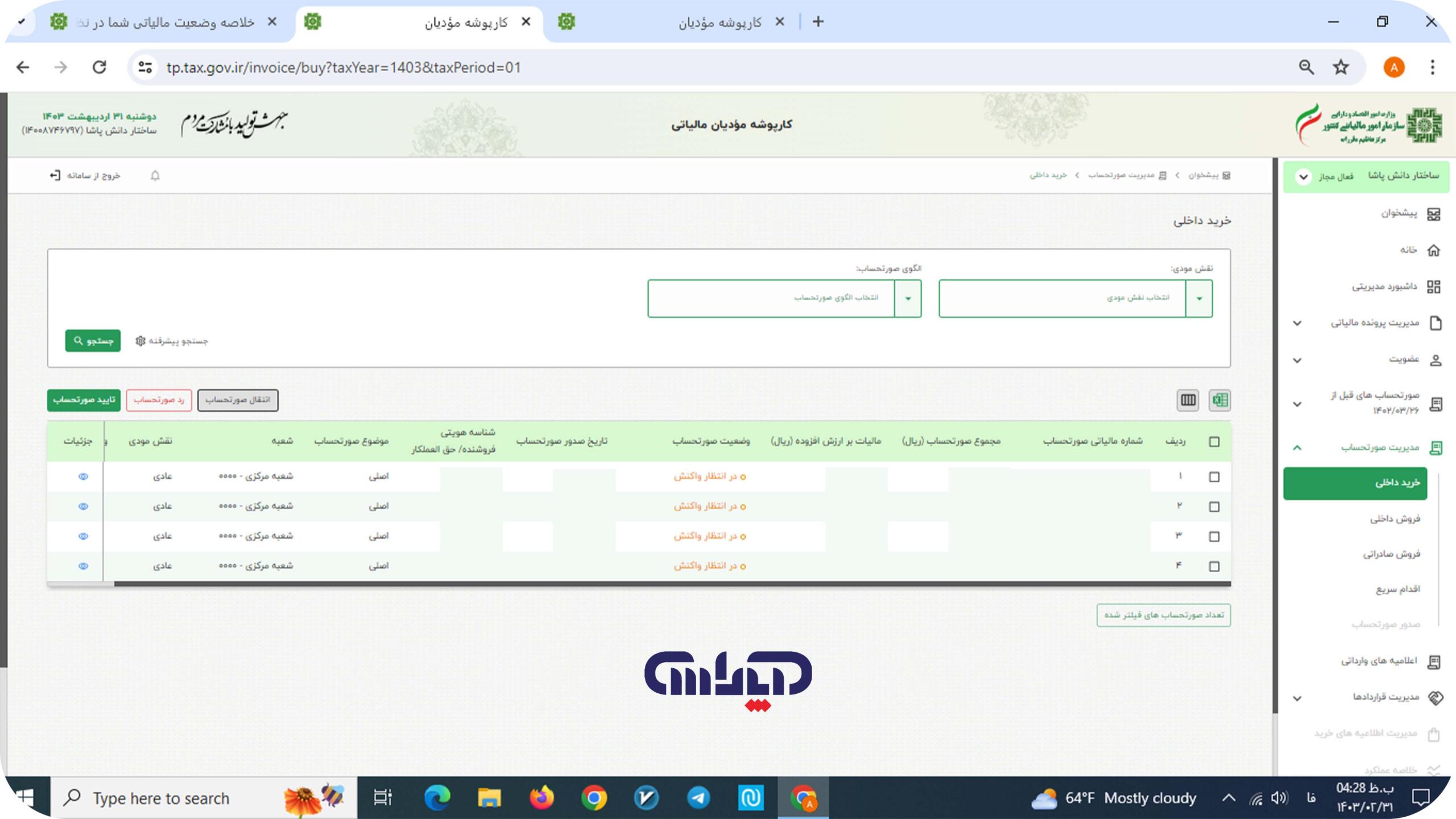

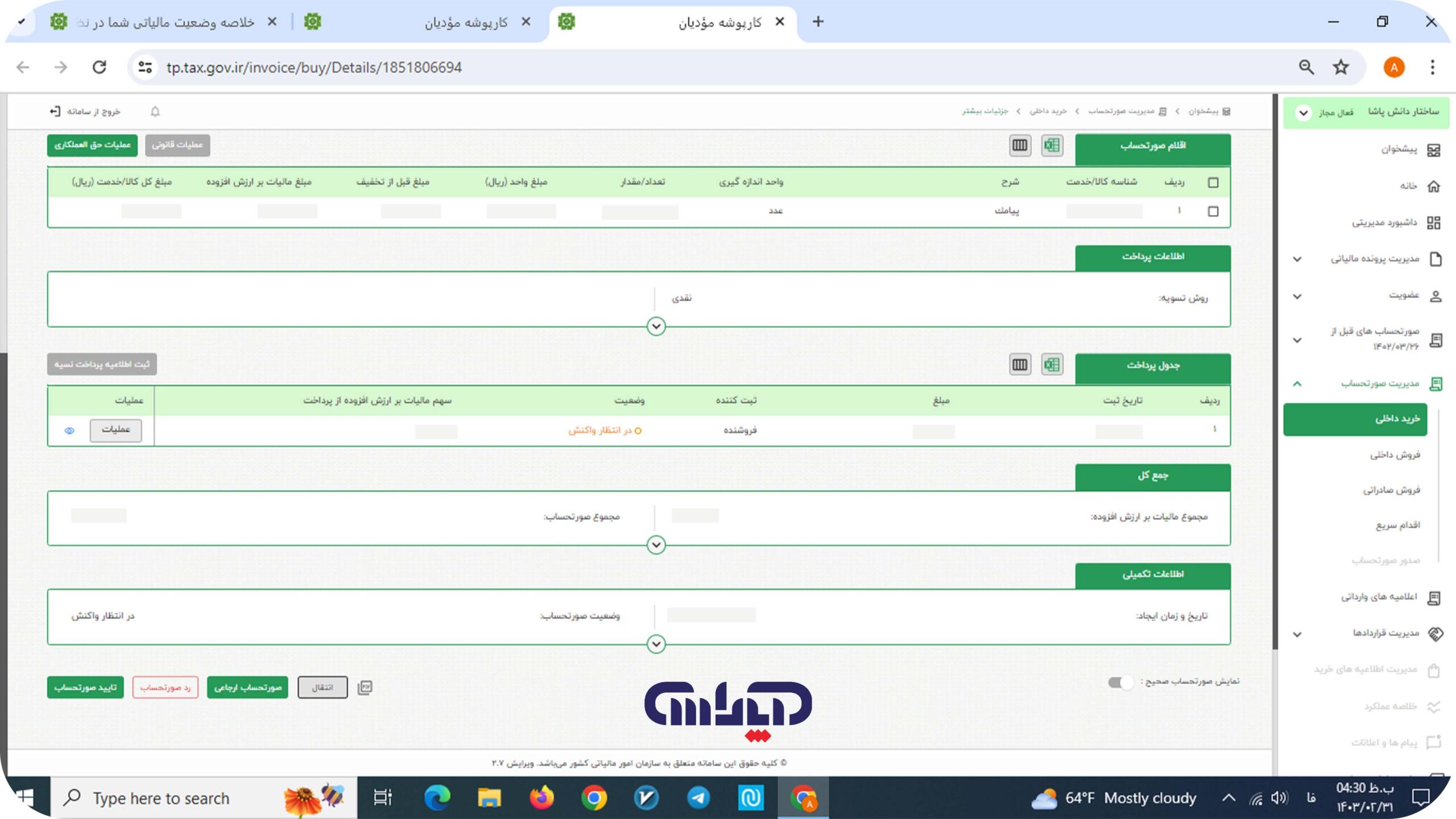

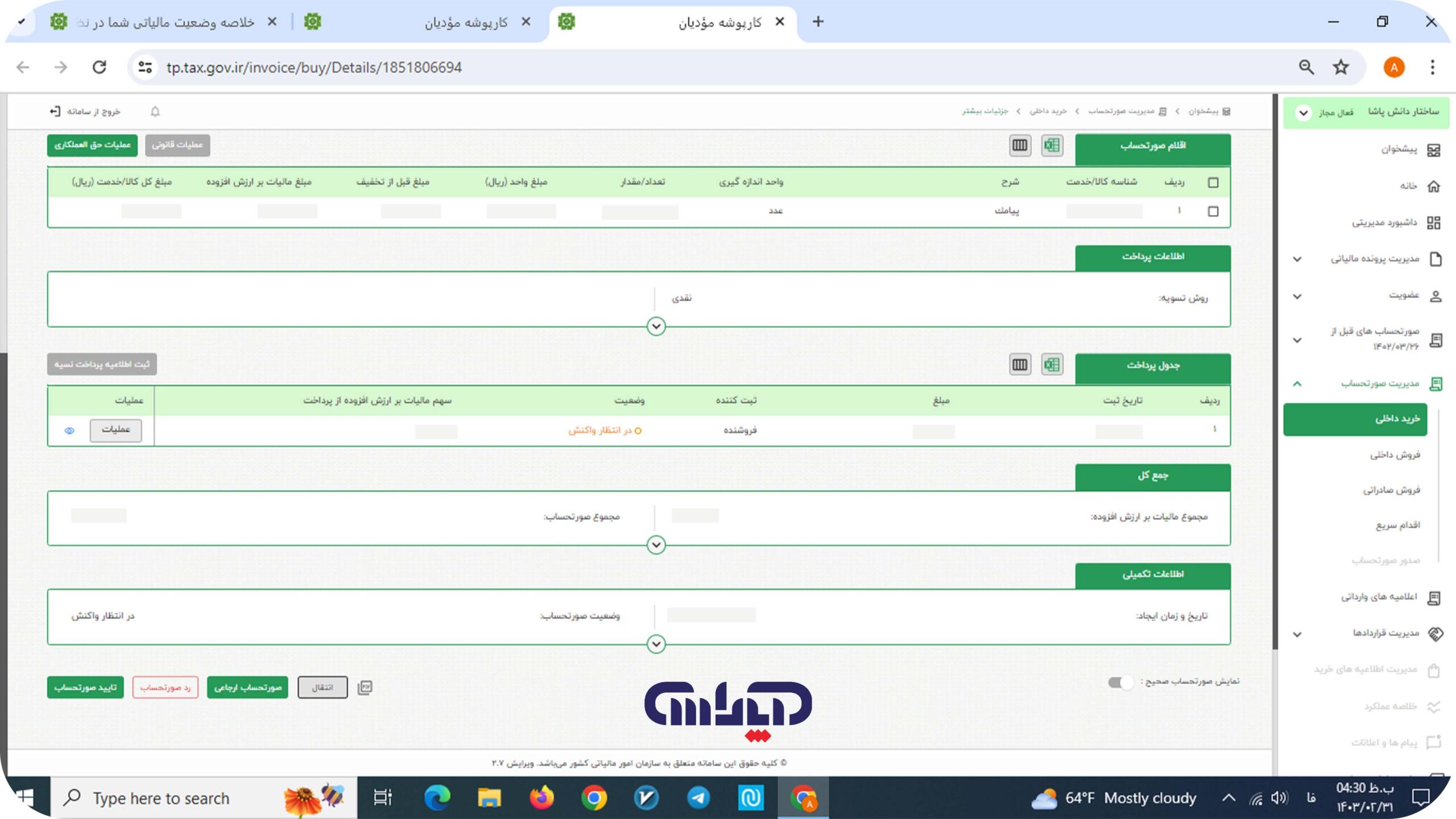

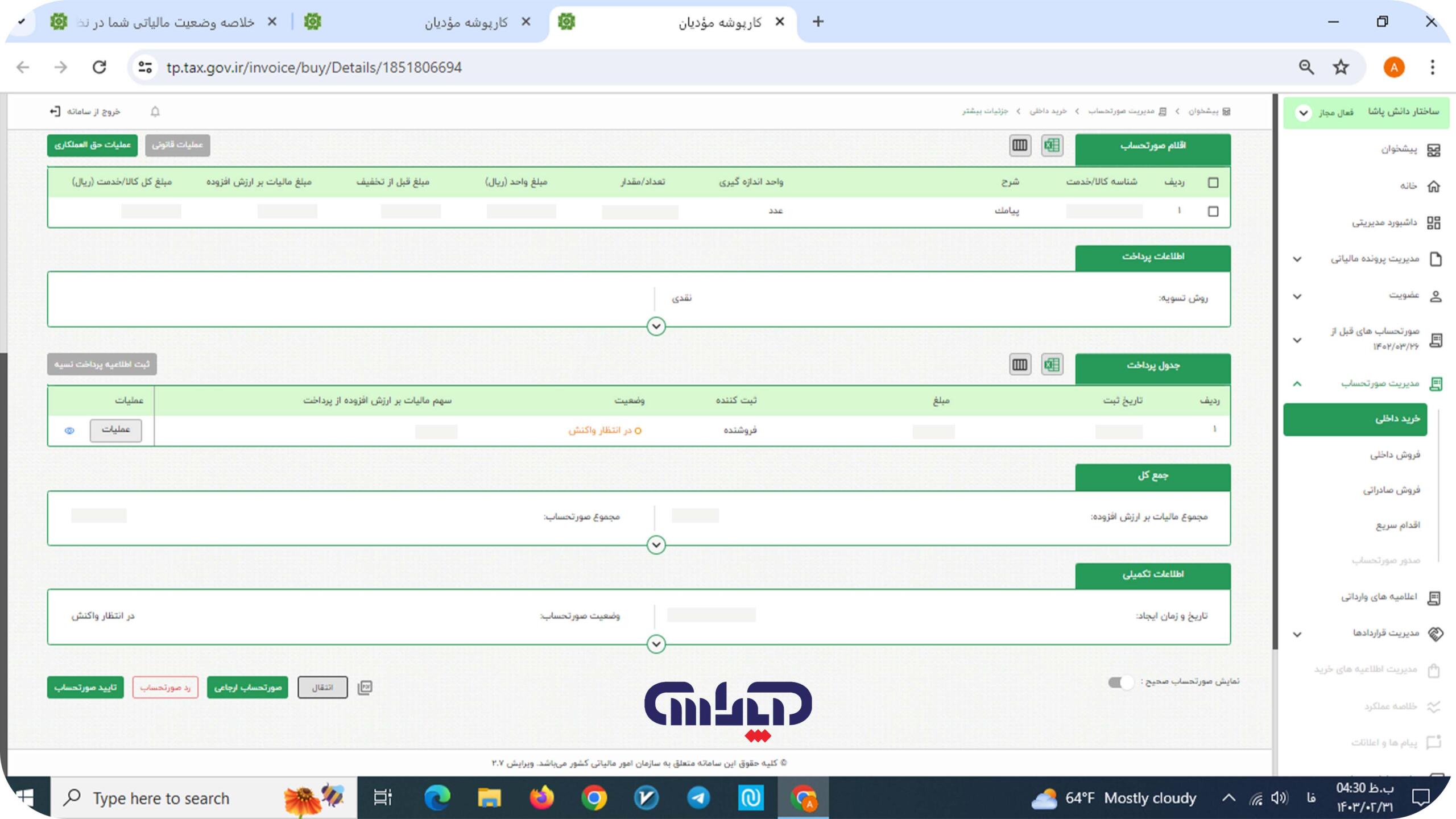

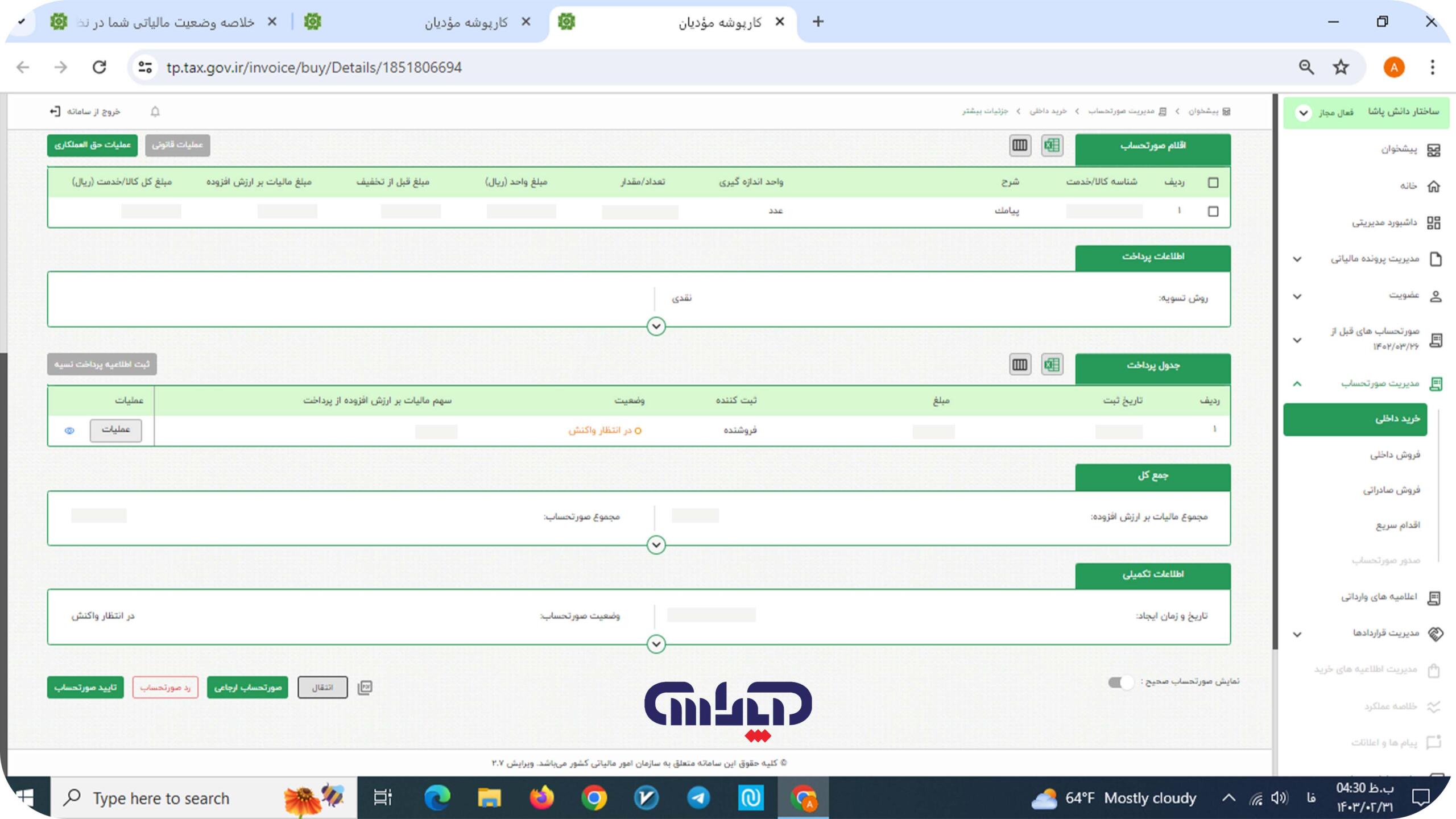

7-اگر فاکتورهای خرید مورد تایید بود با انتخاب گزینه تایید صورتحساب ,صورت حساب دریافتی را تایید می کنیم.

8-اگر فاکتور های دریافتی مورد تایید نبود با انتخاب گزینه رد صورتحساب ,صورتحساب را رد می کنید.

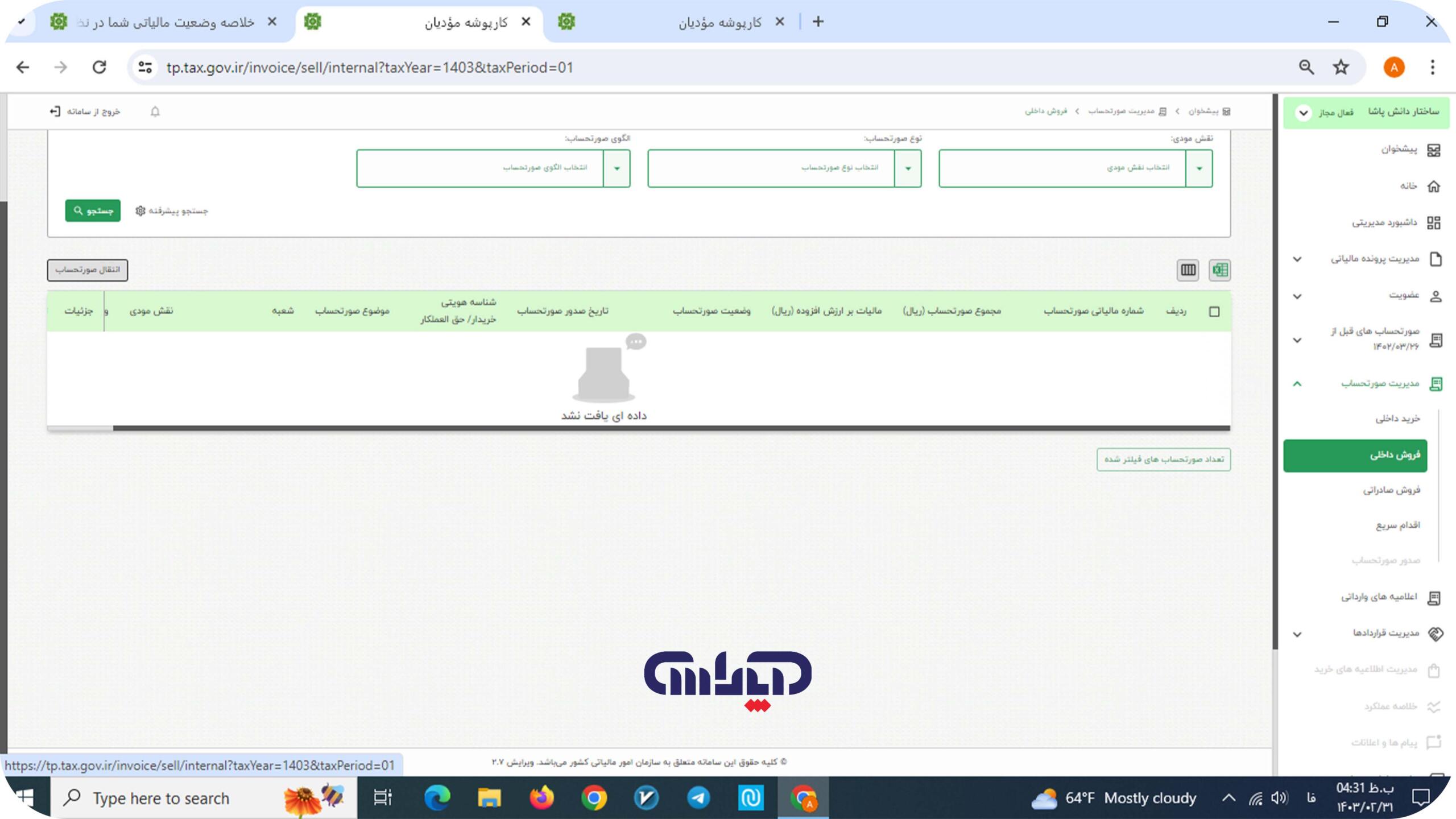

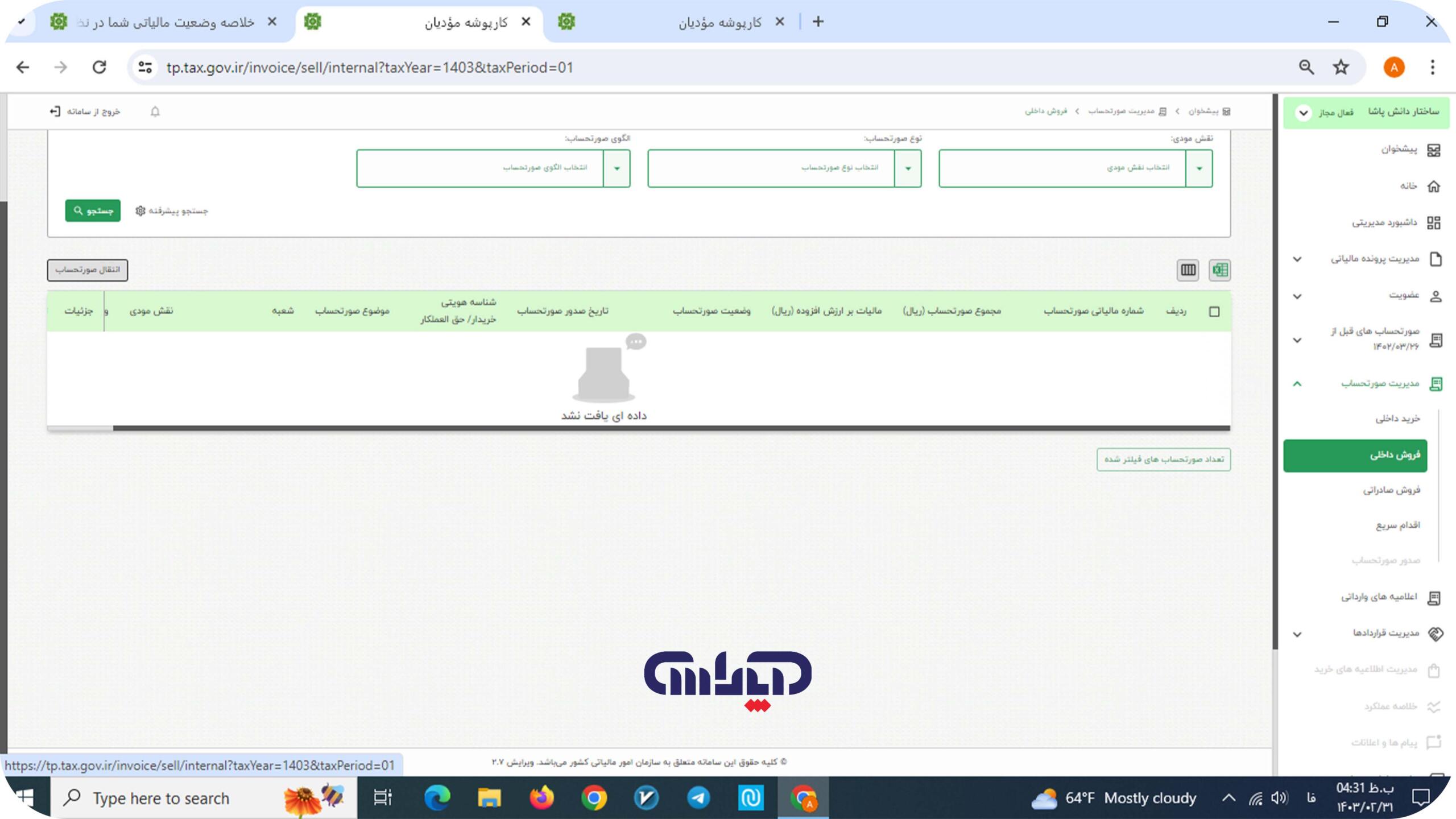

9- حال با انتخاب گزینه فروش داخلی ,فاکتورهای ارسالشده از نرم افزارمربوطدراین قسمت نمایش داده می شود که با انتخاب و تایید آن هافاکتورمربوطه به خریدار ارسالمیشود.

راهنمای تکمیل فرم اظهارنامه مالیاتی

اشخاص مشمول و تاریخ مشمولیت

سامانه مودیان و قانون پایانههای فروشگاهی به عنوان یکی از ابزارهای مهم در مدیریت و نظارت بر فعالیتهای مالیاتی معرفی شدهاند. این سامانه با هدف افزایش شفافیت، دقت و سرعت در ثبت و پیگیری تراکنشهای مالی فعالیت میکند. در این مقاله به بررسی اشخاص مشمول اجرای قانون و تاریخ مشمولیت آنها پرداخته میشود.

اشخاص مشمول اجرای قوانین پایانههای فروشگاهی و سامانه مودیان

طبق قانون پایانههای فروشگاهی و سامانه مودیان، کلیه صاحبان مشاغل (صنفی و غیرصنفی) و اشخاص حقوقی موضوع فصل چهارم و پنجم باب سوم قانون مالیاتهای مستقیم مصوب 3/12/1366 با اصلاحات و الحاقات بعدی آن مشمول این قانون میباشند. این مشمولیت شامل تمامی مشاغل و نهادهای حقوقی میشود که باید به این سامانهها پیوسته و فعالیتهای مالی خود را از طریق آنها گزارش دهند.

زمان مشمولیت اشخاص در قانون پایانههای فروشگاهی و سامانه مودیان

مودیانی که پیش از تاریخ فراخوان فعالیت داشتهاند: این افراد از تاریخ اعلام شده در فراخوان، مشمول این قانون میشوند. به عبارتی، اگر یک شخص یا کسبوکار قبل از تاریخ فراخوان مشغول به فعالیت بوده است، از زمانی که فراخوان اعلام میشود، باید قوانین جدید را رعایت کند.

مودیانی که پس از تاریخ فراخوان فعالیت خود را آغاز کردهاند: این افراد از زمان شروع رسمی فعالیت خود مشمول این قانون میشوند. یعنی اگر یک شخص یا کسبوکار پس از تاریخ فراخوان شروع به فعالیت کند، از همان ابتدا باید قوانین جدید را رعایت کند.

پس از اینکه مودیان مشمول این قانون شدند، موظف هستند صورتحسابهای خود را به صورت الکترونیکی از طریق سامانه مودیان صادر و ارسال کنند. این اقدام به منظور افزایش شفافیت و دقت در ثبت و گزارشدهی مالیاتها صورت میگیرد. این الزام کمک میکند تا اطلاعات مالی به صورت دقیقتری ثبت شود و از فرار مالیاتی جلوگیری شود.

برای کسانی که علاقه مند به یادگیری خصوصی هستند، دوره آموزش خصوصی حسابداری در تبریز بسیار مفید هستند. این دوره ها با تمرکز بر نیازهای شخصی شما طراحی شدهاند.

شماره منحصر به فرد مالیاتی و شناسه حافظه مالیاتی

در سیستم مالیاتی الکترونیکی ایران، استفاده از پایانههای فروشگاهی و سامانه مودیان به منظور افزایش شفافیت و کارایی در ثبت و پیگیری تراکنشهای مالی بسیار حائز اهمیت است. یکی از ارکان کلیدی این سیستم، شماره منحصر به فرد مالیاتی و شناسه یکتای حافظه مالیاتی است. در این مقاله به بررسی دقیق این دو مفهوم و نقش آنها در سیستم مالیاتی کشور میپردازیم.

شماره منحصر به فرد مالیاتی چیست؟

شماره منحصر به فرد مالیاتی شناسهای 22 کاراکتری است که در پایانه فروشگاهی بهصورت منحصر به فرد تولید و به هر صورتحساب الکترونیکی تخصیص داده میشود. این شماره نقش مهمی در رهگیری و شفافیت معاملات ایفا میکند و جزییات آن در سند “قالب شناسه یکتای حافظه مالیاتی و شماره منحصر به فرد مالیاتی” در درگاه سازمان امور مالیاتی کشور به نشانی intamedia.ir موجود است.

شماره منحصر به فرد مالیاتی مندرج در صورتحساب، نشان دهنده چیست؟

ساختار شماره منحصر به فرد مالیاتی از چهار مولفه با طول ثابت تشکیل شده است: شناسه یکتای حافظه مالیاتی (6 کاراکتر)، تاریخ ثبت صورتحساب در حافظه مالیاتی (5 کاراکتر بهصورت Hex)، سریال داخلی صورتحساب حافظه مالیاتی (10 کاراکتر بهصورت Hex) و رقم کنترلی (تولید شده با الگوریتم verhoeff). این مولفهها بهطور یکپارچه برای ایجاد یک شناسه منحصر به فرد استفاده میشوند که امکان پیگیری دقیق هر صورتحساب را فراهم میآورند.

شناسه یکتای حافظه مالیاتی چیست؟

شناسه یکتای حافظه مالیاتی یک شناسه 6 کاراکتری است که به صورت منحصر به فرد به هر حافظه مالیاتی اختصاص داده میشود. این شناسه بخشی از شماره منحصر به فرد مالیاتی است و پس از درخواست مودی در قسمت عضویت در کارپوشه تولید و در اختیار وی قرار میگیرد. جزییات بیشتر در سند مذکور در درگاه سازمان امور مالیاتی کشور موجود است.

دریافت شناسه یکتای حافظه مالیاتی

برای دریافت شناسه یکتای حافظه مالیاتی، مودیان باید مراحل زیر را طی کنند:

- ورود به کارپوشه در سامانه مودیان.

- ورود به بخش عضویت.

- انتخاب گزینه درخواست شناسه یکتای حافظه مالیاتی.

- تعیین نحوه ارسال صورتحساب.

- تعیین کلید عمومی (در صورت الزام).

- تعیین شعب مرتبط با شناسه یکتا.

- تخصیص ابزار پرداخت با شناسه یکتا (اختیاری).

- درج اطلاعات حافظه مالیاتی و پایانه فروشگاهی (اختیاری).

- مشاهده اطلاعات ثبت شده و تایید آن.

این فرآیند بهطور کامل در سامانه مودیان و درگاه سازمان امور مالیاتی کشور توضیح داده شده است.

شناسه یکتای حافظه مالیاتی با شماره منحصر به فرد مالیاتی چه تفاوتی دارند؟

شناسه یکتای حافظه مالیاتی و شماره منحصر به فرد مالیاتی دو مفهوم مهم در سامانه مودیان هستند که هر دو نقش کلیدی در رهگیری و شفافیت مالیاتی دارند. شناسه یکتای حافظه مالیاتی یک شناسه 6 کاراکتری است که به صورت منحصر به فرد به هر حافظه مالیاتی اختصاص داده میشود. این شناسه بخشی از شماره منحصر به فرد مالیاتی است و به واسطه آن برای سازمان امور مالیاتی کشور محرز میشود که صورتحساب توسط کدام مودی و در چه مکانی صادر شده است.

شماره منحصر به فرد مالیاتی، شناسهای 22 کاراکتری است که شامل شناسه یکتای حافظه مالیاتی به عنوان 6 کاراکتر اول میباشد. این شماره به هر صورتحساب الکترونیکی اختصاص داده میشود و به سازمان امور مالیاتی اجازه میدهد تا صورتحسابها را بهصورت دقیق و جامع رهگیری کند.

تهیه حافظه مالیاتی: راهنمایی برای مودیان

برای تهیه حافظه مالیاتی، ابتدا مودیان باید یک پایانه فروشگاهی با حافظه مالیاتی نرمافزاری یا سختافزاری را تهیه کنند. این پایانه باید با ویژگیها و مشخصات فنی که در سند “ویژگیها و مشخصات فنی پایانه فروشگاهی” که در سایت intamedia.ir قرار دارد، مطابقت داشته باشد.

سپس، مودیان میتوانند از بخش عضویت در کارپوشه سامانه مودیان، شناسه یکتای حافظه مالیاتی خود را دریافت کنند. این شناسه به مودیان کمک میکند تا بهطور موثر و مطابق با الزامات قانونی، به ثبت و ارسال صورتحسابهای الکترونیکی بپردازند.

با رعایت این مراحل و تهیه حافظه مالیاتی، مودیان میتوانند به بهترین شکل ممکن از سامانه مودیان استفاده کرده و وظایف مالیاتی خود را بهطور کامل انجام دهند.

انواع و الگوهای صورتحساب الکترونیکی در سامانه مودیان

سامانه مودیان و پایانههای فروشگاهی به منظور ایجاد شفافیت و افزایش کارایی در سیستم مالیاتی کشور طراحی شدهاند. یکی از ارکان اساسی این سامانهها، صورتحسابهای الکترونیکی است که در این مقاله به بررسی انواع و الگوهای مختلف آنها پرداخته خواهد شد.

- صورتحساب الکترونیکی نوع اول: شامل اطلاعات هویتی فروشنده و خریدار، کالا/خدمت فروخته شده است. این نوع صورتحساب برای معاملات بین فعالان اقتصادی (B2B) که درج اطلاعات کامل خریدار الزامی است، استفاده میشود.

- صورتحساب الکترونیکی نوع دوم: شامل اطلاعات کامل فروشنده و اطلاعات کامل کالا/خدمت بدون اطلاعات خریدار است. این نوع صورتحساب برای فروش به مصرفکننده نهایی استفاده میشود.

- صورتحساب الکترونیکی نوع سوم: رسید پرداخت وجه صادره از دستگاه کارتخوان بانکی یا درگاه الکترونیکی پرداخت است که دارای شماره منحصر به فرد مالیاتی میباشد و به عنوان پایانه فروشگاهی فروشنده پذیرفته شده است.

تفاوت میان صورتحساب الکترونیکی نوع اول و دوم

تفاوت اصلی بین صورتحساب الکترونیکی نوع اول و دوم در ضرورت درج اطلاعات خریدار است. در صورتحساب نوع اول، درج اطلاعات کامل خریدار الزامی است، در حالی که در صورتحساب نوع دوم، این اطلاعات ضروری نمیباشد.

اصلاح صورتحسابهای اشتباه و اعتبار مالیاتی

در صورتی که خریدار فعال اقتصادی باشد و فروشنده به اشتباه صورتحساب الکترونیکی نوع دوم صادر کند، خریدار باید از فروشنده درخواست کند تا صورتحساب نوع دوم را ابطال کرده و نسبت به صدور و ثبت صورتحساب الکترونیکی نوع اول در سامانه مودیان اقدام نماید تا بتواند از اعتبار مالیاتی بهرهمند شود.

الگوهای صورتحساب الکترونیکی نوع اول

برای صورتحساب الکترونیکی نوع اول، هفت الگو در نظر گرفته شده است که شامل:

- فروش

- فروش ارز

- طلا، جواهر و پلاتین

- قرارداد پیمانکاری

- قبوض خدماتی

- بلیط هواپیما

- صادرات

این الگوها در سند “دستورالعمل صدور صورتحساب الکترونیکی” در درگاه سازمان امور مالیاتی کشور به نشانی intamedia.ir موجود است و هرگونه تغییر در الگوها در این سند بهروزرسانی خواهد شد.

پیشنهاد می شود مقاله مربوط به قوانین مالیاتی شرکتهای پیمانکاری را مطالعه نمایید.

ارائه خدمات به خارج از کشور

- صورتحساب الکترونیکی صادرات: مودیانی که خدماتی را به خارج از کشور ارائه میدهند باید از صورتحساب الکترونیکی صادرات استفاده کنند. این صورتحساب مخصوص معاملات بینالمللی است.

- اطلاعات خریدار و شماره کوتاژ اظهارنامه گمرکی: درج این اطلاعات در صورتحساب الکترونیکی صادرات اختیاری است. به عبارتی، مودیان میتوانند این اطلاعات را وارد کنند اما الزامی به انجام این کار نیست.

درج شماره اقتصادی خریدار

- خریداران صاحبان مشاغل و اشخاص حقوقی: اگر خریدار جزء صاحبان مشاغل یا اشخاص حقوقی باشد، درج “شماره اقتصادی خریدار” در صورتحساب الکترونیکی الزامی است. شماره اقتصادی یک شناسه منحصر به فرد است که برای هر کسبوکار یا شخص حقوقی ثبت شده وجود دارد و در معاملات استفاده میشود.

- خریداران مصرفکننده نهایی: اگر خریدار یک مصرفکننده نهایی باشد (یعنی شخصی که محصول یا خدمت را برای مصرف شخصی خود خریداری میکند و نه برای کسبوکار)، درج شماره اقتصادی خریدار در صورتحساب الکترونیکی ضروری نیست.

اعطای شماره اقتصادی به اتباع غیرایرانی

اتباع غیرایرانی که در ایران فعالیت اقتصادی دارند میتوانند شماره اقتصادی دریافت کنند. این شماره اقتصادی مشابه شماره اقتصادی برای اتباع ایرانی است و به منظور شناسایی و ثبت فعالیتهای اقتصادی آنها استفاده میشود.

الگوی فروش ارز: تسویه نقدی و الزامات ثبت اطلاعات خریدار

در الگوی فروش ارز، روش تسویه نقدی است. در این الگو، اگر خریدار شخص حقیقی یا تبعه غیر ایرانی باشد، ثبت شماره ملی و کد فراگیر اتباع غیر ایرانی و در مورد اتباع غیر ایرانی، شماره گذرنامه الزامی است. همچنین برای اشخاص حقوقی و مشارکتهای مدنی، ثبت شماره اقتصادی خریدار در صورتحساب الکترونیکی الزامی است.

مدیریت صورتحسابهای الکترونیکی در سامانه مودیان

سامانه مودیان و پایانههای فروشگاهی نقش حیاتی در ایجاد شفافیت مالیاتی و بهبود مدیریت مالیاتی در کشور دارند. این سامانهها با تسهیل صدور و ثبت صورتحسابهای الکترونیکی، به افزایش کارایی و دقت در نظارت بر معاملات اقتصادی کمک میکنند. در این مقاله به بررسی جزئیات مرتبط با صدور، اصلاح و ابطال صورتحسابهای الکترونیکی پرداخته میشود.

صورتحسابهای مرجع و ارجاعی

صورتحساب مرجع به صورتحساب اصلی فروش اطلاق میشود، حال آنکه صورتحساب ارجاعی به صورتحسابهای اصلاحی، برگشت از فروش و ابطالی اشاره دارد. این صورتحسابها برای اصلاح یا ابطال اطلاعات موجود در صورتحساب مرجع صادر میشوند.

صدور صورتحساب اصلاحی

در صورت نیاز به اصلاح اقلام اطلاعاتی صورتحساب، به غیر از اقلام اطلاعاتی مربوط به خریدار یا کالا/خدمت، صادرکننده صورتحساب الکترونیکی باید صورتحساب جدید (اصلاحی) مطابق با نوع و الگوی صورتحساب مرجع صادر کند. صورتحساب اصلاحی باید حاوی شماره منحصر به فرد مالیاتی صورتحساب مرجع باشد. در صورتی که اقلام اطلاعاتی مربوط به خریدار نیاز به اصلاح داشته باشند، صورتحساب مرجع باید ابطال و صورتحساب جدید صادر شود.

صدور صورتحساب برگشت از فروش

اگر پس از صدور صورتحساب الکترونیکی (اصلی یا اصلاحی) بخشی از کالا یا خدمت برگشت داده شود، فروشنده باید صورتحساب برگشت از فروش را صادر کند. این صورتحساب باید شامل شماره منحصر به فرد مالیاتی صورتحساب مرجع و اقلام برگشتی از فروش باشد. اقلام اطلاعاتی مربوط به خریدار در صورتحساب برگشت از فروش غیر قابل اصلاح هستند و تعداد یا مقدار کالا/خدمت نسبت به صورتحساب مرجع باید کاهش یافته باشد. در صورتی که تمام اقلام کالا/خدمت برگشت داده شود، صورتحساب ابطالی صادر میشود.

صدور صورتحساب ابطالی

در صورت تغییر اقلام اطلاعاتی مربوط به خریدار، بازگشت تمام اقلام موجود در صورتحساب مرجع، یا احراز عدم تحقق معامله بر اساس اسناد و مدارک مثبته، صادرکننده صورتحساب الکترونیکی باید صورتحساب ابطالی صادر کند. این صورتحساب باید مطابق با نوع و الگوی صورتحساب مرجع بوده و حاوی شماره منحصر به فرد مالیاتی صورتحساب مرجع باشد.

اصلاح تعداد یا مقدار کالا/خدمت

در صورت افزایش تعداد یا مقدار کالا/خدمت، علاوه بر امکان صدور صورتحساب جدید، میتوان صورتحساب اصلاحی نیز صادر کرد. در صورتی که تعداد یا مقدار کاهش یابد، میتوان صورتحساب برگشت از فروش یا صورتحساب اصلاحی صادر نمود. تنها در صورت ثبت اشتباه تعداد یا مقدار در صورتحساب اصلی، از قابلیت صدور صورتحساب اصلاحی برای اصلاح استفاده میشود.

صدور و ابطال صورتحساب الکترونیکی

صورتحساب الکترونیکی ابطالی شامل اقلام اطلاعاتی ضروری زیر است:

- شماره منحصر به فرد مالیاتی (taxid)

- تاریخ و زمان صدور صورتحساب (indatim)

- شماره اقتصادی فروشنده (TINS)

- صدور صورتحساب اصلاحی و برگشت از فروش

در صورتحسابهای الکترونیکی اصلاحی و برگشت از فروش، وارد کردن شماره منحصر به فرد مالیاتی صورتحساب مرجع (irtaxid) و کلیه اقلام اطلاعاتی صورتحساب مرجع الزامی است. در صورت صدور صورتحساب اصلاحی یا برگشت از فروش، امکان ابطال یا اصلاح آن نیز وجود دارد. برای صورتحسابهای اصلی که چندین بار برگشت از فروش خوردهاند، شماره منحصر به فرد مالیاتی صورتحساب اصلی به عنوان شماره صورتحساب مرجع در صورتحساب برگشت از فروش ثبت میشود و در صورت صدور صورتحساب برگشت از فروش جدید، شماره منحصر به فرد مالیاتی مرجع در صورتحساب الکترونیکی جدید استفاده خواهد شد.

قواعد مرتبط با صورتحسابهای ابطالی

صورتحسابهای ابطالی قابلیت اصلاح ندارند. جزئیات بیشتر در سند “دستورالعمل صدور صورتحساب الکترونیکی” موجود است که در سایت سازمان امور مالیاتی کشور به نشانی intamedia.ir قابل دسترسی است.

مهلت زمان برای صدور صورتحساب اصلاحی، برگشت از فروش و ابطالی

مهلت زمانی مشخصی برای صدور و ثبت صورتحسابهای اصلاحی، برگشت از فروش و ابطالی وجود ندارد، اما فاصله زمانی تاریخ و زمان صدور صورتحساب با ارسال آن به سامانه مودیان نباید بیش از یک هفته باشد.

صورتحسابهای مرجع صادر شده خارج از سامانه مودیان

برای صورتحسابهای مرجع (اصلی) که قبل از مشمولیت قانون پایانههای فروشگاهی و سامانه مودیان صادر شدهاند، ثبت صورتحساب اصلاحی، برگشت از فروش و یا ابطالی در سامانه مودیان موضوعیت ندارد.

رد صورتحساب الکترونیکی توسط خریدار

در صورتی که شرایط ابطال صورتحساب الکترونیکی فراهم باشد، فروشنده باید نسبت به صدور صورتحساب الکترونیکی ابطالی اقدام نماید. رد صورتحساب الکترونیکی توسط خریدار بدون ابطال توسط فروشنده، به عنوان فروش محاسبه میشود.

تهیه شناسه کالا/خدمت: راهنمایی برای مودیان

- تعریف و مرجع دریافت شناسه کالا/خدمت:

شناسه کالا/خدمت، یک شماره 13 رقمی است که به هر کالا یا خدمت تخصیص داده میشود. این شناسه از وزارت صنعت، معدن و تجارت دریافت میشود و برای مدیریت و پیگیری تراکنشهای مالی استفاده میشود. مودیان ملزم به دریافت این شناسه برای هر کالا یا خدمت هستند، که میتوانند از طریق نشانی stuffid.tax.gov.ir اقدام به دریافت آن نمایند. - راهکار در صورت عدم امکان اخذ شناسه:

در صورتی که امکان اخذ شناسه کالا/خدمت برای مودیان فراهم نباشد، مبنای اخذ آن در درگاه stuffid.tax.gov.ir قابل دسترسی است. جزئیات بیشتر در فایل راهنمای “شناسه کالا و خدمات” در درگاه سازمان امور مالیاتی کشور قابل مشاهده است. - مراحل دریافت شناسه کالا:

تولیدکنندگان و واردکنندگان کالا میتوانند از طریق سامانه جامع تجارت و ارائهدهندگان خدمات از طریق سامانه مرکز ملی شمارهگذاری کالا و خدمات ایران، شناسه کالا/خدمت را دریافت کنند. سپس این شناسهها در سامانه مدیریت شناسه کالا/خدمت بارگذاری میشوند. - استفاده از شناسه کالا/خدمت در صورتحساب:

برای شناسههای عمومی، امکان استفاده در چند ردیف از صورتحساب الکترونیکی وجود دارد. اما برای شناسههای اختصاصی، تنها در یک ردیف میتوان از آن استفاده کرد. - رویت شناسه کالا/خدمت اختصاصی:

پس از نرخگذاری و بر اساس قوانین مالیاتی، شناسه کالا/خدمت اختصاصی در سامانه قابل رویت و بارگذاری میشود. - تناظر با شناسه GTIN:

مودیان میتوانند شناسههای GTIN را در سامانه مودیان ثبت و استفاده کنند. این کار به استانداردسازی و یکتاسازی اطلاعات کالاها کمک میکند. - استفاده در الگوی صادرات:

در فرآیند صادرات کالاها و خدمات، مودیان باید از شناسههای خاصی استفاده کنند که به آنها کمک میکند تا فرآیند صادرات را به صورت دقیق و منظم انجام دهند. در این زمینه، استفاده از شناسه کالا/خدمت موجود در سایت stuffid.ir ضروری است.

حد مجاز فروش و روشهای ارسال صورتحساب الکترونیکی در سامانه مودیان

حد مجاز فروش

حد مجاز فروش به عنوان یک ابزار کلیدی در نظام مالیاتی، نقش مهمی در مدیریت و نظارت بر فعالیتهای اقتصادی ایفا میکند. در این بخش به توضیح حد مجاز فروش و نحوه محاسبه آن برای واحدهای جدیدالتأسیس و سایر مودیان پرداخته میشود.

یکی از تغییرات قابل توجه در حوزه مالیات و سامانه مودیان، افزایش حد مجاز فروش برای واحدهای جدیدالتأسیس یا فاقد سابقه مالیاتی بوده است. طبق قانون پایانههای فروشگاهی و سامانه مودیان، حداکثر میزان فروش برای این واحدها تا پیش از این سه برابر معافیت سالانه موضوع ماده 101 قانون مالیاتهای مستقیم محسوب میشد. اما با تصویب لایحه تسهیل تکالیف مودیان، این میزان به پنج برابر افزایش یافته است.

این اقدام اهمیت بسیاری در جهت تشویق و پشتیبانی از کسبوکارهای جدید و فاقد سابقه مالیاتی دارد. با این تغییر، واحدهای جدید الگویی برای رشد و توسعه فراهم شده و این امر میتواند به تقویت اقتصاد و ایجاد فرصتهای شغلی کمک کند. این تغییرات نیز نشان از تعهد دولت به ارتقای محیط کسبوکار در کشور دارد.

سازوکار افزایش حد مجاز فروش مودیان

حد مجاز فروش برای واحدهای جدیدالتأسیس یا فاقد سابقه مالیاتی براساس فروش اظهار شده در دوره متناظر سال قبل، که مالیات آن پرداخت یا ترتیب پرداخت داده شده است، محاسبه میشود و در کارپوشه مودی نمایش داده میشود. این کارپوشه غیرفعال شده است اما تأثیری در دریافت صورتحسابهای ارسالی ندارد. اعتباری برای خریدار لحاظ نمیشود.

طریقه محاسبه حد مجاز فروش

حد مجاز فروش اولیه براساس پنج برابر فروش اظهار شده در دوره مشابه سال قبل، که مالیات آن پرداخت شده است، محاسبه میشود و در کارپوشه مودی بارگذاری میشود.

اعتبار مالیاتی و صورتحساب الکترونیکی

اعتبار مالیاتی در صورتحسابهای الکترونیکی نوع اول، که توسط فروشنده صادر شده و توسط خریدار تأیید شده باشد، قابل مشاهده است، مشروط بر فعال بودن کارپوشه مودی.

-

ارسال مستقیم توسط مودی

این روش ویژه مودیانی است که خود به صورت مستقیم و بدون واسطه، اطلاعات صورتحساب الکترونیکی را به سامانه مودیان ارسال میکنند.

-

ارسال توسط شرکت معتمد با کلید مودی

در این روش، مودی با استفاده از کلید خصوصی خود، صورتحساب الکترونیکی را امضا و صادر میکند. مسئولیت ارسال اطلاعات صورتحساب به عهده شرکت معتمد است.

-

ارسال توسط شرکت معتمد با کلید شرکت معتمد

شرکت معتمد اطلاعات صورتحساب الکترونیکی را دریافت و با استفاده از کلید خصوصی و زیرساختهای خود، اقدام به صدور و ارسال صورتحساب مینماید. مسئولیت صدور و ارسال صورتحساب با شرکت معتمد است.

-

ارسال توسط سامانههای دولتی

مودی میتواند ارسال اطلاعات به سامانه مودیان را توسط سامانههای دولتی انتخاب نماید و مسئولیت صدور و ارسال صورتحساب الکترونیکی با مودی است. این روش از طریق سامانههای جامع تجارت، تدارکات دولت و ثامن امکانپذیر است.

نقش کاربر فرعی در کارپوشه مودیان

کاربران فرعی در کارپوشه مودیان نقش مهمی دارند. مؤدیان حقوقی و حقیقی میتوانند افرادی را در درگاه ملی خدمات الکترونیک سازمان امور مالیاتی کشور ثبت نام کنند و به عنوان کاربران فرعی برای ورود به کارپوشه مربوطه تعریف شوند. این کاربران با داشتن کد ملی، میتوانند به کارپوشه وارد شده و بر اساس سطح دسترسی تعیین شده، اقدامات مالیاتی مربوط به پروندههای خود را انجام دهند. این شامل مشاهده لیست پروندهها، ورود به جزئیات هر پرونده و انجام اقدامات لازم مانند تایید یا رد صورتحسابها است.

امکان تایید یا رد صورتحساب الکترونیکی

در کارپوشه، امکان تایید یا رد صورتحسابهای الکترونیکی وجود دارد. اگر خریدار مصرفکننده نهایی نباشد و در سامانه مودیان عضو باشد، میتواند صورتحسابها را تایید یا رد کند، و این عملیات تا حداکثر 30 روز پس از درج صورتحساب در کارپوشه ممکن است.

میتوان صورتحسابهای الکترونیکی را به صورت کلی و گروهی تایید یا رد کرد. با انتخاب یک یا چند صورتحساب الکترونیکی، امکان انجام این عملیات وجود دارد.

ورود به کارپوشه برای مودیان و ویژگی های آن

مودیان میتوانند از ورود به کارپوشه خود از طریق وبسایتهای my.tax.gov.ir یا tp.tax.gov.ir استفاده کنند. با وارد کردن نام کاربری و رمز عبور و انجام عملیات احراز هویت، میتوانند به کارپوشه وارد شوند.

امکان غیرفعالسازی پرونده مالیاتی

مودیان میتوانند پروندههای مالیاتی خود را در کارپوشه غیرفعال کنند. این عملیات از طریق درگاه ملی خدمات الکترونیک سازمان امور مالیاتی کشور انجام میشود و این امکان به آنها ارائه میشود.

وضعیتهای مختلف صورتحسابها در کارپوشه

صورتحسابها در کارپوشه ممکن است در وضعیتهای مختلفی قرار بگیرند، از جمله: در انتظار واکنش، تایید شده، رد شده، تایید سیستمی، عدم نیاز به واکنش، عدم امکان واکنش و ابطال شده.

جستجوی صورتحسابها

مودیان میتوانند صورتحسابها را به سه روش جستجو کنند: جستجوی عادی بر اساس نقش مودی و یا الگوی صورتحساب، جستجوی پیشرفته با انتخاب موارد مختلف مانند شماره مالیاتی یا کد شعبه، و اقدام سریع با استفاده از شماره مالیاتی.

دریافت صورتحسابها به صورت فایل

امکان دریافت صورتحسابها به صورت فایل اکسل و چاپ آنها وجود دارد. همچنین میتوان صورتحسابها را به صورت فایل PDF دریافت کرد و چاپ نمود.

مشاهده صورتحسابهای مرجع و ارجاعی

در جزئیات هر صورتحساب، میتوان صورتحسابهای مرجع و ارجاعی را مشاهده کرد.

جریمههای عدم انجام تکالیف در سامانه مودیان چیست؟

در سامانه مودیان، عدم انجام تکالیف مشخصی ممکن است منجر به پرداخت جریمه شود که در اینجا به برخی از آنها اشاره میشود.

- عدم ثبت نام در سامانه مودیان مالیاتی: اگر افراد به فراخوان سامانه مودیان توجه نکنند و ثبت نام نکنند، ممکن است مشمول جریمه شوند. این جریمه معمولاً معادل ۱۰ درصد از مجموع مبلغ فروش یا ۲ میلیون تومان (هر کدام بیشتر باشد) به سازمان امور مالیاتی پرداخت میشود.

- عدم اعلام شماره حسابهای بانکی تجاری: بر اساس قانون جدید سامانه مودیان، عدم اعلام شماره حسابهای بانکی تجاری میتواند منجر به جریمه ۱۰ درصد از عملکرد و فروش انجامشده از طریق آن حساب بانکی شود.

- عدم ارائه صورتحساب چاپی به خریدار: فروشندگانی که از ارائه صورتحساب چاپی به خریدار خودداری میکنند، ممکن است مشمول جریمهای معادل ۲ درصد از مبلغ صورتحساب یا ۲ میلیون تومان وجه (هر کدام بیشتر باشد) شوند.

- عدم ارسال صورتحساب به صورت الکترونیکی به سامانه مودیان: واحدهای اقتصادی که از صدور صورتحساب الکترونیکی خودداری میکنند، ممکن است مشمول جریمهای معادل ۱۰ درصد مبلغ مجموع فروش یا ۲ میلیون تومان وجه شوند.

از شما دعوت می شود تا از صفحه فرم درخواست بخشودگی جرائم مالیاتی نیز دیدن فرمایید.

جریمه عدم اعلام تعطیلی یا گزارشات فروش

یکی از مسائل مهم و مورد توجه در سامانه مودیان، عدم اعلام تعطیلی یا گزارشات فروش واحد اقتصادی است که در صورت نادیده گرفته شدن، ممکن است منجر به جریمه شود. طبق قانون مربوطه، در صورت تعطیلی موقت یا دائم واحد تجاری یا انحلال آن، اگر مودی این موضوع را در سامانه مودیان گزارش نکند، ممکول پرداخت ۱ درصد جریمه مبلغ فروش گزارشنشده خواهد شد.

علاوه بر این، تغییراتی مانند تغییر شغل یا محل فعالیت نیز باید گزارش شود؛ در غیر این صورت ممکن است مشمول جریمه شوید.

این قوانین در حوزه سامانه مالیات بر ارزش افزوده نیز اعمال میشوند؛ اگر مودیان در موعد مقرر اظهارنامه مالیاتی خود را ارسال نکنند، ممکن است مشمول جریمه شوند. برای مودیان حتی بدون فعالیت مالی، ارسال اظهارنامه مالیاتی الزامی است.

جرایم اخلال یا تقلب در نظام مالیاتی نیز جریمههایی را اعمال میکند که شامل استفاده از تجهیزاتی است که به قصد ایجاد اخلال یا تقلب در نظام مالیاتی استفاده میشوند. این جرایم میتوانند با مجازاتهای نقدی، شلاق، محرومیت از حقوق اجتماعی، و ممنوعیت از فعالیتهای شغلی و اجتماعی همراه باشند.

برای جلوگیری از پرداخت جریمه، اطلاعات مربوط به واحد اقتصادی را به موقع و صحیح در سامانه مودیان گزارش دهید و همواره با قوانین و مقررات مربوطه آشنا باشید.

جرایم مالیاتی در این سامانه به دلایل مختلفی اتفاق میافتد، از جمله عدم ثبت نام و عدم ارسال صورتحسابهای الکترونیکی تا اعمال تقلب در نظام مالیاتی. برای جلوگیری از این جرایم، اطلاعات کامل و دقیقی درباره قوانین و مقررات مربوطه لازم است.

توصیه میشود تا جزئیات قوانین سامانه مودیان را به دقت مطالعه کنید و از نرمافزارهای مالیاتی معتبر مانند سپیدار استفاده نمایید. این نرمافزارها به شما کمک میکنند تا صورتحسابهای الکترونیکی را بهطور صحیح ارسال کنید و مالیاتهای خود را به دقت محاسبه کنید.

فرم معرفی نامه سامانه مودیان

معرفینامه برای ارائه گواهی الکترونیکی یک نامهای است که بهطور رسمی ارائه میشود و برای اثبات هویت یا صلاحیت یک شخص یا سازمان به منظور دریافت گواهی الکترونیکی مورد استفاده قرار میگیرد. این نامه معمولاً شامل معرفی فرد یا سازمان، تایید اطلاعات هویتی، و بیان دلایل درخواست و اهمیت دریافت گواهی الکترونیکی است. در زیر یک قالب معرفینامه فرم معرفینامه سامانه مودیان آمده است:

نمونه فرم معرفینامه سامانه مودیان

- نام شرکت/سازمان:

- شماره ثبت:

- کد اقتصادی:

- نشانی:

- تلفن تماس:

- پست الکترونیک:

- به: سازمان امور مالیاتی کشور

با سلام و احترام،

اینجانب، به نمایندگی از [نام شرکت/سازمان]، بدینوسیله اعلام مینمایم که شرکت/سازمان ما آمادگی خود را جهت پیوستن به سامانه مودیان و استفاده از پایانههای فروشگاهی اعلام میدارد.

اطلاعات مودی:

- نام مودی: [نام کامل]

- کد ملی/شناسه ملی: [کد ملی/شناسه ملی]

- شماره اقتصادی: [شماره اقتصادی]

- اطلاعات پایانه فروشگاهی:

- نوع پایانه: [نوع دستگاه/نرمافزار]

- شماره سریال دستگاه: [شماره سریال]

- نحوه اتصال به سامانه: [اینترنت/شبکه داخلی]

اطلاعات حافظه مالیاتی:

- شناسه یکتای حافظه مالیاتی: [شناسه یکتا]

- تاریخ فعالسازی: [تاریخ]

اطلاعات نماینده مودی:

- نام و نام خانوادگی نماینده: [نام کامل]

- سمت: [سمت نماینده]

- شماره تماس: [شماره تماس]

- پست الکترونیک: [پست الکترونیک]

تعهدات مودی:

اینجانب متعهد میشوم که تمامی صورتحسابهای الکترونیکی را طبق قوانین و مقررات سازمان امور مالیاتی کشور، از طریق سامانه مودیان صادر و ارسال نمایم. همچنین، تمامی اطلاعات ارائهشده در این فرم صحیح و کامل میباشد و در صورت هرگونه تغییر در اطلاعات، مراتب را به سازمان امور مالیاتی اطلاع خواهم داد.

با تقدیم احترام،

امضا و مهر شرکت/سازمان

تاریخ: [تاریخ تکمیل فرم]

آموزش ثبت فاکتور در سامانه مودیان برای کسب و کارها

استفاده از سامانههای مدیریت مالی و حسابداری مالیاتی برای کسب و کارها امری ضروری و اساسی است. یکی از سامانههای پرکاربرد در این زمینه، سامانه مودیان است که امکانات بسیاری برای ثبت فاکتورها و مدیریت مالیات را فراهم میکند. در این مقاله به آموزش ثبت فاکتور در سامانه مودیان برای افرادی که تصمیم گرفتهاند این سامانه کاربردی را برای کسب و کار خود انتخاب کنند، خواهیم پرداخت.

گام اول: ورود به سامانه مودیان

با ورود به سامانه مودیان، با مواردی مانند: تعاریف اولیه، طرف حسابها، صدور فاکتور، دریافت و پرداخت و… مواجهه خواهید شد.

گام دوم: انتخاب نوع فاکتور

بیشتر افراد حقیقی و حقوقی که از این سامانه استفاده میکنند، قصد “صدور فاکتور فروش” را دارند. بنابراین، بر روی این گزینه کلیک کنید تا وارد فضای کاربردی فاکتور فروش شوید.

با توجه به اهمیت این تغییرات در حمایت از کسبوکارهای نوپا، آشنایی با مراحل انجام این فرآیند ضروری است. برای این منظور، مطالعه آموزش تکمیل فرم اظهارنامه مالیاتی میتواند شما را با چگونگی پر کردن فرمهای مالیاتی و رعایت قوانین مربوطه آشنا کند تا از مزایای این تغییرات بهرهمند شوید و در مسیر رشد کسبوکارتان گام بردارید.

گام سوم: پرکردن اجزای فاکتور

در فاکتور فروش، اجزای مختلفی وجود دارد که باید با دقت پر شوند. این اجزا شامل موارد زیر است:

- طرف حساب: از لیست موجود طرف حساب مورد نظر را انتخاب کنید.

- انتخاب کالا یا خدمات: محصولات یا خدمات مورد فاکتور را انتخاب کنید.

- قیمت واحد: قیمت واحد هر محصول یا خدمت را وارد کنید.

- تعداد: تعداد مورد نیاز از محصول یا خدمت را وارد کنید.

- مالیات: در صورت نیاز، مالیات مربوطه را اعمال کنید.

- نیازمند ثبت در سامانه مودیان: اگر میخواهید فاکتور را در سامانه ثبت کنید، این گزینه را فعال کنید.

- نحوه تسویه فاکتور: نوع تسویه فاکتور (نقدی یا غیرنقدی) را انتخاب کنید.

گام چهارم: ذخیره فاکتور

در نهایت، پس از تکمیل اطلاعات، بر روی “ذخیره” کلیک کنید تا فاکتور ثبت شود. پیشنمایشی از فاکتور ظاهر خواهد شد که میتوانید آن را بررسی کنید.

از شما دعوت می شود تا جهت دیدن فیلم آموزش تهیه لیست مالیات و ارسال لیست مالیات وارد صفحه مورد نظر در آپاداس شوید.

آموزش تکمیل فرم اظهارنامه مالیاتی

۱. پیشثبت نام و تأیید اطلاعات

ابتدا مودیان باید شماره اقتصادی خود را پیشثبت نموده و کد رهگیری خود را دریافت کنند. سپس اطلاعات پیشثبت نام شده توسط مودیان باید تأیید شود و پاکت نامهای حاوی اطلاعات کاربری به آنها ارسال میشود.

۲. ثبت نام و تایید اطلاعات

در مرحله بعدی، مودیان باید شماره اقتصادی خود را نهایی کنند و اطلاعات خود را در سامانه ثبت نمایند. سپس این اطلاعات بررسی و تأیید میشود.

۳. تکمیل اظهارنامه الکترونیک

پس از تایید اطلاعات، مودیان باید اظهارنامه مالیاتی خود را به صورت الکترونیکی تکمیل کنند. این شامل تکمیل جداول و فراهم آوردن اطلاعات مالیاتی مورد نیاز میباشد.

۴. ارسال اظهارنامه و دریافت کد رهگیری

پس از تکمیل اظهارنامه، مودیان باید آن را به سامانه مالیاتی ارسال کنند و کد رهگیری دریافت کنند که به عنوان مدرک ارسال موثر میباشد.

۵. پرداخت مالیات

پس از تأیید و ارسال اظهارنامه، مودیان باید مالیات معوقه خود را به صورت الکترونیکی پرداخت کنند.

مدارک مورد نیاز برای تکمیل اظهارنامه مالیاتی

تهیه و ارسال اظهارنامه مالیاتی نیازمند گردآوری مدارک مختلفی است تا فرآیند تکمیل و ارائه آن بهصورت صحیح و کامل صورت پذیرد. در این بخش، به معرفی مدارکی که برای این امر لازم است، میپردازیم.

۱. مدارک مربوط به شرکت یا موسسه

- مجوزهای صادر شده از مراجع ذیصلاح: این شامل هرگونه مجوز یا مجوزهایی است که برای فعالیت شرکت یا موسسه صادر شدهاند.

- اساسنامه و شرکتنامه: شامل اسنادی است که حاوی اطلاعات مربوط به ساختار و فعالیتهای شرکت یا موسسه میباشد.

- اجارهنامه یا گواهی سند محل قانونی: اسناد مربوط به محل معتبر قانونی شرکت یا موسسه.

- رونوشت کارت ملی و شناسنامه اعضای هیات مدیره و صاحبان امضا اسناد تعهد آور: مدارک شناسایی مدیران و صاحبان شرکت یا موسسه.

۲. مدارک مربوط به مالیات

- گواهی ترازنامه اشخاص حقیقی یا حقوقی: اطلاعات مربوط به ترازنامه مالی شرکت یا موسسه.

- صورت سود و زیان: شامل اطلاعات مالی و سودآوری شرکت یا موسسه.

- مبلغ درآمد و فروش داخل یا خارج از کشور: جزئیات درآمد و فروشهای حاصل شده از فعالیتهای شرکت یا موسسه.

- گواهیهای گردش حساب: اسناد مربوط به گردش حسابهای بانکی یا مالی شرکت یا موسسه.

- صورت بهای تمام شده کالاها یا خدماتی که ساخته شده و به فروش رفته: اطلاعات مربوط به هزینهها و فروشهای انجام شده.

- قراردادهای شرکت یا موسسه با اشخاص حقیقی یا حقوقی خصوصی یا دولتی: جزئیات قراردادها و تعهدات مالی.

۳. سایر مدارک

- شماره ثبت دفاتر قانونی و کد رهگیری: مدارک ثبت شرکت یا موسسه.

- سند مالیاتهای پرداخت شده: اسناد مربوط به پرداخت مالیاتها که به تایید سازمان مالیاتی کشور رسیده باشند.

- کارت بازرگانی: در صورت وجود، اطلاعات مربوط به کارت بازرگانی شرکت یا موسسه.

- کد کاربری، رمز عبور، کد رهگیری پیشثبت نام: اطلاعات لازم برای ارسال اظهارنامه الکترونیکی مالیاتی.

- گواهی حسابهای سالهای قبل مودی مالیاتی: اطلاعات مربوط به حسابهای سالهای گذشته مالیاتی.

ثبت اظهارنامه مالیاتی اشخاص حقیقی

برای ثبت اظهارنامه مالیاتی اشخاص حقیقی در سال ۱۴۰۲، میتوانید از گزینه “ثبت اظهارنامه و فرم استفاده از تبصره ماده ۱۰۰” استفاده کنید. با انتخاب این گزینه، میتوانید اظهارنامه عملکرد سال ۱۳۹۹ و بعد از آن را مشاهده کرده و اظهارنامههای برآوردی مربوط به دورههای ۱۳۹۸، ۱۳۹۹ و ۱۴۰۰ را نیز ارسال کنید.

مشاهده اظهارنامههای قبلی و ارسال اظهارنامه جدید

در این مرحله، میتوانید اظهارنامههای دورههای قبلی را مشاهده و اظهارنامه جدیدی را ثبت کنید. برای ارسال اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل ، بر روی دکمه “ثبت اظهارنامه و فرم استفاده از تبصره ماده ۱۰۰” کلیک کنید.

ایجاد اظهارنامه مالیاتی جدید

با انتخاب کلید تایید، اظهارنامه جدید ایجاد و در لیست اظهارنامهها نمایش داده خواهد شد. برای ثبت و تکمیل اظهارنامه بر روی لینک “ویرایش” کلیک کنید.

نحوه تکمیل اظهارنامه اشخاص حقیقی

در این بخش، نحوه پر کردن اظهارنامه مالیاتی را برای شما شرح میدهیم. فیلدها به سه دسته تقسیم میشوند:

- فیلدهای خالی با ستاره: پر کردن این فیلدها ضروری است.

- فیلدهای فعال بدون ستاره: در صورت وجود اطلاعات، تکمیل میشوند.

- فیلدهای غیرفعال: اطلاعات این فیلدها به صورت خودکار از سامانه ثبت نام و یا سایر سامانه ها بارگذاری میشود.

محاسبه و تعیین نحوه مالیات

برای محاسبه مالیات، بسیاری از فیلدهای اظهارنامه بر اساس اطلاعات تکمیل شده در جداول دیگر تکمیل میشوند. اما برخی اطلاعات نیازمند ورود دستی مودی هستند.

تقسیط مالیات

سازمان مالیاتی امکان پرداخت اقساطی مالیات مودی را فراهم کرده است. برای تقسیط مالیات قابل پرداخت، مراحل زیر را طی کنید:

- انتخاب گزینه “تایید صدور قبض”.

- تعیین مبلغ مالیات پرداختی نقدی (این مبلغ نمیتواند کمتر از ۴۰٪ از مانده مالیات قابل پرداخت باشد).

- تعیین تعداد اقساط (حداکثر ۶ قسط).

محاسبه مالیات در اظهارنامه مالیاتی اشخاص حقیقی

در صورت داشتن مبالغ پرداختی وصول شده برای اظهارنامه مالیاتی، میتوانید مبالغ را در جدول مربوطه ثبت کرده و از مبلغ مالیات قابل پرداخت خود کسر نمایید.

سایت تکمیل فرم اظهارنامه مالیاتی

سازمان امور مالیاتی کشور با هدف بهینهسازی و تسهیل فرآیند امور مرتبط با مالیات، سامانه عملیات الکترونیکی یا سامانه اظهارنامه مالیاتی را به صورت آنلاین راهاندازی کرده است. در این سامانه، اقدامات مربوط به ارسال و پر کردن اظهارنامه مالیاتی به صورت الکترونیکی صورت میگیرد.

ویژگیهای سامانه:

- خدمات متنوع: سامانه اظهارنامه مالیاتی به آدرس tax.gov.ir، انواع خدماتی را ارائه میدهد، از جمله استعلام بدهی مالیاتی، پرداخت قبض مالیات، ارائه برگ تشخیص مالیاتی، صدور صورت حساب الکترونیکی، و ثبت نام و پیشثبتنام الکترونیک.

- پر کردن اظهارنامه: این سامانه به متقاضیان امکان پر کردن انواع اظهارنامههای مالیاتی را میدهد، از جمله اظهارنامههای مربوط به املاک، اجاره، سکه و سایر موارد.

- ثبت و پیگیری: کاربران با ورود به سامانه و طی کردن مراحل پیشثبتنام و ثبتنام، میتوانند اظهارنامه مورد نظر خود را پر کرده و ثبت کنند. همچنین، امکان پیگیری وضعیت اظهارنامههای ثبتشده نیز در این سامانه وجود دارد.

مراحل ثبت نام در سامانه مودیان با فرم ثبت نام در سامانه مودیان مالیاتی

۴ پیشنیاز اصلی

- ثبت نام در نظام مالیاتی: برای ثبت نام در سامانه مودیان، ابتدا باید در نظام مالیاتی کشور ثبتنام کنید. این مرحله شامل تکمیل پرونده مالیاتی شما میشود که میتوانید از درگاه ملی خدمات الکترونیک سازمان امور مالیاتی انجام دهید.

- دریافت گواهی امضای الکترونیکی: بعد از ثبت نام در نظام مالیاتی، باید گواهی امضای الکترونیکی خود را از مراکز صدور گواهی دریافت کنید. این گواهی امضای الکترونیکی برای احراز هویت در سامانه مودیان استفاده میشود.

- دریافت شناسه یکتای حافظه مالیاتی: سپس باید از طریق کارپوشه سامانه مودیان شناسه یکتای حافظه مالیاتی خود را دریافت کنید. این شناسه به شما کمک میکند تا به صورت منحصربهفرد وارد سامانه شوید.

- دریافت شناسه کالاها و خدمات: آخرین پیشنیاز برای ثبت نام، دریافت شناسه کالاها و خدمات است. این شناسهها به شما کمک میکنند تا بتوانید صورتحسابهای الکترونیکی را صادر کرده و امور مالیاتی خود را انجام دهید.

مراحل ثبت نام

- ثبت نام در نظام مالیاتی: ابتدا باید به درگاه ملی خدمات الکترونیک سازمان امور مالیاتی مراجعه کرده و ثبتنام مالیاتی خود را تکمیل کنید. این مرحله شامل ارسال اطلاعات کاربری و احراز هویت میشود.

- دریافت گواهی امضای الکترونیکی: پس از ثبت نام، باید به مراکز صدور گواهی مراجعه کرده و گواهی امضای الکترونیکی خود را دریافت کنید. این گواهی به عنوان شناسایی الکترونیکی شما در سامانه مودیان استفاده میشود.

- دریافت شناسه یکتای حافظه مالیاتی: بعد از دریافت گواهی، باید از طریق کارپوشه سامانه مودیان شناسه یکتای حافظه مالیاتی خود را دریافت کنید. این شناسه به شما کمک میکند تا به صورت منحصربهفرد وارد سامانه شوید.

- دریافت شناسه کالاها و خدمات: آخرین مرحله، دریافت شناسه کالاها و خدمات است. برای این کار میتوانید از سامانه جامع تجارت یا سایت سازمان امور مالیاتی استفاده کنید.

در انتها از شما دعوت می شود تا ویدئو تعریف انواع مالیات را نیز مشاهده فرمایید.

این مقاله را به اشتراک بگذارید:

هانیه هاشمزاده، متولد 1367با حسابداری درمحیط کار بهصورت تجربی آشنا شد. وی دانشآموخته رشته مدیریت دولتی در مقطع کارشناسی و رشته مدیریت فنآوری اطلاعات در مقطع کارشناسی ارشد است. از فعالیت های فعلی خانم هانیه هاشم زاده، علاوه بر ارائه خدمات و آموزش حسابداری، مدیریت تیم محتوای تخصصی سایت، پیج اینستاگرامی، تنظیم دوره ها و تهیه جزوات میباشد.

وبسایت آموزشگاه حسابداری آپاداس علاوه بر ارائه مقالات حسابداری، دوره های آموزش حسابداری و فایل اکسل حسابداری نیز ارائه میکند. اگر در تبریز هستید و به دنبال آموزشگاه حسابداری معتبر میگردید، شرایط شرکت در دوره و سایر اطلاعات مربوطه را در صفحه آموزش حسابداری در تبریز آپاداس میتوانید مشاهده فرمایید. همچنین دوره آموزش آنلاین حسابداری آپاداس به شما این امکان را میدهند که مهارتهای لازم برای مدیریت مالی شرکت خود را کسب کنید و با استفاده از فایلهای اکسل آماده، کارایی و دقت بیشتری در کار خود داشته باشید.