موجودی نقد و بانک

آخرین ویرایش: شهریور 17, 1404

در حسابداری، وجه نقد یکی از مفاهیم کلیدی است که در تمامی کسب و کارها و شرکت ها اهمیت ویژه ای دارد. چه در سطح فردی و چه در سطح سازمانی، مدیریت صحیح وجوه نقد می تواند تأثیر بزرگی بر موفقیت مالی داشته باشد. اما آیا تا به حال به این فکر کرده اید که وجه نقد دقیقاً چیست و چگونه در حسابداری مورد استفاده قرار می گیرد؟ در این مقاله از حسابداری آپاداس، قصد داریم به بررسی عمیق انواع وجه نقد در حسابداری بپردازیم. همچنین به توضیح مفاهیم مرتبط مانند موجودی نقد و بانک، مسکوکات، و چگونگی حسابداری این موارد خواهیم پرداخت.

حسابداران و مدیران مالی به خوبی می دانند که شناخت و مدیریت صحیح وجه نقد در هر سازمانی از اهمیت بالایی برخوردار است. بدون داشتن درک درستی از این موضوع، نه تنها کنترل جریان نقدینگی سخت می شود، بلکه ممکن است مشکلاتی در تهیه گزارش های مالی و ترازنامه ها ایجاد شود. با ما همراه باشید تا در این مقاله به صورت جامع به بررسی انواع وجه نقد، ماهیت آن و روش های حسابداری مرتبط بپردازیم.

تعریف وجه نقد در حسابداری

وجه نقد در حسابداری به تمامی دارایی های نقدی یک سازمان یا فرد اشاره دارد که شامل پول نقد در دست، چک های دریافتی، و وجوه نقدی در حساب های بانکی است. این وجوه نقد به دلیل نقدشوندگی بالا، به عنوان یک دارایی جاری در ترازنامه ها درج می شوند و به راحتی می توانند به سایر دارایی ها یا بدهی ها تبدیل شوند.

انواع وجه نقد

وجه نقد به طور کلی به دو دسته تقسیم می شود:

- نقد در دسترس: این شامل پول نقدی است که در صندوق شرکت یا در دسترس مدیران مالی قرار دارد. این نوع وجه نقد معمولاً برای پرداخت های روزانه یا نیازهای فوری مالی مورد استفاده قرار می گیرد.

- نقد در حساب های بانکی: این شامل وجوهی است که در حساب های بانکی شرکت یا سازمان نگهداری می شود. این وجوه ممکن است در حساب های جاری یا پس انداز ذخیره شده باشند.

مـوجـودی نـقـد و بـانک

موجودی نقد و بانک برای مؤسسات تجاری، وجوه نقد همانند خونی که باید در رگ های موجود زنده جریان داشته باشد، اهمیت دارد و دلیل آن، این که پول و وجه نقد آسان ترین وسیله داد و ستد است و تغییر شکل یافتن آن به سرعت امکان پذیر می باشد. در این مقاله از آموزشگاه حسابداری آپاداس که به عنوان ارائه دهنده دوره های آموزش آنلاین حسابداری و آموزش حسابداری در تبریز شناخته می شود به بررسی موجودی نقد و بانک و انواع حساب بانکی می پردازیم.

در اختیار نداشتن وجه نقد، باعث رکود عملیات تجاری می شود و نهایتاً به توقف فعالیت های موسسه می انجامد. عدم استفاده صحیح از وجوه نقدی نیز موجبات زیان موسسه را فراهم می آورد.

به همین دلیل، برای نگهداری و استفاده مناسب از امکانات نقدینگی مؤسسات باید برنامه ریزی و مقررات خاصی تنظیم و رعایت گردد.

متناسب با شرایط هر مؤسسه، به کارگیری حساب های صندوق، تنخواه گردان یا بانک، پیشنهاد می گردد.

می توان وجوه نقد مؤسسات را در عین حال هم در حساب های صندوق و هم در حساب بانک نگهداری کرد و یا به جای استفاده از صندوق در شرایطی خاص از حساب تنخواه گردان کمک گرفت.

بنابراین موجودی نقدی شامل موجودی های حساب جاری، پس انداز، اسکناس و سکه موجود در صندوق، حواله ها و چک های قابل واریز به حساب های بانکی و موجودی های ارزی می باشد.

(جهت مطالعه و اطلاعات بیشتر در خصوص موجودی نقد و بانک روی کلمه جزوه کدینگ کلیک کنید.)

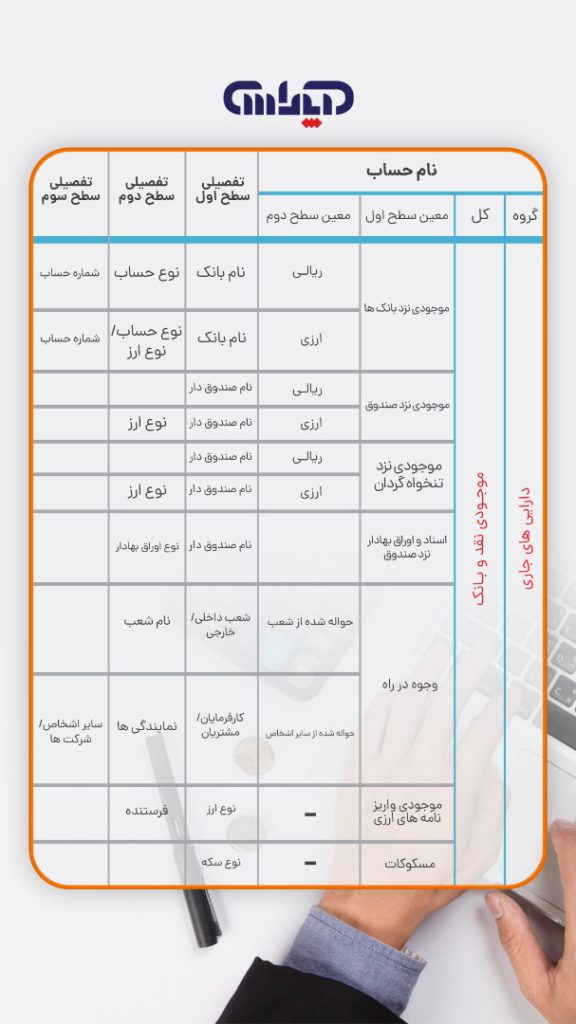

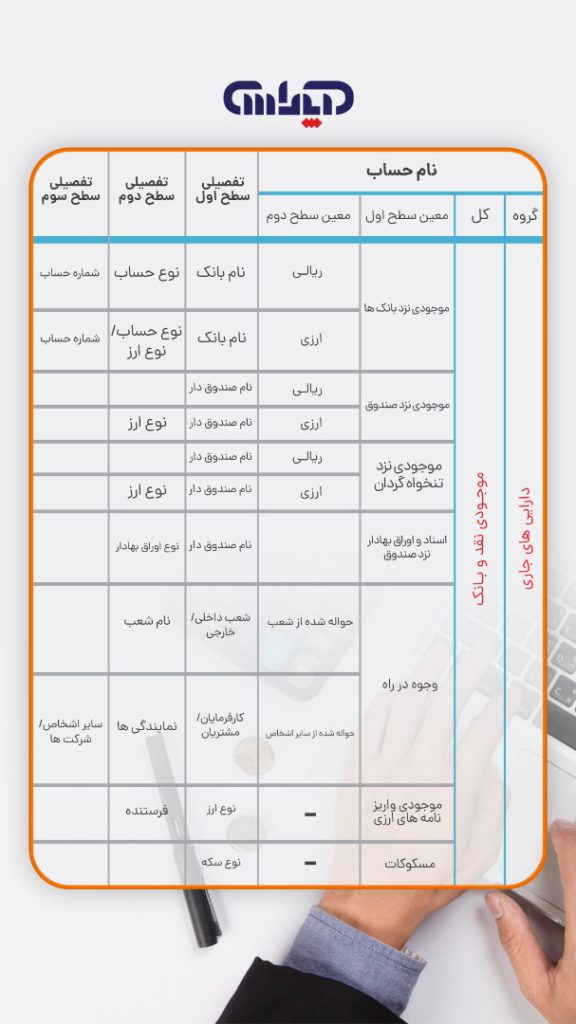

این حساب دائمی است و شامل موجودی نقد نزد بانک ها، موجودی نقد نزد صندوق، موجودی نقد نزد تنخواه گردان، اسناد و اوراق بهادار نزد صندوق، وجوه در راه، موجودی واریزی نامه های ارزی و مسکوکات می باشد.

(جهت آشنایی بیشتر به مقاله ماهیت حساب ها مراجعه شود.)

در واقع وجوه نقدی است که در جریان فعالیت های جاری به صورت روزمره مورد استفاده قرار می گیرد و قرار نیست به صورت ثابت و راکد باقی بماند.

زمان و نحوه ثبت:

به محض دریافت و پرداخت وجه، به روش های معمول ثبت خواهد شد.

استفاده از این سرفصل اطلاعات مربوط به نقدینگی جهت استفاده بهینه از آن را در هر لحظه در اختیار قرار می دهد.

هرگونه محدودیت در استفاده وجه نقد بایستی به نحو مناسب در صورت های مالی افشاء شود.

حساب صندوق:

این حساب مخصوص ثبت وجوه نقدی است که در مؤسسات برای دریافت ها و پرداخت های نقدی جاری و یا پرداخت های نقدی آتی نگهداری می شود.

در برخی موارد، وصول وجه نقد از مشتریان اجتناب ناپذیر است و هم چنین پرداخت های مؤسسه نیز در برخی موارد باید نقدی صورت پذیرد.

به همین جهت در برخی از مؤسسات ، شخصی به عنوان صندوق دار استخدام می گردد و متناسب با حداکثر وجهی که در اختیار وی قرار داده خواهد شد از او تضمین های لازم اخذ می گردد.

علاوه بر حساب صندوق که در دفتر کل افتتاح شده ، در صورت تعدد، حساب های معین نیز نگهداری می شود.

یک دفتر مخصوص به نام دفتر صندوق توسط صندوقدار نگهداری می شود که جنبه آماری و اطلاعاتی دارد و از سیستم حسابداری دو طرفه پیروی نمی کند.

این دفتر دریافت و پرداخت های نقدی را بلافاصله ثبت خواهد نمود. در پایان هر روز ، وجوه موجود در صندوق شمارش شده، با دفتر صندوق مطابقت داده می شود تا صحت انجام امور دریافت و پرداخت به اثبات برسد.

حساب صندوق در دفاتر حسابداری بر اساس اسناد حسابداری تکمیل می گردد.

بدین صورت که به ازای دریافت های نقدی ، حساب صندوق بدهکار و در مقابل ، پرداخت های نقدی حساب صندوق بستانکار می شود.

حـسـاب تـنـخـواه گردان:

در مؤسسات تجاری، ممکن است حساب بانک به دلیل امتیازات زیاد، جانشین صندوق گردد و کلیه دریافت ها و پرداخت ها از طریق آن انجام شود. البته پرداخت های جزیی را با صدور چک از حساب بانکی انجام نمی دهند و در برخی موارد دریافت کنندگان وجوه جزئی ، از دریافت چک خودداری می کنند.

بنابراین برای تأمین پرداخت های جزئی مبلغی را تحت عنوان تنخواه گردان در اختیار یکی از کارکنان مالی قرار می دهند، تا با رعایت مقررات و آیین نامه های داخلی مؤسسه نسبت به پرداخت هزینه های جزئی یا خرید بعضی ملزومات اقدام نماید.

مبلغ تنخواه گردان متناسب با هزینه ها و یا پرداخت های جزئی مؤسسه است و از شخصی که تنخواه گردان دراختیار او قرار داده می شود ، تضمین لازم دریافت می گردد.

پیشنهاد می شود از فرم آماده فایل اکسل تنخواه گردان که توسط تیم آپاداس طراحی شده نیز مشاهده و استفاده نمایید.

روش های نگهداری حساب تنخواه گردان

- الف- روش تـنـخـواه گـردان ثـابـت:

در این روش، مبلغ تنخواه گردان در طی یک دوره مالی ثابت است مگر این که براساس تصمیمات جدید نسبت به افزایش یا کاهش آن اقدام شود.

در طی دوره مالی، هرگاه مبالغی از تنخواه گردان بابت هزینه یا خرید ملزومات به موجب دستورات صادره پرداخت شود، مسئول تنخواه گردان، اسناد مربوط را به همراه گزارش، به حسابداری تحویل می دهد.

در صورتی که مدارک تحویلی ایرادی نداشته باشند از طریق حسابداری معادل اسناد و مدارک، چک صادر می شود و در اختیار مسئول تنخواه گردان قرار می گیرد. - ب- روش تـنـخـواه گـردان مـتـغـیر:

در این روش، ایجاد حساب تنخواه گردان برای مخارج قابل توجهی که باید در آینده نزدیک پرداخت شود و مبلغ آن نیز قابل پیش بینی است، ایجاد می شود.

ضمناً یادآور می شود که مبلغ مربوط به تنخواه گردان متغیر، معمولاً از تنخواه گردان ثابت بیشتر است و برای اخذ تضمین از مسئول تنخواه گردان متغیر، حساسیت زیادی وجود ندارد.

حساب بانک:

استفاده از سیستم بانکی در مؤسسات تجاری امروزی، یک امر اجتناب ناپذیر است و قسمت اعظم دریافت ها و پرداخت ها ازطریق بانک انجام می پذیرد. در اصطلاح حسابداری، حساب بانک به حساب جاری اطلاق می شود و حساب های پس انداز و سپرده گذاری را در عناوین دیگری طبقه بندی می کنند.

برای افتتاح حساب بانکی، اشخاص حقیقی با معرفی یک فرد که در آن بانک حساب جاری داشته باشد و اشخاص حقوقی به تبع از شرایط خود ضمن مراجعه به بانک و تکمیل نمودن کارت مشخصات، شرایط برداشت از حساب جاری را مشخص می کنند و امضا یا امضاهای مجاز را معرفی نموده، تسلیم بانک می کنند.

بانک پس از بررسی های لازم، دسته چک 25، 50 یا 100 برگی را که مختص هر بانک است با درج شماره حساب مشتری در حساب جاری خود سپرده است بر روی برگ های چک بنویسد و با تکمیل امضا یا امضاهای مجاز، در اختیار اشخاص قرار دهد ( البته در مورد مؤسسات، ممهور نمودن دسته چک به مهر مؤسسه نیز ضرورت دارد) تا به موجب آن شخص بتواند از بانک مورد نظر وجه چک را دریافت نماید.

اهمیت بانک به عنوان واسطه مالی

بانک ها نقش مهمی در اقتصاد هر کشور ایفا کرده و واسطه بین سرمایه گذاران و افراد نیازمند به منابع مالی هستند. آنها منابع مالی را از افراد و سازمان ها جمع آوری نموده و به متقاضیان وام، اعتبار و سایر خدمات مالی ارائه می کنند. این نقش واسطه ای بانک ها باعث می شود اقتصاد راحت تر و کارآمدتر عمل کند.

یکی از مهمترین خدمات بانک ها، مدیریت حساب های جاری و پس انداز مشتریان است. از طریق این حساب ها، سازمان ها و افراد می توانند موجودی نقدی خود را مدیریت کرده و به تراکنش های مالی روزانه خود سرعت بخشیده و سازماندهی کنند. بانک ها همچنین با ارائه خدماتی مانند: چک، کارت های اعتباری و پرداخت های آنلاین به تسهیل تراکنش ها کمک می کنند.

نقش بانک در حسابداری

در زمینه حسابداری، بانک یکی از منابع اصلی مدیریت و ثبت صحیح تراکنش های مالی است. اطلاعات حساب بانکی نقش مهمی در تهیه صورت های مالی، محاسبه سود و زیان، و تجزیه و تحلیل درآمد دارد. بنابراین مدیریت صحیح حساب های بانکی برای هر سازمان یا کسب و کاری بسیار مهم است.

تعریف دسته چک:

به موجب ماده 310 قانون تجارت: ”چک نوشته ای است که به موجب آن صادر کننده وجوهی را نزد محال علیه (بانک) دارد، کلاً یا بعضاً مسترد یا به دیگری واگذار نماید.”

لازم به یاد آوری است که وجوه نزد محال علیه (بانک) یا از طریق صاحب حساب و یا از طریق دیگران می تواند به حساب جاری واریز گردد.

در صورتی که واریزی، نقدی باشد شخص واریز کننده با درج تاریخ واریز، مشخصات صاحب حساب، شماره حساب ذی نفع و قید مبلغ واریزی به عدد و به حروف و مشخصات خود در فیش نقدی، به همراه وجه نقد در اختیار بانک قرار می دهد. بانک پس از کنترل و تایید واریزی، نسخه ای از فیش نقدی را به واریز کننده تسلیم و نسخه دیگر را جهت اعمال به حساب مشتری نزد خود نگهداری می کند.

مسکوکات در حسابداری چیست؟

مسکوکات به سکه های فیزیکی اطلاق می شود که به عنوان وجه نقد مورد استفاده قرار می گیرند. در حسابداری، مسکوکات به عنوان بخشی از وجه نقد در نظر گرفته می شوند و در ترازنامه ها به صورت جداگانه درج می شوند.

نحوه حسابداری مسکوکات

در حسابداری، مسکوکات به عنوان یکی از اجزای موجودی نقد و بانک ثبت می شود. این مسکوکات ممکن است در صندوق یا بانک نگهداری شوند و باید در گزارش های مالی به دقت محاسبه و درج شوند. در صورت وجود تفاوت بین میزان ثبت شده و میزان واقعی مسکوکات، حسابدار موظف است به بررسی علت این تفاوت بپردازد و آن را در دفاتر مالی اصلاح کند.

نحوه ثبت موجودی نقد و بانک در حسابداری

وجه نقد و موجودی بانکی یکی از مهمترین اقلام دارایی های جاری ترازنامه است. این بخش شامل: پول نقد، حساب های بانکی و سایر وجوه نقدی است که به راحتی می توان آنها را به پول نقد تبدیل کرد. در زیر به نحوه حسابداری این مانده ها می پردازیم:

- ثبت وجوه نقد در صندوق

حساب “صندوق” در دفاتر حسابداری برای درج پول در صندوق استفاده می شود. وقتی پول به صندوق اضافه می شود، حساب صندوق بدهکار می شود و منبع وجوه (مثلاً فروش کالا یا خدمات) بستانکار می شود. به عنوان مثال:

ثبت وجه نقد دریافتی از مشتری:

صندوق ****

فروش ****

- ثبت وجوه نقد در بانک

هرگاه پولی به حساب بانکی واریز میشود، حساب «بانکی» بدهکار، و وجوه یا حساب مبتنی بر پرداخت پول نقد، بستانکار می شود. به عنوان مثال:

واریز وجوه نقد به بانک:

بانک ****

صندوق ****

- ثبت چکهای دریافتی

چکهای صندوق نیز جزو دارایی تلقی میشود. هنگام دریافت چک، از حساب، “اسناد دریافتنی” بدهکار، و منبع درآمد (مثلاً فروش) بستانکار میشود. پس از واریز وجه در بانک، حساب «بانکی» به صورت بدهکار و «دریافت» تبدیل به اعتبار میشود. مثال:

دریافت چک از مشتری:

اسناد دریافتنی ****

فروش **** واریز چک به بانک:

بانک ****

اسناد دریافتنی **** - ثبت هزینه ها از طریق حساب بانکی

هنگامی که هزینه ای از طریق حساب بانکی پرداخت می شود، حساب هزینه بدهکار و حساب بانکی بستانکار می گردد. به عنوان مثال:

پرداخت هزینه اجاره از طریق بانک:

هزینه اجاره ****

بانک **** اهمیت مدیریت صحیح موجودی نقد و بانک

حفظ سلامت مالی هر سازمانی مستلزم مدیریت صحیح وجوه نقد و موجودی بانکی است. برخی از مزایای مدیریت منابع موثر عبارتند از:

- جلوگیری از کسری نقدینگی: با مدیریت صحیح، سازمان از کمبود نقدینگی جلوگیری کرده و در مواقع نیاز از منابع مالی کافی برخوردار است.

- بهبود تصمیمگیری مالی: اطلاعات دقیق در مورد ماندههای بانکی به مدیران کمک میکند تا تصمیمات بهتری در مورد سرمایهگذاری ها و تخصیص دارایی بگیرند.

- حفظ اعتماد شرکا و مشتریان: مدیریت صحیح اداری و امور مالی، با عث استحکام اطمینان بین سهامداران و مشتریان میشود.

جمع بندی

وجه نقد در حسابداری یکی از مهمترین داراییها است که نقش حیاتی در مدیریت مالی هر سازمان ایفا میکند. شناخت دقیق انواع وجه نقد، موجودی نقد و بانک، و مسکوکات و چگونگی ثبت و حسابداری آنها میتواند به حسابداران و مدیران مالی کمک کند تا کنترل بهتری بر جریانهای نقدی و پایداری مالی سازمان خود داشته باشند.

موجودیهای نقدی و بانکی بخش مهمی از داراییهای هر سازمان هستند و مدیریت صحیح آنها نقش مهمی در موفقیت مالی و پایداری کسبوکار دارد. استفاده از روشهای استاندارد حسابداری برای ثبت و مدیریت این اقلام نه تنها به سازمان کمک میکند تا جریان نقدی را بهتر کنترل کند، بلکه عملکرد مالی کلی را نیز بهبود میبخشد. بنابراین لازم است هر حسابداری با اصول حسابداری نقدی و موجودی بانکی آشنا باشد.

در این مقاله، به بررسی انواع وجه نقد، ماهیت موجودی نقد و بانک، و نقش مسکوکات در حسابداری پرداختیم. امیدواریم این مطالب به شما کمک کرده باشد تا درک بهتری از این مفاهیم کلیدی در حسابداری داشته باشید.

منابع

- کتاب اصول حسابداری، نویسنده: دکتر احمد همتی

- استانداردهای حسابداری ایران

سوالات متداول

- آیا وجه نقد شامل چکهای دریافتی هم میشود؟

بله، چکهای دریافتی به عنوان وجه نقد در حسابداری در نظر گرفته میشوند. تفاوت بین موجودی نقد و بانک چیست؟

موجودی نقد به پولهای نقدی اشاره دارد که در دسترس هستند، در حالی که موجودی بانک شامل وجوهی است که در حسابهای بانکی نگهداری میشوند.آیا مسکوکات نیز به عنوان وجه نقد در ترازنامه ثبت میشوند؟

بله، مسکوکات به عنوان بخشی از موجودی نقد در ترازنامهها ثبت میشوند.چگونه میتوان تفاوت بین موجودی نقد واقعی و ثبت شده را شناسایی کرد؟

این تفاوت معمولاً از طریق تطابق حسابها و بررسی دفاتر مالی شناسایی میشود.چگونه میتوان وجه نقد را در حسابداری مدیریت کرد؟

با استفاده از روشهای حسابداری مناسب و کنترلهای داخلی، میتوان وجه نقد را به خوبی مدیریت کرد و از بروز مشکلات مالی جلوگیری کرد.

امیدواریم با مطالعه این مقاله پاسخ خود را به سوالات دریافت کرده باشید. در کنار مطالعه این مطلب، کارشناسان آپاداس در انتخاب دوره آموزش حسابداری مناسب شما را همراهی خواهند کرد. شما میتوانید از طریق راههای ارتباطی ثبت شده در قسمت تماس با ما ارتباط برقرار کنید و یا با درخواست مشاوره رایگان با شما در تماس خواهیم بود.

گردآورنده: نیلوفر شرقی 1400/12/05، دانشجوی مقطع کارشناسی، رشته حسابداری

این مقاله را به اشتراک بگذارید:

هانیه هاشمزاده، متولد 1367با حسابداری درمحیط کار بهصورت تجربی آشنا شد. وی دانشآموخته رشته مدیریت دولتی در مقطع کارشناسی و رشته مدیریت فنآوری اطلاعات در مقطع کارشناسی ارشد است. از فعالیت های فعلی خانم هانیه هاشم زاده، علاوه بر ارائه خدمات و آموزش حسابداری، مدیریت تیم محتوای تخصصی سایت، پیج اینستاگرامی، تنظیم دوره ها و تهیه جزوات میباشد.

وبسایت آموزشگاه حسابداری آپاداس علاوه بر ارائه مقالات حسابداری، دوره های آموزش حسابداری و فایل اکسل حسابداری نیز ارائه میکند. اگر در تبریز هستید و به دنبال آموزشگاه حسابداری معتبر میگردید، شرایط شرکت در دوره و سایر اطلاعات مربوطه را در صفحه آموزش حسابداری در تبریز آپاداس میتوانید مشاهده فرمایید. همچنین دوره آموزش آنلاین حسابداری آپاداس به شما این امکان را میدهند که مهارتهای لازم برای مدیریت مالی شرکت خود را کسب کنید و با استفاده از فایلهای اکسل آماده، کارایی و دقت بیشتری در کار خود داشته باشید.