حساب ها و اسناد دریافتنی

آخرین ویرایش: دی 30, 1403

در حسابداری، اسناد دریافتنی نقش حیاتی در مدیریت مالی و حسابداری شرکتها ایفا میکنند. این اسناد نمایانگر مطالباتی هستند که شرکت از مشتریان خود دارد و بهعنوان داراییهای جاری در ترازنامه شرکت درج میشوند. در این مقاله از آپاداس، به بررسی انواع اسناد دریافتنی، ماهیت آنها، اسناد واخواست شده و دریافتنیهای بلند مدت خواهیم پرداخت و نکات مهمی در مدیریت آنها را مرور خواهیم کرد. همچنین پس از مطالعه این مقاله پیشنهاد می شود مقاله مربوط به سایر حساب های دریافتنی نیز مطالعه شود.

حساب های دریافتنی چیست؟

این حساب دائمی است و شامل اسناد دریافتنی تجاری در جریان وصول، اسناد دریافتنی تجاری نزد صندوق، اسناد دریافتنی تجاری واخواستی و حساب های دریافتنی تجاری می باشد که در قبال فروش کالا ارائه خدمات ایجاد شده و براساس خالص ارزش بازیافتنی منعکس می شود.

معمولاً در صورت های مالی حساب ها و اسناد دریافتنی تجاری از سایر حساب ها و اسناد دریافتنی مجزا می شود.اصطلاح تجاری برای حساب ها و اسناد دریافتنی به کار می رود که در قبال فروش کالا یا ارئه خدمات ایجاد شده باشد. حساب ها و اسناد دریافتنی براساس خالص ارزش بازیافتنی منعکس می شود.خالص ارزش بازیافتنی برابر با ارزش اسمی منهای مبلغ برآوردی اقلام مشکوک الوصول است. مبلغ غیر قابل وصول با توجه به تجارب گذشته و براساس درصدی از فروش نسیه یا درصدی از مطالبات برآورد می شود. اجزای حساب ها و اسناد دریافتنی تجاری در یادداشت های توضیحی افشا می شود.

براساس استاندارد شماره ۱۲ حسابداری افشای اطلاعات در خصوص اشخاص وابسته، مانده طلب از اشخاص وابسته باید به طور جداگانه در یادداشت های توضیحی افشا شود. شرکت های فرعی و وابسته و مسؤلان ارشد کادر مدیریت نمونه هایی از اشخاص وابسته می باشد.

منشأ و ماهیت حساب های دریافتنی

حساب های دریافتنی نه تنها شامل مطالبات از مشتریان، بلکه شامل انواع مختلف مطالبات دیگر، مثل: وام به مدیران، کارکنان و … می باشد. مانده حساب ها و اسناد دریافتنی معمولاً مبلغ هنگفتی است و باید به خالص ارزش بازیافتنی در ترازنامه گزارش شود. حسابرسان به چگونگی ارائه و افشای مربوط به وام های پرداختی به اعضای هیئت مدیره، مدیران اجرائی و شرکت های وابسته توجه مخصوص دارند و افشای کامل معاملات بدون ویژگیهای معاملات عادی و حقیقی یک اصل اساسی در ارائه صورت های مالی است.

اسناد دریافتنی معمولاً در معاملات عمده به کار می رود. همچنین اسناد دریافتنی معمولاً مهم ترین دارایی بانک ها و مؤسسات مالی است.

(جهت مطالعه بیشتر درخصوص ماهیت حساب ها و اسناد دریافتنی بر روی مقاله ماهیت حساب ها کلیک کنید)

ماهیت اسناد دریافتنی

اسناد دریافتنی نشان دهنده مطالبات مالی شرکت از مشتریان یا اشخاص ثالث هستند. این اسناد به عنوان دارایی های جاری در ترازنامه شرکت ثبت می شوند و انتظار می رود که در مدت زمان کوتاهی به نقدینگی تبدیل شوند. ماهیت اسناد دریافتنی به گونه ای است که برای شرکت ها امکان پذیر می سازد که جریان نقدی خود را بهبود بخشند و درآمدهای خود را تثبیت کنند.

حساب های دریافتنی تجاری چیست؟

درصورتی که مطالبات ازطریق فعالیت مستمر و اصلی واحد تجاری (فروش کالا یا ارائه خدمات) به وجود آمده باشند“حساب های دریافتنی تجاری” نامیده می شوند. به عنوان مثال مطالبات ناشی از فروش درب اتوماتیک در شرکت تولیدکننده این محصول باید در حساب های دریافتنی تجاری ثبت شود.

انواع اسناد دریافتنی

در حسابداری، اسناد دریافتنی به دو دسته اصلی تقسیم میشوند:

اسناد دریافتنی تجاری

این نوع از اسناد دریافتنی به مطالبات ناشی از فروش کالاها یا خدمات به مشتریان مرتبط است. زمانی که شرکت کالایی را به مشتری میفروشد و مشتری تعهد میکند که مبلغ آن را در آینده پرداخت کند، این تعهد بهعنوان سند دریافتنی تجاری ثبت میشود.

اسناد دریافتنی غیرتجاری

این دسته شامل مطالباتی است که به فعالیتهای غیرتجاری شرکت مربوط میشوند، مانند وامهایی که شرکت به کارکنان خود میدهد یا مطالبات ناشی از فروش داراییهای ثابت.

یکی از بهترین راهها برای ورود به بازار کار، شرکت در کلاس های حسابداری در تبریز است. این کلاسها توسط اساتید مجرب برگزار شده و مباحث متنوعی را پوشش می دهند.

طبقهبندی حسابها و اسناد دریافتنی براساس زمان

این نوع طبقه بندی بر اساس زمان مورد انتظار جهت وصول مطالبات می باشد. مطالبات و اسنادی که زمان وصول آن طی چرخه عملیات عادی شرکت یا یک سال (هرکدام که بیشتر است) باشد در زمره “حساب ها و اسناد دریافتنی کوتاه مدت” قرار می گیرد. در غیر این صورت این نوع مطالبات در “حساب ها و اسناد دریافتنی بلند مدت“محسوب می شوند.

نکته: این نوع طبقه بندی در تصمیم گیری ها و برنامه ریزی های کوتاه مدت و بلندمدت مدیران و سهام داران شرکت نقشی بسیار مهم ایفا می کند.

طبقه بندی حساب ها و اسناد دریافتنی براساس نوع واحد پولی

در صورتی که مطالبات براساس پول رایج کشور باشد در “حساب های دریافتنی ریالی” طبقه بندی می شود و درصورتی که مطالبات به صورت ارزی باشد در “حساب های دریافتنی ارزی” طبقه بندی می شود.

نکته: بر اساس استاندارها و قوانین حسابداری، حساب های دریافتنی ارزی باید به معادل ریالی تبدیل و در حساب ها با واحد پولی رایج کشور ثبت شود. در زمان های خاصی مانند تسویه یا پایان سال، سود و زیان تسعیر نرخ ارز با توجه به نرخ شناسایی شده و نرخ روز محاسبه و ثبت می شود (سود و زیان تسعیر نرخ ارز طی مقاله ای جداگانه به صورت کامل شرح داده می شود).

تقسیم حسابها و اسناد دریافتنی براساس احتمال وصول

درصورتی که احتمال معقول و منطقی نسبت به وصول مطالبات وجود داشته باشد این حساب ها در سرفصل “حساب ها و اسناد دریافتنی” ثبت می شوند. درصورتی که احتمال وصول مطالبات ضعیف باشد، این مطالبات در زمره “مطالبات مشکوک الوصول” طبقه بندی می شوند و درصورتی که عدم وصول مطالبات قطعی شده باشد این مطالبات از “مطالبات مشکوک الوصول” خارج و به “هزینه مطالبات سوخت شده” منتقل می گردند.

نکته: تصمیم گیری درخصوص مطالبات سوخت شده طی روال خاصی انجام می شود و انتقال مطالبات به هزینه مطالبات سوخت شده با اخد تاییدیه از مدیران و تصمیم گیرندگان واحد تجاری و گاهی با انجام پیگیری از مراجع قانونی انجام می شود.

زمان و نحوه ثبت حساب ها و اسناد دریافتنی

هنگام دریافت سند یا ایجاد و قبول تعهد برای اشخاص و شرکت های دیگر که ناشی از فعالیت اصلی شرکت باشد، این حساب بدهکار شده و هنگام دریافت وجه یا تنزیل بستانکار خواهد شد.

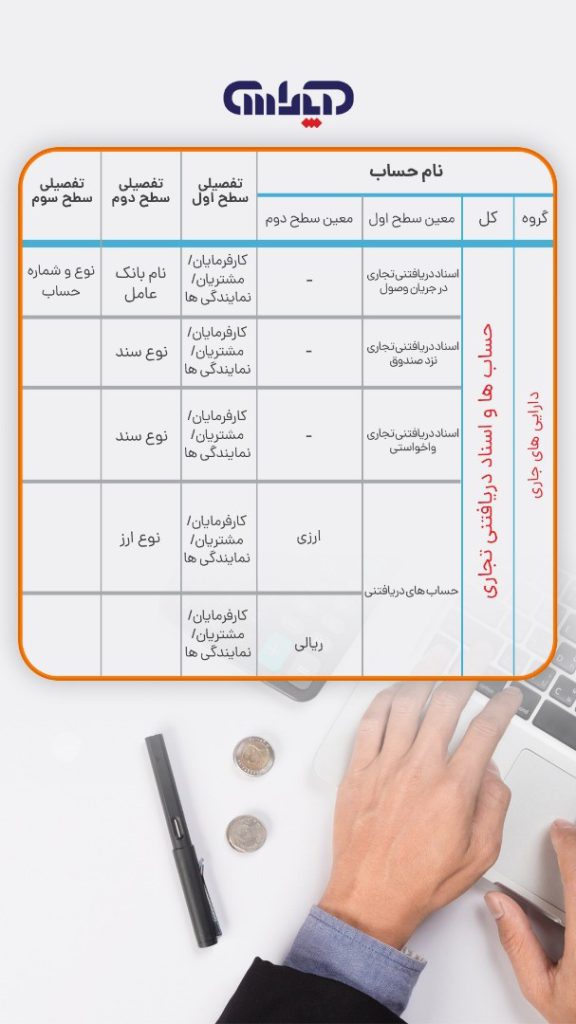

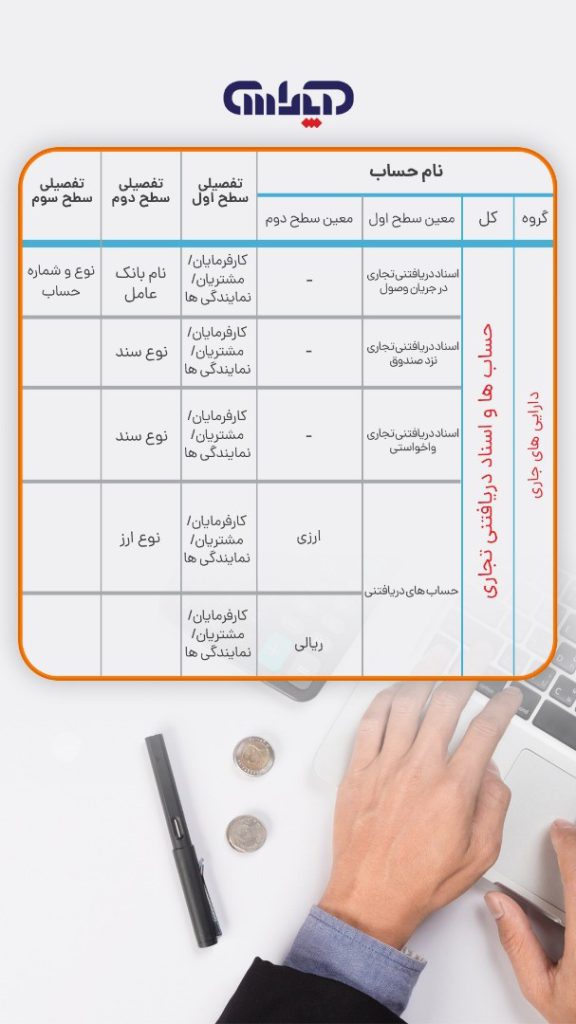

کدینگ حـساب ها و اسـناد دریافتنی

جهت مطالعه بیشتر درخصوص کدینگ حسابداری، حسابها و اسناد دریافتنی بر روی مقاله کدینگ حسابداری کلیک کنید.

اسناد دریافتنی تجاری نزد صندوق

آن دسته از مطالبات شرکت که طیّ چک تسویه شده اند و فعلاً قابلیّت تبدیل شدن به پول نقد را ندارند در حساب اسناد تجاری نگهداری و ثبت می کنند.

چک های دریافت شده از مشتریان، که تا زمان سررسید آن در گاوصندوق شرکت نگهداری می شوند، را در حساب «اسناد دریافتنی نزد صندوق» شناسایی می کنند.

*** برخی شرکت ها چک های روز دریافت شده از مشتریان را در حساب «وجوه در راه» که زیرشاخه ی حساب «موجودی نقد و بانک» است، ثبت می کنند و فقط چک های مدّت دار را در حساب «اسناد دریافتنی نزد صندوق» می آورند. با وجود این که این روش دقیق تر است، امّا به دلیل این که تا زمان پاس شدن چک نمی توان روی مبلغ آن حساب کرد، در سرفصل حساب هایی که تنظیم کرده ایم، تمام چک های دریافت شده که در گاوصندوق نگهداری می شود را تا زمان وصول، در حساب «اسناد دریافتنی نزد صندوق» شناسایی شوند.

*** حتماً اسناد دریافتنی چه به صورت چک روز و چه چک مدّت دار، را در حسابداری خود ثبت کنید!

*** به هیچ وجه چک دریافت شده را در حساب بانک ثبت نکنید! حتّی اگر چک روز باشد. زیرا ممکن است در همان روز پاس نشود و حساب بانکی به مغایرت بخورد.

*** هر وقت چک دریافت شده نقد شد و مبلغ آن به حساب بانکی شرکت واریز شد، می توانید بانک را بدهکار کنید و اسناد دریافتنی را بستانکار.

(برای مطالعه بیشتر بر روی جزوه کدینگ حسابداری کلیک کنید)

کنترل داخلی اسناد دریافتی

1- عدم دسترسی مسئول نگهداری اسناد دریافتنی به وجوه نقد یا اسناد و مدارک عمومی حسابداری.

2- صدور مجوز کیفی برای قبول یا تمدید اسناد دریافتنی توسط مسئول نگهداری اسناد.

3- حذف اسناد دریافتنی واخواست شده با مجوز کتبی یک مقام مسئول و بکارگیری روش های مؤثری برای پیگیری این گونه اسناد واخواست شده.

همچنین تهیه گزارش های ماهانه که معاملات اسناد دریافتنی طی ماه و جزئیات اسناد موجود در پایان ماه را نشان دهد. در بیشتر شرکت ها سبب تقویت کنترل های داخلی اسناد دریافتنی میشود.

اسناد در جریان وصول چیست؟

اسناد در جریان وصول به مطالباتی گفته می شود که از مشتریان یا بستانکاران به شرکت تعلق دارد، اما هنوز پرداخت نشده است. انتظار می رود که این مبالغ در آینده نزدیک به حساب شرکت واریز شوند. این اسناد می توانند چک، سفته یا دیگر اسناد مالی باشند که برای وصول آن ها پیگیری قانونی انجام می شود.

حسابداری این اسناد یکی از جنبه های مهم حسابداری است که در مدیریت مالی شرکت تاثیر زیادی دارد. شناسایی صحیح این اسناد و ثبت آن ها در دفاتر مالی به شرکت کمک می کند تا برنامه ریزی مالی دقیقی داشته باشد.

اسناد واخواست شده

تعریف اسناد واخواست شده

اسناد واخواست شده به اسنادی اطلاق می شود که مشتریان به موقع پرداخت نکرده اند و به صورت معوقه درآمده اند. این وضعیت می تواند به دلیل مشکلات مالی مشتری یا عدم توانایی او در پرداخت به موقع باشد. این اسناد ممکن است شامل چک های برگشتی، فاکتورهای معوقه، و هر نوع مطالبه دیگری باشد که موعد پرداخت آن گذشته و هنوز وصول نشده است.

روش های برخورد با اسناد واخواست شده

برای مدیریت اسناد واخواست شده، شرکت ها می توانند از روش های مختلفی استفاده کنند:

- پیگیری مداوم: ارسال یادآوری ها و تماس با مشتریان برای تسویه حساب.

- توافق بر سر پرداخت: مذاکره با مشتری برای تنظیم برنامه پرداختی مناسب.

- استفاده از خدمات وصول مطالبات: همکاری با شرکت های وصول مطالبات برای دریافت مبالغ معوقه.

خالص ارزش بازیافتنی حساب های دریافتنی

مبلغ خالص بازیافتنی مطالبات به مبلغی گفته می شود که پس از اعمال تخفیف ها، هزینه ها یا زیان های احتمالی در فرایند وصول، بازیافت می شود. این مبلغ در ترازنامه به عنوان بخشی از دارایی های جاری شرکت ثبت می شود و نشان دهنده مقدار واقعی پولی است که شرکت می تواند از مطالبات خود دریافت کند.

برای حسابداران مهم است که این مقدار به درستی محاسبه شود، زیرا دقت در این محاسبه به تصمیم گیری های مالی صحیح کمک می کند. در غیر این صورت، برآورد نادرست می تواند موجب اشتباه در صورت های مالی شود.

ارزش گذاری و محاسبه اسناد دریافتنی

ارزش گذاری اسناد دریافتنی در حسابداری بسیار مهم است. این ارزیابی باید بر اساس شرایط مالی مشتری و وضعیت بازار انجام شود. برخی اسناد ممکن است قابل بازپرداخت نباشند یا با تخفیف های زیادی پرداخت شوند.

برای محاسبه دقیق مطالبات، شرکت ها معمولاً از روش هایی مانند بررسی تاریخچه پرداخت مشتریان و تحلیل رفتار مالی آن ها استفاده می کنند. در این فرایند، دقت در محاسبات و مستندات اهمیت زیادی دارد.

ارزیابی اسناد دریافتی

همان طوری که در مورد حساب های دریافتنی هم گفته شد، ارزش صحیح اسناد دریافتنی و ابزارهای مالی مشابه، ارزش متعارف جاری (یا ارزش فعلی) آن ها را در زمان تحصیل است.

اسناد دریافتنی هم ممکن است مانند حساب های دریافتنی غیرقابل وصول تشخص داده شوند.

اگر واحد تجاری در عملیات خود از اسناد دریافتنی استفاده کند و در پایان سال دارای مبالغ با اهمیتی از اسناد در جریان باشد، باید طبق روندی که در مورد حساب های دریافتنی گفته شد، مبلغ اسناد دریافتنی مشکوک الوصول را برآورد نماید.

اسناد دریافتنی تقریباً همگی دارای بهره هستند و تنها در موارد معدودی اسنادی هستند که در متن آن ها عبارت بدون بهره ذکر می شود.

موضوع ارزش زمانی پول همیشه مطرح است و ارزش فعلی مبلغ اسناد به طور یقین از ارزش آن ها در زمان سررسید بیشتر نیست.

ارزش فعلی اسنادی که اصطلاحاً بدون بهره نامیده می شوند با توجه به نرخ بهره کمتر از ارزش آن ها در زمان سررسید است در مقابل اگر اسناد دریافتنی بهره دار باشند، ارزش اسمی آن ها با ارزش فعلیشان در زمان صدور برابر است.

نحوه محاسبه سود و زیان ناشی از اسناد دریافتنی

حسابداری سود و زیان اسناد دریافتنی تفاوت بین مبالغ دریافتی از مشتریان و هزینه های مربوط به وصول این مطالبات را محاسبه می کند. این فرایند شامل شناسایی هزینه های بدهی، تخفیف های اعطا شده و سایر هزینه های پنهانی است که ممکن است بر درآمد شرکت تاثیر بگذارد.

حساب دقیق سود و زیان کمک می کند تا شرکت ها بتوانند عملکرد مالی خود را به طور دقیق ارزیابی کرده و تصمیمات بهتری در خصوص مدیریت اعتبار مشتریان بگیرند.

حسابداری مطالبات مشکوک الوصول

مطالبات مشکوک الوصول به بدهی هایی اطلاق می شود که احتمال وصول آن ها به دلیل مشکلات مالی یا دیگر دلایل کاهش یافته است. ثبت این بدهی ها نیازمند شناسایی دقیق و ارزیابی صحیح این مطالبات است.

برای شناسایی این مطالبات، حسابداران از معیارهای مختلفی مانند سابقه پرداخت مشتری، میزان بدهی و رابطه با آن ها استفاده می کنند. شرکت ها باید مبلغ این مطالبات را به دقت برآورد کرده و در صورت لزوم برای آن ها ذخیره ای ایجاد کنند.

نقد کردن اسناد دریافتنی

یکی از روشهای متداول برای اسناد دریافتنی، نقدکردن آنها میباشد. در این حالت شما چک دریافتنی خود را به بانک عامل برده و بعد از پشت نویسی کامل آن، مبلغ را دریافت میدارید. در این روش شما فوراً میتوانید، وضعیت چک دریافتنی خود را مشخص نمائید. درصورتیکه چک دریافتنی شما وصول شد میتوانید مبلغ آن را به حساب بانکی خود واریز نمائید و در صورتیکه واخواست شد یا به اصطلاح عامیانه “برگشت”شد نسبت به تعیین تکلیف آن با مشتری خود اقدام نمائید.

نقش اسناد دریافتنی در گردش وجوه نقد

اسناد دریافتنی نقش مهمی در مدیریت جریان نقدی شرکت دارند. اگرچه این اسناد به عنوان درآمد شناسایی می شوند، اما تا زمانی که مبلغ آن ها به حساب شرکت واریز نشود، نمی توانند در گردش مالی شرکت قرار گیرند.

نقش اسناد دریافتنی در شرکت هایی که به فروش اعتباری وابسته هستند بسیار حائز اهمیت است. این اسناد نمایانگر منابع مالی آینده ای هستند که می توانند برای تأمین نیازهای مالی شرکت استفاده شوند. مدیریت درست این اسناد به شرکت ها کمک می کند تا جریان نقدی خود را بهینه سازی کرده و از مشکلات مالی جلوگیری کنند.

اهداف حسابرسان از رسیدگی به دریافتی ها

1- کفایت سیستم کنترل داخلی دریافتنی ها

2- اعتبار دریافتنی های ثبت شده (وجود و مالکیت)

3- ثبت دفاتر بودن تمام دریافتنی ها (کامل بودن)

4- صحت محاسبات ریاضی مدارک و جداول دریافتنی و تطبیق آن ها با حساب های دفتر کل (صحت محاسبات ریاضی)

5- نزدیک بودن ارزشیابی دریافتنی ها با ارزش های قابل بازیافت آن ها

6- کفایت افشا چگونگی ارائه دریافتنی ها

حسابرسان همزمان با حسابرسی دریافتنی ها، شواهد مربوط به مبالغ ثبت شده بابت درآمد فروش و درآمد بهره مربوط به دریافتنی ها را نیز بدست می آورند. پیشنهاد می شود مقاله تفاوت حسابرس و حسابداری را نیز مطالعه فرمایید.

سخن آخر

در این مقاله، به بررسی انواع اسناد دریافتنی، ماهیت آنها، اسناد واخواست شده و دریافتنیهای بلند مدت پرداختیم. همچنین نکات مهمی در مدیریت این اسناد مطرح شد که میتواند به بهبود جریان نقدی و وضعیت مالی شرکتها کمک کند. مدیریت مؤثر اسناد دریافتنی نیازمند برنامهریزی دقیق و استفاده از روشهای بهینه برای پیگیری و وصول مطالبات است.

سوالات متداول

- اسناد دریافتنی تجاری چه تفاوتی با اسناد دریافتنی غیرتجاری دارند؟

اسناد دریافتنی تجاری به مطالبات ناشی از فروش کالا یا خدمات مرتبط است، در حالی که اسناد دریافتنی غیرتجاری به مطالبات ناشی از فعالیت های غیرتجاری مانند وام های داخلی شرکت مربوط می شود.

- چگونه می توان اسناد واخواست شده را مدیریت کرد؟

مدیریت اسناد واخواست شده از طریق پیگیری مداوم، توافق بر سر پرداخت و استفاده از خدمات وصول مطالبات امکان پذیر است.

- دریافتنی های بلند مدت چیست و چگونه مدیریت می شوند؟

دریافتنی های بلند مدت به مطالباتی اطلاق می شود که انتظار می رود در بیش از یک سال به نقدینگی تبدیل شوند و باید به عنوان دارایی های غیرجاری ثبت و پیگیری شوند.

- چرا پیگیری و وصول به موقع اسناد دریافتنی مهم است؟

پیگیری و وصول به موقع اسناد دریافتنی برای حفظ جریان نقدی و جلوگیری از مشکلات مالی شرکت ضروری است.

- چه روش هایی برای بهینه سازی مدیریت اسناد دریافتنی وجود دارد؟

روش هایی مانند پیگیری منظم، ارزیابی اعتبار مشتریان و تعیین شرایط پرداخت مناسب می تواند به بهینه سازی مدیریت اسناد دریافتنی کمک کند.

امیدواریم با مطالعه این مقاله پاسخ خود را به سوالات دریافت کرده باشید. در کنار مطالعه این مطلب، کارشناسان آپاداس در انتخاب دوره آموزش حسابداری مناسب شما را همراهی خواهند کرد. شما میتوانید از طریق راههای ارتباطی ثبت شده در قسمت تماس با ما ارتباط برقرار کنید و یا با درخواست مشاوره رایگان با شما در تماس خواهیم بود.

گردآورنده: نیلوفر شرقی 1400/12/17

دانشجوی مقطع کارشناسی، حسابداری

این مقاله را به اشتراک بگذارید:

هانیه هاشمزاده، متولد 1367با حسابداری درمحیط کار بهصورت تجربی آشنا شد. وی دانشآموخته رشته مدیریت دولتی در مقطع کارشناسی و رشته مدیریت فنآوری اطلاعات در مقطع کارشناسی ارشد است. از فعالیت های فعلی خانم هانیه هاشم زاده، علاوه بر ارائه خدمات و آموزش حسابداری، مدیریت تیم محتوای تخصصی سایت، پیج اینستاگرامی، تنظیم دوره ها و تهیه جزوات میباشد.

وبسایت آموزشگاه حسابداری آپاداس علاوه بر ارائه مقالات حسابداری، دوره های آموزش حسابداری و فایل اکسل حسابداری نیز ارائه میکند. اگر در تبریز هستید و به دنبال آموزشگاه حسابداری معتبر میگردید، شرایط شرکت در دوره و سایر اطلاعات مربوطه را در صفحه آموزش حسابداری در تبریز آپاداس میتوانید مشاهده فرمایید. همچنین دوره آموزش آنلاین حسابداری آپاداس به شما این امکان را میدهند که مهارتهای لازم برای مدیریت مالی شرکت خود را کسب کنید و با استفاده از فایلهای اکسل آماده، کارایی و دقت بیشتری در کار خود داشته باشید.